2020년까지 480만 개 충전 장치 설치…의무 생산량 제도화

[박진 NH투자증권 해외상품부장] 전 세계 전기자동차 판매량은 지난해 약 96만 대로 전년 대비 77.2% 증가했다. 하이브리드를 포함한 친환경 차량은 지난해 약 283만 대로 전년 대비 26.8% 늘었다.

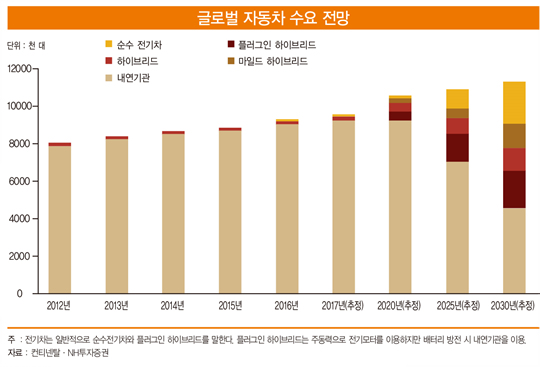

그럼에도 불구하고 글로벌 자동차 시장(2016년 약 9300만 대)에서 차지하는 전기차의 비율은 아직 약 1%에 불과하다. 하이브리드를 포함한 친환경 차량의 비율도 3%에 그친다.

글로벌 전기차 시장의 고성장세는 2018년부터 더욱 가팔라질 전망이다. 폭스바겐의 디젤 게이트 이후 강화된 세계적 환경 규제 확산과 친환경 차에 대한 인식 개선이 핵심 원인이다.

여기에 제너럴모터스(GM) 볼트, 테슬라 모델3 등 주행거리가 늘어난 2세대 보급형 전기차(주행거리 200마일 이상, 가격 4만 달러 이하) 출시 등의 요인이 긍정적으로 작용할 전망이다

2020년 전기차 판매는 약 1300만 대를 넘어서면서 글로벌 자동차 시장 내 비율이 12.6%로 높아질 것으로 예상된다. 2030년 이후에는 60%를 넘어설 것으로 보인다.

글로벌 전기차 시장에서 가장 주목되는 곳은 단연 중국이다. 중국은 전기차 산업을 적극 육성하고 있다. 이는 심각한 대기오염 문제 등 환경 개선에 대한 필요성과 함께 자동차 시장에서의 후발 주자라는 약점을 단번에 넘어서겠다는 중국 정부의 강한 의지가 담겨 있다.

중국은 2009년 이미 미국을 제치고 세계 최대 자동차 소비국이 됐다. 2016년 판매 대수는 2440만 대로 글로벌 점유율이 26%를 넘어섰다.

전기차 시장에서도 중국은 2015년과 2016년 각각 미국과 유럽을 넘어서며 글로벌 최대 시장으로 부상했다. 글로벌 전기차 시장에서 중국의 비율은 2016년 56%에 달한다.

중국은 2020년 친환경차 판매량 200만 대를 단기 목표로 세웠다. 2016년 중국의 전기차 판매가 약 54만 대인 점을 감안하면 2020년까지 중국의 전기차 시장 성장률은 연평균 40%에 달할 전망이다.

중국은 전기차를 통해 글로벌 자동차 시장의 선두 주자가 되겠다는 강한 의지를 보이고 있다. 정책은 수요와 공급 양 측면 모두에서 이뤄지고 있다. 적극적으로 수요 기반을 조성하고 공급 인센티브를 강화하고 있다.

전기차 소비자에게는 취득세·특별소비세·유통세·보유세 등을 면제·감면해 주고 있다. 동시에 신규 주택에 주차장 충전 설비를 의무화하는 등 2020년까지 480만 개의 충전 장치를 설치할 계획이다.

또 중국은 2018년부터 ‘신에너지 자동차 크레디트 프로그램’을 본격 시행할 예정이다. 자동차 제조 기업은 2018년부터 2020년까지 3년에 걸쳐 전체 자동차 판매량 중 신에너지차 크레디트 비율을 8, 10, 12%로 단계적으로 늘려야 한다.

예를 들면 A라는 업체가 2018년 총 100만 대의 자동차를 판매했다면 8%, 즉 8만 점의 신에너지차 크레디트를 쌓아야 한다.

신에너지차 크레디트는 순수전기차와 플러그인 하이브리드 전기차가 대당 각각 4점, 2점이다. 그러면 A업체는 순수전기차 2만 대, 혹은 플러그인 하이브리드 전기차 4만 대를 팔아 최소 8만 점의 크레디트를 의무적으로 쌓아야 한다는 얘기다.

의무 크레디트를 쌓지 못한 기업은 벌금을 내거나 크레디트를 초과 달성한 다른 업체로부터 돈을 주고 크레디트를 사와야 한다.

◆ 전기차 핵심 ‘리튬이온전지’ 생산 박차

중국은 전기차의 핵심인 2차전지, 그중에서도 리튬이온전지에 큰 관심을 가지고 있다. 리튬이온전지는 무게가 가볍고 에너지 밀도가 높으며 수명이 길다는 장점이 있다.

이 때문에 리튬이온전지의 활용이 전기차의 주행거리 향상의 중심이 될 것이라는 판단에서다. 리튬이온전지 시장은 2016년부터 2020년까지 시장 규모가 10배 이상 확대될 것으로 예상된다.

중국의 2차전지 출하량은 2016년 전년 대비 약 37% 증가했다. 중국 정부가 2차전지의 생산 시설 기준을 대폭 강화함에 따라 중국 2차전지 기업들은 2020년까지 생산능력을 5배 이상 늘리는 것을 목표로 대대적 설비 증설에 나서고 있다.

BYD·녕파삼삼·톈치리튬 등이 대표적이다. BYD는 세계 최대 전기차 업체이자 세계 2위 2차전지 업체다. 다양한 제품 라인업을 갖추고 있고 배터리 생산은 물론 파워트레인 기술도 가지고 있다. 이를 통해 수직 계열화를 이루며 경쟁력을 확보했다.

워런 버핏 벅셔해서웨이 회장은 2008년 BYD의 지분(9.09%, 홍콩H주)을 사들였고 삼성전자는 2016년 4%의 지분을 사들였다.

BYD는 홍콩과 선전시장에 동시 상장돼 있는데 유동성과 밸류에이션 측면에서 홍콩H주가 더 매력적이다. 유통 주식 수는 홍콩이 9억1500만 주, 선전이 8억8600만 주다.

최근 주가의 2017년 예상 주가수익률(PER)은 홍콩 주식이 약 24배, 선전 주식은 약 28배 수준이다. 최근 시가총액은 홍콩이 약 6조5000억원, 선전이 약 17조원 수준이다.

녕파삼삼은 글로벌 대표 2차전지 소재(양극재·음극재 및 전해질) 기업이다. 2차전지 패키징과 전기모터·전자제어·충전기·전기차 등 수직 계열화를 구축하고 있다.

파나소닉·BYD·컨템포러리암페렉스테크놀로지(CATL)·LG화학·삼성SDI·소니·국헌하이테크 등 글로벌 2차전지 거의 모든 업체들에 각종 2차전지 소재를 납품하고 있다.

전기차 수요 증가에 따른 2차전지 소재 수요 증가와 소재 가격 상승이 이어지는 가운데 현재 생산 설비를 2배 이상으로 늘리는 대대적 증설을 진행하고 있다. 최근 주가의 2017년 예상 PER은 약 38배 수준이며 시가총액은 약 4조7000억원 수준이다.

톈치리튬은 중국 최대 리튬 광산 및 가공 업체다. 전기차 수요 확대에 따라 배터리 양극재 원료인 리튬 가격 강세가 이어지고 있다.

톈치리튬은 2014년 세계 최대 리튬 광산 업체의 하나인 텔리슨리튬을 소유한 호주 윈드필드의 지분 51%를 확보함으로써 세계 최대 리튬 광산 기업의 하나가 됐다.

중국 내 생산 기지의 가동률이 높아지고 생산 설비를 증설하고 있으며 2018년 말과 2019년 상반기 각각 호주 지역에 대규모 생산 기지 건설을 추진하고 있다.

이에 따라 향후 생산 설비 증설에 따른 효과를 볼 전망이다. 최근 주가의 2017년 예상 PER은 약 40배, 시가총액은 약 13조2000억원 수준이다.

© 매거진한경, 무단전재 및 재배포 금지