신탁형 벤처펀드, 높은 수익률·절세 혜택 매력…높은 ‘투자 위험도’는 주의해야

국내 한 증권사 영업지점에 근무하는 PB는 최근 ‘신탁형 벤처펀드’의 인기를 이렇게 표현했다. 고액 자산가들의 뭉칫돈이 ‘벤처 투자’로 몰리고 있다. 성장 가능성이 높은 벤처기업에 투자함으로써 향후 기업공개(IPO) 등을 통해 높은 수익을 얻을 수 있기 때문이다. 벤처 투자의 매력과 함께 투자자들이 주의해야 할 점을 짚어봤다.

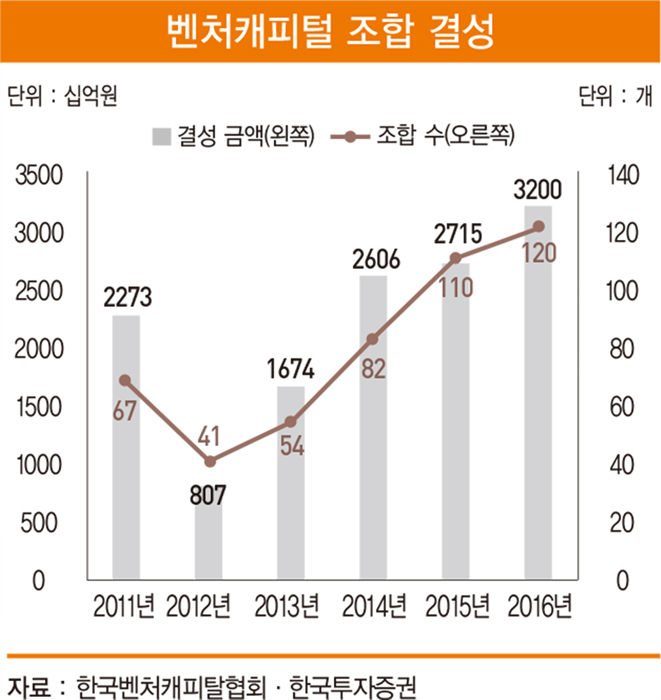

◆벤처펀드 규모 3조원대 진입, 사상 최대

문재인 정부 들어 중소·벤처기업 육성 의지가 더욱 강화되고 있다. 이와 함께 주목받고 있는 곳이 ‘벤처 투자 시장’이다.

한국벤처캐피탈협회에 따르면 2016년 한 해 동안 조성된 벤처펀드의 규모는 3조1998억원 수준이다. 2015년 대비 17.9%포인트 증가한 수치로, 한 해 동안 벤처펀드 규모가 3조원을 넘어선 것은 지난해가 처음이다.

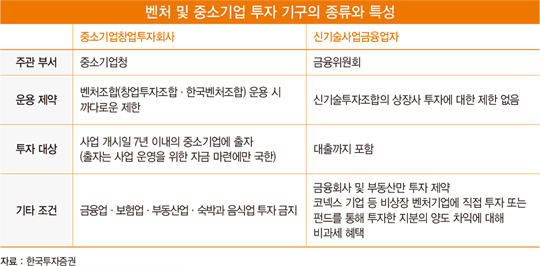

현재 국내에 벤처 투자가 가능한 벤처투자 기구의 종류는 크게 중소기업창업투자회사(창투사)와 신기술사업금융회사(신기사) 등 2가지다. 운용 자산 규모가 1조원이 넘는 창투업계 1위 한국투자파트너스와 9000억원이 넘는 자금을 운용하고 있는 SBI인베스트먼트가 대표적인 창투사다.

올 들어 KB증권과 NH투자증권 등 국내 대형 증권사들은 앞다퉈 신기술사업금융을 새로운 업무로 등록하는 등 벤처 투자를 본격화하기 위한 채비에 들어갔다. 아직 실제 벤처 투자로 이어진 것은 많지 않다. 하지만 향후 증권사들의 움직임이 본격화됨에 따라 성장 가능성을 주목받고 있다.

이에 따라 개인 투자자들은 대부분이 창투사의 벤처조합(벤처펀드)을 통해 투자하는 경우가 많다. 한국벤처캐피탈협회 관계자는 “개인 투자자들이 참여하는 벤처 투자는 대부분이 신탁형 사모펀드여서 투자자가 49인으로 제한돼 있다”며 “공모창업투자조합제도는 2008년 처음 도입됐지만 법적 요건 미비 등으로 아직까지 결성된 사례가 없기 때문에 공모펀드를 통해 벤처에 투자할 수 있는 방법은 현재로선 없다”고 설명했다.

공모펀드가 아닌 사모펀드로 투자가 이뤄지는 만큼 개인 투자자들은 대부분이 증권사나 은행의 PB들을 통해 투자 정보를 전달받는다. 최근에는 벤처펀드에 대한 관심이 늘어나면서 고객들이 먼저 증권사나 은행의 신탁 창구를 통해 상담을 요청하기도 한다.

이정란 한국투자증권 영업부 차장은 “펀드 설정액에 따라 49인이 채워지기 전에도 ‘완판’되는 것이 흔하다”고 분위기를 전했다. 거액의 금액을 투자하는 개인 투자자들이 적지 않기 때문이다. 신탁형 벤처펀드 상품의 출시 소식이 전해질 때마다 고액 자산가들 사이에서 치열한 투자 경쟁이 벌어지는 것은 바로 이 때문이다.

고액 자산가들이 이처럼 벤처 투자에 눈독을 들이는 가장 큰 이유는 무엇보다 ‘높은 수익률’ 때문이다. 실제로 한국투자파트너스는 2009년 와이지엔터테인먼트에 74억원을 투자해 687억원을 회수하는 데 성공했다. 내부 수익률(IPR) 155%다. 에이블C&C는 2003년 15억원을 투자해 223억원을 회수했다. IPR은 463%다. 벤처 투자 IPR이 500%를 넘어서는 것도 적지 않다.

벤처캐피탈협회 관계자는 “벤처 투자에 대한 관심이 높아진 데는 최근 몇 년 새 셀트리온헬스케어·제일홀딩스 등 IPO 시장이 뜨거워진 영향이 크다”고 설명했다. 아직 상장되지 않은 벤처기업에 투자한다는 점에서 벤처펀드 투자를 ‘장외주식 투자’처럼 여기는 개인 투자자가 적지 않다.

장외거래 주식은 비상장 기업에 대한 정보 접근 문제로 옥석 가리기가 어려운 게 사실이다. 이에 비해 벤처펀드는 창투사와 같은 전문적인 금융회사가 투자 기업을 선별하고 운용을 책임지는 만큼 개인 투자자들은 창투사를 믿고 투자를 결정한다는 것이 차이점이다.

최근에는 IPO 외에도 인수·합병(M&A)과 장외거래 등 벤처기업들의 자금을 회수할 방법이 다양해지고 있다는 것 또한 투자 활성화에 긍정적인 요인이다.

고액 자산가들에게는 ‘절세 혜택’도 강력한 매력이다. 투자 금액의 10%(해당 과세 연도 종합소득금액의 50% 한도 및 최대 2500만원까지)를 소득공제 받을 수 있다.

하지만 주의해야 할 점도 적지 않다. 이 차장은 “쉽게 말해 성공하면 매우 높은 수익을 얻을 수 있는 투자처이긴 하지만 실패하면 0원이 될 수도 있다”며 “특히 개인들은 창투사가 어떤 기업에 투자하는지 정보를 확인하기 어려운 만큼 ‘믿을 만한 창투사’를 선정하는 것이 관건”이라고 강조했다.

펀드 운용 보수나 성공 보수도 다른 투자 상품에 비해 높은 편이다. 창투사의 과거 투자수익률 등을 참고하는 것이 투자 결정에 도움이 될 수 있다. 하지만 이 역시도 ‘미래의 투자 성공’을 담보하지 못한다는 것을 명심해야 한다. 그만큼 위험성이 높은 투자라는 얘기다.

이 차장은 “벤처 투자는 투자의 성격을 고려할 때 단기간에 성과를 내기 어렵다”며 “기본적으로 5년 이상을 내다보는 장기 투자로 접근하는 것이 좋다”고 조언했다.

vivajh@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지