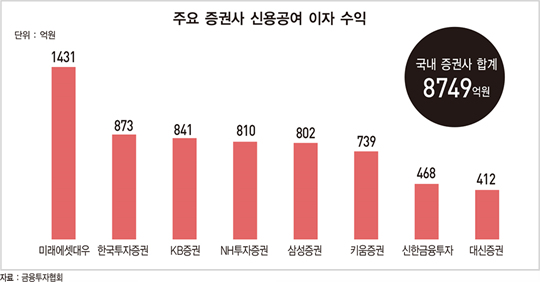

- 상반기 이자수익 8749억 ‘눈덩이’…‘고금리 이자 장사’ 비난 일자 금융당국 제동

[한경비즈니스=이정흔 기자] 국내 증권사들의 수수료 무료 경쟁이 치열해지는 가운데 신용공여 이자 수익이 크게 늘어 눈총을 사고 있다. ‘신규 고객 수수료 평생 무료’처럼 사실상 거래 수수료를 포기하는 증권사들이 늘어나면서 이를 대체하기 위한 ‘이자 장사’에 골몰하고 있다는 지적이다.

◆새 캐시카우 된 ‘이자 수익’

증권사 신용공여는 크게 주식 매입 자금을 빌려주는 ‘신용거래융자’와 보유 주식을 담보로 대출하는 ‘예탁증권담보대출’로 나뉜다. 증권사에는 알짜 중의 알짜 수익원이다. 기간에 따라 연 5~10%의 고금리를 받으면서도 리스크가 적기 때문이다. 일반적으로 증권사들은 신용 융자 시 최소 140% 수준의 담보 비율을 유지한 채 주가가 그 아래로 하락하면 반대매매로 대출금을 회수할 수 있다. 시장 상황에 따라 신용 융자 종목을 추가 혹은 제외하거나 최소 담보 비율을 올릴 수도 있다.

금융투자협회 자본시장 통계 포털 서비스(FreeSIS)에 따르면 9월 4일을 기준으로 유가증권시장과 코스닥시장의 신용거래 융자 잔액은 11조3765억원이다. 예탁증권담보융자(주식담보대출) 잔액은 18조7725억원에 달한다. 총합만 30조원을 넘어선다. 지난해 말 신용거래 융자 및 예탁증권담보융자 잔액이 26조533억원이었던 것을 감안하면 올 들어서만 5조원 넘게 늘었다.

신용공여 잔액이 늘어난 만큼 증권사들의 이자 수익 또한 껑충 뛰었다. 금융투자업계가 8월 28일 밝힌 자료에 따르면 올 상반기 국내 증권사 30여 곳(12월 결산법인 기준)의 신용공여 이자 수익은 8741억원이다. 지난해 상반기 증권사들이 거둔 신용공여 이자 수익은 6316억원이었다. 1년 사이 투자 자금 대출을 통해 벌어들인 이자만 38.5% 증가한 셈이다.

뒤를 이어 NH투자증권이 810억원, 삼성증권이 802억원의 이자 수익을 올렸다. NH투자증권은 작년 상반기 대비 51.1% 늘었고 삼성증권은 55.4% 증가했다. 1년 새 이자 수익이 2배 이상 증가한 셈이다. 대부분이 자기자본 규모가 3조원 이상인 초대형 증권사들이 이자 수익 상위권을 지키고 있는 가운데 업계 규모 9위 수준인 키움증권이 739억원의 신용공여 이자 수익을 거둔 것도 눈에 띈다.

금융투자협회 전자공시시스템에 따르면 증권사의 신용융자 금리는 대출 기간에 따라 4.4%에서 최고 11.5% 수준이고 연체 이자율은 9.5~14%다. 일반 신용대출 금리 3~5%와 비교하면 이자율이 꽤 높은 편이다. 저금리 흐름에도 ‘고금리’를 유지하며 이자 수익을 불리고 있는 증권사들에 곱지 않은 시선이 쏠리는 것은 이 때문이다.

이는 증권사의 수익구조 변화와 맞물려 있다. 전통적으로 증권사의 핵심 수익원인 브로커리지의 수익 비율이 낮아지는 와중에 신용공여 이자 수익은 역대 최대 규모를 달성하며 ‘새로운 캐시카우’ 역할을 톡톡히 하고 있는 것이다.

◆11월 금투협 홈페이지에 공시

현재 국내 증권사들의 전체 수익에서 신용공여 이자 수익이 차지하는 비율은 10% 정도다. 특히 9월부터 자기자본 3조원 이상 증권사의 신용공여 한도가 자기자본의 100%에서 200%로 확대된다. 초대형 증권사를 중심으로 신용거래 융자에 쓸 수 있는 자금의 여력이 늘어나면서 이자 수익의 확대에 대한 기대감도 커지고 있다.

반면 국내 증권사들의 ‘제 살 깎아 먹기’식 경쟁이 심화되면서 그에 따른 출혈을 ‘고금리 이자 장사’로 채우는 것 아니냐는 비판의 목소리 또한 거세지는 분위기다. 국내 증권사들의 브로커리지 수익 비율이 낮아지고 있다고는 하지만 여전히 전체 수익의 30% 이상을 차지하는 주요 수익원이다. 이 같은 상황에서 ‘평생 수수료 무료’와 같은 마케팅은 수익 측면에서 타격이 있을 수밖에 없다. 향후 다양한 금융 상품의 잠재적 고객을 확보하기 위한 전략적 투자라고 하더라도 당장 수수료 수익을 포기하는 것이나 마찬가지이기 때문이다.

모범 규준에 따르면 국내 증권사들은 대출금리를 산정할 때 내부 심사위원회의 심사를 거쳐야 한다. 심사위의 심사 자료와 심사 결과도 기록, 유지하고 대출금리를 변경하면 금투협 홈페이지에 공시해야 한다. 대출금리 산정 기준도 제시했다. 각 증권사가 고객에게 신용융자 제공 시 대출금리를 조달금리와 가산금리로 구분해 합리적 기준에 따라 산정하도록 한 것이 골자다. 금리 가산 근거를 합리적으로 설명할 수 없는 항목은 가산금리 항목에 포함하지 못한다.

현재까지 국내 증권사들 중에서는 한국투자증권이 ‘모범 규준’에 따라 유일하게 신용융자 이자율을 재조정했다. 9월 3일부터 VIP와 로열 고객을 대상으로 대출금리를 기존(4.9%)보다 0.2%포인트 낮췄다. 미래에셋대우는 현재 모범 규준에 맞춰 내부 이자율 산정 체계를 검토하고 있다. 또 신용공여 가격 결정 심사위원회를 관련 유관 부서와 함께 신설한다는 계획을 세워놓고 있다. 다른 증권사들 또한 업계의 동향을 살펴본 뒤 금리 조정 여부를 결정할 방침이다.

금융투자업계에 따르면 국내 증권사들은 11월 금융투자협회 홈페이지를 통해 신용융자 이자율 조달금리와 가산금리를 공시할 예정이다. 하지만 전산 작업 속도에 따라 앞당겨질 가능성도 있다. 업계에서는 원가 항목 관련 공시가 시행된다면 현재 증권사들의 이자율 인하 압박이 더욱 거세질 것으로 전망하고 있다.

vivajh@hankyung.com

[본 기사는 한경비즈니스 제 1189호(2018.09.10 ~ 2018.09.16) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지