상반기 수익만 1조1271억원

글로벌 주식시장 호조에

해외 주식에서 20% 수익률

◆ 2023년까지 해외투자 39.2%로 확대

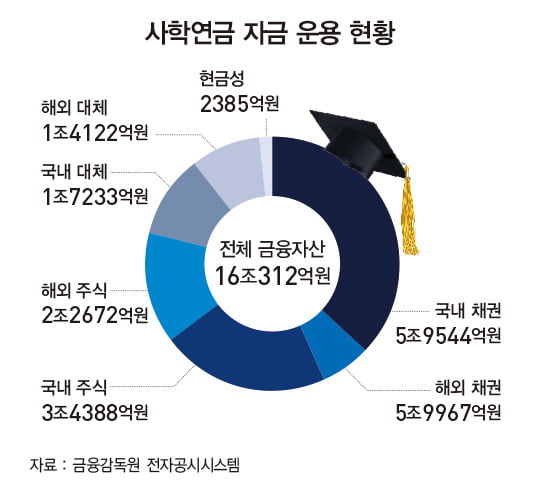

사학연금이 굴리는 운용 자산은 2018년 말 기준으로 총 19조2565억원에 달한다. 이 중 채권과 주식 등에 투자하는 금융자산은 16조312억원이다. 국내 공적기금 중에서도 초대형 기금에 속한다.

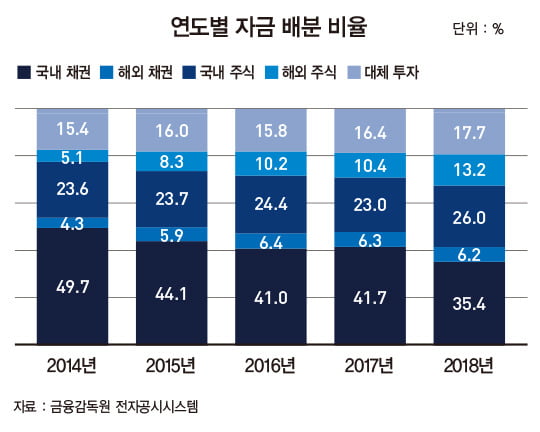

사학연금이 홈페이지를 통해 공시한 2018년 기준 자금 운용 현황을 보면 전체 금융자산 중 가장 많은 금액을 투자한 부문은 37.1%를 차지하는 국내 채권이다. 그다음 국내 주식에 21.5%, 해외 주식에 14.1%, 국내 대체 투자에 10.7%를 투자하고 있다. 국내 채권과 국내 주식 등에 대한 투자가 58.6%에 달하는 만큼 사학연금의 포트폴리오는 여전히 국내에 집중된 것처럼 보인다.

사학연금 관계자는 “올 들어 특히 해외 주식을 중심으로 기금 운용 수익률이 개선되는 추세”라며 “시장의 변동성이 확대되며 자산 배분의 단기적인 비율 조절(4~5%포인트)을 통해 시장 변화에 적극적으로 대응한 것이 주효했다”고 설명했다.

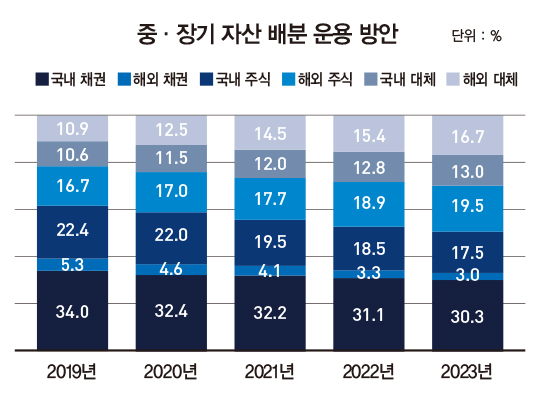

이는 지난해 말 사학연금의 향후 5년간(2019~2023년) 자산 배분 전략을 재설정한 데 따른 것이다. 사학연금은 금융시장의 환경 변화에 적극적으로 대응하기 위해 2018년부터 중·장기 전략적 자산 배분을 일관성을 해치지 않는 범위 내에서 연 단위로 재설정하고 있다.

이에 따르면 사학연금은 지난해 기준 29.6%(채권·주식·대체 투자)의 해외투자 비율을 2023년까지 39.2%로 높이겠다는 목표다. 구체적으로 국내 채권과 해외 채권의 비율을 2023년 각각 30.3%와 3%까지 낮추고 해외 주식 투자와 대체 투자의 비율을 각각 19.5%, 16.5%까지 높일 계획이다. 중·장기 전략적 자산 배분에 따른 목표 수익률은 연 4.3%다.

실제로 사학연금이 올해 해외 주식 부문에서 높은 성과를 거둘 수 있었던 데는 올해 연초부터 글로벌 주식시장이 상승세를 보이며 해외투자 비율을 높이기 위해 인위적으로 자금을 투입한 것이 밑거름이 됐다. 올 상반기 사학연금에서 해외 주식에 투자한 금액은 총 2조4906억원으로 지난해 말과 비교해 2200억원 가까이 늘었다. 코스피지수는 올 들어 6월 말까지 2040선에서 2130선까지 4% 상승한 반면 글로벌 주식시장(MSCI ACWI 인덱스, 달러 기준)은 같은 기간 15% 정도 오른 것을 감안하면 해외 주식 투자 비율 확대에 중점을 둔 사학연금의 전략이 적중한 셈이다. 사학연금은 해외 주식 투자 부문에서 패시브 자금의 경우 미국과 유럽의 주요 지수를 동반 추종하는 글로벌 상장지수펀드(ETF)에 많은 자금을 투자하고 있고 액티브 자금은 미국 정보기술(IT) 종목에 주로 투자하고 있다.

◆대체 투자 핵심은 ‘투자 전략 다변화’

공격적인 해외 투자 비율 확대와 함께 지난해부터 환 노출 전략을 택한 것도 한몫했다. 사학연금 IPS에 따르면 환 헤지 정책과 관련해 해외 주식의 환 헤지 비율을 0%, 해외 대체 투자의 한 헤지 비율은 원칙적으로 0%로 두고 있다. 다시 말해 해외 주식과 대체 투자의 모든 자산에 대해 환 오픈이 가능해진 것이다. 사학연금은 그 덕분에 올 상반기 달러 강세 수혜까지 더해져 대략 5~6%포인트 수준의 수익률 향상 효과를 볼 수 있었다.

사학연금은 대체 투자 부문과 관련해서도 향후 공격적인 변화를 예고하고 있다. 이는 지난해 5월 조직 개편을 통해서도 엿볼 수 있다. 사학연금은 지난해 5월 자금운용관리단 직제 개편을 통해 기존 1실7팀이었던 조직을 2실(증권운용실·대체투자실) 5팀(투자전략·채권운용·주식운용·해외증권·국내대체팀) 1파트(해외대체파트)로 손봤다. 국내외 대체투자파트의 전문성을 높여 좋은 투자 대상을 발굴하는 데 보다 효율적으로 대처하기 위해서다.

대체 투자 부문의 핵심 키워드는 ‘투자 전략 다변화’다. 지난 6월 말까지 국내 대체 투자 부문에 투자한 금액은 3조6305억원 정도다. 사회간접투자(SOC)와 인프라 부문에 대한 투자가 전체의 40% 정도로 비율이 가장 높고 사모투자(PE) 27%, 부동산 투자가 25% 정도를 차지한다. 사학연금은 향후 기존 지분 투자 위주이던 PE 부문의 투자 대상을 전환사채(CB)와 신주인수권부사채(BW) 등 메자닌(Mezzanine)과 인수금융 그리고 부실채권(NPL) 등으로 넓히겠다는 계획을 수립한 상태다. 이와 함께 리스크 분산을 위해 오피스빌딩에 외에 리테일과 물류 자산으로 투자처를 넓혀 나갈 방침이다.

해외 대체 투자는 물류(로지스틱스)·임대주택(멀티패밀리)·호텔·오피스 빌딩 등에 고루 투자하고 있다. 대표적으로 사학연금은 지난해 독일 프랑크푸르트의 37층짜리 오피스 빌딩인 갈릴레오빌딩을 매각해 300억원의 수익을 거뒀다. 이 건물은 사학연금이 2013년 535억원을 들여 매입했던 것으로, 연간 10% 이상의 수익을 안겨준 바 있다.

한경비즈니스 이정흔 기자 vivajh@hankyung.com

[본 기사는 한경비즈니스 제 1238호(2019.08.19 ~ 2019.08.25) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지