(사진) 삼성전자 화성 파운드리 공장 전경

[한경비즈니스 = 이홍표 기자] 삼성전자가 비메모리 반도체 1위를 위해 속도를 내고 있다. 애플리케이션 프로세서(AP)와 이미지 센서의 경쟁력 강화에 나섰다. 파운드리 사업에도 대규모 투자한다. 삼성전자는 2030년까지 비메모리 반도체 1위를 달성하기 위해 133조원을 쏟아부을 계획이다.

삼성전자는 5월 3일 AMD와 초저전력·고성능 그래픽 설계 자산(IP)에 관한 전략적 파트너십을 맺었다. AMD는 중앙처리장치(CPU)와 그래픽처리장치(GPU) 개발사다. CPU는 인텔에 이어 GPU는 엔비디아에 이어 2위다. AMD는 5월 대만에서 열린 ‘컴퓨텍스 2019’에서 차세대 고성능 게이밍 그래픽 아키텍쳐 ‘라데온 DNA(RDNA)’를 공개했다. 이번 제휴로 AMD는 삼성전자에 RDNA 기반의 맞춤형 그래픽 지식재산권(IP)을 제공한다. 삼성전자는 라이선스 비용과 로열티를 지급한다.

리사 수 AMD 최고경영자(CEO)는 “PC, 게임 콘솔, 클라우드와 고성능 컴퓨터 시장에서 최신 라데온 그래픽 기술의 채용이 늘고 있다”며 “이번 전략적 파트너십을 통해 고성능 라데온 그래픽 솔루션을 모바일 시장으로 확장하고 이에 따라 라데온 사용자 기반과 개발 생태계도 확대될 것”이라고 전했다.

삼성전자는 AMD IP를 삼성전자 AP의 ‘엑시노스’에 활용할 예정이다. 엑시노스는 시스템온칩(SoC)이다. CPU·GPU·보안칩·통신모뎀 등을 통합했다. 퀄컴 스냅드래곤 등도 그렇다. 삼성전자는 그동안 엑시노스의 GPU로 ARM 코어를 사용했다. AMD에 따르면 RDNA는 기존 아키텍처에 비해 클럭당 최대 1.25배 와트당 최대 1.5배 향상한 성능을 지원한다.

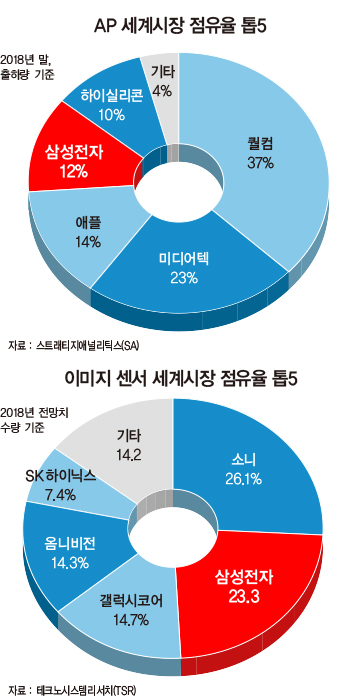

시장조사 기관 스트래티지애널리틱스(SA)에 따르면 2018년 금액 기준 AP 점유율은 퀄컴 37%, 미디어텍 23%, 애플 14%, 삼성전자 12%, 하이실리콘 10%, 기타 4% 순이다. 퀄컴과 미디어텍은 AP 전문 회사다. 퀄컴은 프리미엄폰 미디어텍은 중저가 폰에서 강세다. 애플과 삼성전자는 스마트폰을 직접 만들며 자사의 AP를 활용한다. 하이실리콘은 모회사 화웨이가 스마트폰 제조사다.

삼성전자는 스마트폰 세계시장 점유율 1위다. 현재 삼성전자의 프리미엄 폰엔 엑시노스보다 퀄컴 스냅드래곤 비중이 높다. 삼성전자 자체 스마트폰 엑시노스 채용만 늘어도 삼성전자와 퀄컴의 AP 순위가 바뀔 수 있다. 삼성전자는 퀄컴 외에 5세대(5G) 이동통신 모뎀칩을 상용화한 유일한 회사다. 5G까지 AP에 통합할 수 있다는 뜻이다. 엑시노스의 그래픽 경쟁력을 높이면 퀄컴과 미디어텍 모두를 위협할 수 있다.

한 발 더 나아가 AMD가 전문 팹리스라는 점도 의미가 있다. 파운드리 경쟁력을 높이고 있는 삼성전자는 AMD와의 파트너십으로 잠재 고객을 확보할 수 있게 됐다. AMD는 현재 1위 파운드리 업체 대만 TSMC에 생산을 맡기고 있다.

삼성전자는 메모리 반도체 세계 1위다. 하지만 주력 사업인 메모리 반도체 시황 악화에 따라 올해 1분기(1~3월) 영업이익이 지난해 같은 기간보다 60% 줄어든 6조233억원을 기록했다. 이 중 반도체 부문 영업이익은 전년 대비 반 토막인 4조원 수준이다. 구체적으로 공개하고 있지는 않지만 삼성전자의 메모리와 비메모리 매출 비율은 2 대 1 정도로 알려졌다. 스트래티지애널리틱스에 따르면 삼성전자는 지난해 AP 시장에서 전체 12% 점유율로 퀄컴·미디어텍·애플에 이어 4위에 이름을 올리고 있다. 이미지 센서에서도 소니에 이어 2위를 기록 중이다. 시장 규모가 크지는 않지만 디스플레이 구동 칩(DDI)과 IC 칩 등에서는 삼성전자가 점유율 1위에 올라 있다.

반도체업계 관계자는 “시장 수급에 따라 부침이 심한 메모리와 달리 비메모리 반도체 사업은 안정적으로 매출을 올릴 수 있다”며 “메모리 반도체 사업은 시장 규모가 전체 반도체 시장의 3분의 2 정도로 크고 반도체 장비·디자인·패키징 등 다양한 전·후방 산업을 함께 육성할 수 있다는 점에서 정부의 비메모리 반도체 육성 방침과 궤를 같이한다”고 말했다.

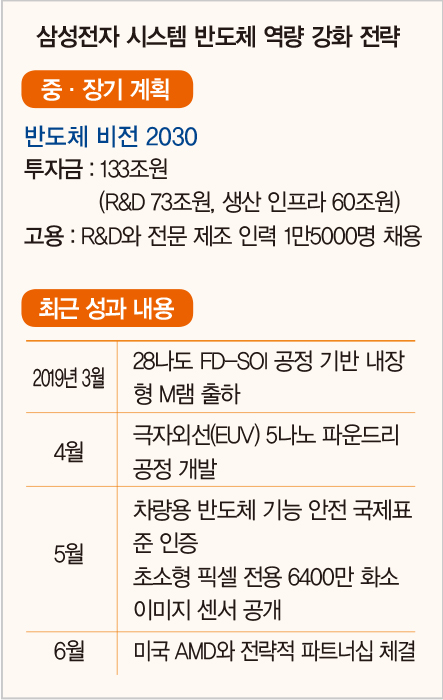

삼성전자는 이미 비메모리 반도체에 대규모 투자를 준비 중이다. 5월 24일 발표한 ‘반도체 비전 2030’이 그것이다. 반도체 비전 2030은 2030년까지 시스템 반도체 세계 1위 달성을 목표로 팹리스와 파운드리를 동시에 키우는 ‘투 트랙’ 전략이다.

이를 위해 팹리스 분야에 73조원, 파운드리 분야에 60조원이라는 초대형 장기 투자를 결정했다. 이를 통해 비메모리 반도체 선두 주자인 인텔·퀄컴·애플·TSMC 등을 추월해 명실 공히 메모리와 비메모리를 동시 석권하겠다는 ‘큰 그림’이 깔려 있다.

앞서 이재용 삼성전자 부회장은 수차례 비메모리 반도체 분야 육성에 강한 의지를 내비친 바 있다. 또 6월 1일 전자 계열사 사장단들과 화성사업장에서 긴급 회의를 열고 비베모리 반도체 투자에 대해 다시 확인한 바도 있다.

◆자동차용 AP, 아우디 신형에 탑재된다

먼저 73조원 투자는 삼성전자의 약점인 팹리스 분야 연구·개발(R&D)에 집중된다.

삼성전자는 AP와 이미징 센서를 중심으로 팹리스 시장 공략을 강화할 것으로 보인다. 최근에는 세계 1위 비메모리 반도체 기업인 인텔이 PC뿐만 아니라 모바일 시장까지 무섭게 점유율을 올리면서 AP 분야가 최대 각축장이 되고 있다. 이미징 센서 분야는 일본 소니와 애플 등이 주도하고 있다. 삼성전자는 AP와 이미징 센서의 자사 스마트폰 탑재 비율을 높일 것으로 예상된다.

AP와 이미징 센서 분야는 삼성전자가 미래 먹거리로 삼은 5G와 차량용 전장 부품에서도 필수 반도체로 꼽힌다. 삼성전자는 5월 초 5G 토털 모뎀 솔루션을 출시했고 지난해 10월 자동차용 AP인 ‘엑시노스 오토 8890’을 출시해 글로벌 완성차 업체에 납품도 시작했다.

엑시노스 오토 8890은 가을에 출시될 예정인 아우디의 신형 A4에 탑재된다. 엑시노스 오토 8890은 8개의 CPU와 12개의 GPU 코어를 탑재한 프로세서다. 이는 아우디 A4 차량의 각종 정보를 관리하는 메인 프로세서 역할을 담당하며 차세대 인포테인먼트 시스템인 모듈러 인포테인먼트 플랫폼(MIB)에 탑재될 예정이다. 엑시노스 오토 8890은 차량 상태 제어, 내비게이션, 멀티미디어 재생 등의 기능을 지원한다. 또 다중 운영체제(OS)를 통해 최대 4개의 디스플레이를 동시에 구동할 수 있는 것도 특징이다.

한규한 삼성전자 DS부문 부품 플랫폼사업팀 상무는 “아우디의 신형 A4 출시로 오랜 기간 협업한 결실을 보게 됐다”며 “혁신적인 인포테인먼트 환경을 구현해 운전자와 탑승자 모두에게 새로운 경험을 제공할 것”이라고 말했다.

또한 삼성전자는 초소형 픽셀 적용 6400만 화소 이미지 센서를 공개하며 관련 시장 공략을 본격화했다. 삼성전자는 4월 0.8마이크로미터(㎛ : 100만분의 1m) 크기의 초소형 픽셀을 적용한 초고화소 이미지 센서 신제품 ‘아이소셀 브라이트 GW1(6400만 화소)’과 ‘아이소셀 브라이트 GM2(4800만화소)’를 선보이고 소니를 추격하기 위한 채비를 갖췄다. 이미지 센서는 카메라를 통해 들어온 외부 이미지를 디지털 신호로 전환해 주는 역할을 하는 것으로 스마트폰·자동차·디지털 카메라 등에 활용된다. 소니는 0.8㎛의 픽셀을 활용해 4800만 화소의 이미지 센서를 만들고 있다.

삼성전자는 파운드리 분야에서도 60조원의 장기 투자를 통해 대만 TSMC를 제치겠다는 포석이다. 현재 글로벌 파운드리 시장은 TSMC가 약 50%의 점유율로 19% 정도인 삼성전자를 크게 앞서 있다. 시장조사 기관 IHS는 세계 파운드리 시장이 2018년 615억 달러(약 70조원)에서 2023년 790억 달러(약 90조원)로 커질 것으로 전망했다.

실제 삼성전자는 향후 경기 화성캠퍼스 신규 극자외선(EUV) 라인을 활용해 생산량을 증대하고 국내 신규 라인 투자도 지속 추진하는 등 파운드리 사업 강화를 이미 추진 중이다.

2017년 파운드리사업부를 출범시킨 후발 주자 삼성은 현재 파운드리 시장 2위(점유율 19.1%)다. 선두인 대만 TSMC 점유율(48.1%)의 절반 수준이다. 삼성은 지난해부터 대규모 투자를 앞세워 빠르게 점유율 격차를 좁혀 나가고 있다.

삼성전자는 4월 16일 EUV 노광 기술을 이용해 5나노(1나노는 10억분의 1m) 파운드리 공정 개발에 성공했다고 밝혔다. 삼성전자는 또 5월 중 7나노 제품을 출하하고 올해 안에 6나노 제품을 양산한다는 계획도 내놓았다.

삼성전자가 개발한 5나노 공정은 기존 7나노 공정 대비 전력 효율을 20%, 성능을 10% 각각 향상시킨 것이다. 5나노 수준의 미세 회로를 그리기 위해 파장의 길이가 기존 대비 14분의 1 수준인 EUV 공정을 활용해 세밀한 반도체 회로를 구현할 수 있었다고 회사 측은 설명했다. 지난해 10월 7나노 생산을 시작했다고 밝힌 지 6개월 만이다.

삼성전자는 현재 최신 파운드리 생산 시설인 화성캠퍼스 S3 라인에서 EUV 기반의 최첨단 공정 제품을 생산하고 있는가 하면 6조원을 들여 화성캠퍼스 EUV 전용 라인을 건설 중이다. 회사 측은 2020년부터 EUV 전용 라인을 본격 가동할 예정이라고 밝혔다.

이 같은 초미세 공정은 업계 1위인 대만 TSMC와 삼성전자만 할 수 있다. TSMC는 5나노 공정 개발을 마치고 올해 2분기 중 5나노 공정을 활용해 시험 생산에 들어갈 계획으로 알려졌다. 이 때문에 TSMC와 삼성전자 중 누가 먼저 5나노 공정으로 양산할지에 관심이 쏠리고 있다. 삼성전자 관계자는 “미세 공정화될수록 칩 크기가 줄어들고 전력 소모도 줄어든다”면서 “반도체 설계만 하는 팹리스 고객사로서는 좋은 제품을 주문할 수 있게 됐다는 점에서 경쟁력이 있는 것”이라고 설명했다.

특히 삼성전자는 5월 3나노 제품을 내년 개발해 2022년부터 양산한다고 발표했다. 3나노의 개발·양산 스케줄을 구체적으로 밝힌 것은 삼성전자가 처음이다. 3나노는 7나노에 비해 칩 면적과 소비전력을 각각 45%, 50% 줄일 수 있고 성능은 35% 개선된다. TSMC도 3나노 개발을 추진하고 있지만 아직 구체적 스케줄은 공개하지 않았다.

도현우 NH투자증권 애널리스트는 “삼성전자와 TSMC 간 공정 경쟁력 차이는 5나노에서 근접한 수준까지 좁혀지고 3나노부터 삼성전자의 경쟁력이 높아질 것”이라며 “다양한 환경에서 빠르게 EUV 양산에 대한 경험을 쌓은 게 5나노 공정부터 효과를 발휘할 것”이라고 예상했다.

그는 또 “화성 EUV 라인에서는 최신 7나노 공정으로 AP·모뎀·CPU·GPU 등 시스템 반도체가 생산될 것”이라면서 “특히 5G 이동통신 상용 서비스가 시작됐고 아직 5G 모뎀 칩을 생산할 수 있는 업체가 삼성전자·퀄컴·화웨이 정도여서 삼성전자의 모뎀 칩 수주가 크게 늘어날 수 있다”고 설명했다.hawlling@hankyung.com

[커버스토리=메모리에서 비메모리로, 반도체 대전환 플랜 기사 인덱스]

-'4차 산업혁명의 주역' 비메모리 반도체를 잡아라

-"PC와 스마트폰 시대엔 메몰, 5G 시대엔 비메모리 반도체가 승부수"

-삼성전자, 비메모리 반도체에서도 세계 1위 노린다

-‘가전 두뇌’ MCU 세계 5위, 어보브반도체…12년간 연평균 12% ‘성장 질주’

-'팹리스 1세대' 넥스트칩, 자율주행차용 반도체에 승부건다

-5X5mm AI 칩 하나로 데이터센터 대체… 1초에 33회 물체인식 가능한 ‘인공지능의 눈’

-'세계 최강' 대만의 TSMC…맹추격하는 삼성 파운드리

[본 기사는 한경비즈니스 제 1228호(2019.06.10 ~ 2019.06.16) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지