-만만치 않은 금리 인상기 채권 투자…기업 신성장 동력 확보 등 '변화 가운데 기회' 잡아야

[베스트 애널리스트 투자 전략]

금융 시장의 변동성이 확대되고 채권 금리가 상승하면서 크레디트 채권 투자 환경도 녹록지 않을 것으로 보인다. 금리 인상기 채권과 크레디트 투자는 쉽지 않은 선택이다. 하지만 기업의 양호한 펀더멘털과 신용 등급 추이, 회복된 가격 메리트를 감안할 때 크레디트 채권 투자는 유효하고 기회 요인도 있을 것으로 예상된다.

코로나19 사태 직후 하향된 전망과 등급이 대부분 회복됐지만 탄소 중립과 저탄소 산업으로의 전환과 인프라 투자 확대, 신성장 동력 확보를 위한 인수·합병(M&A) 등의 변화 가운데 기회가 있을 것으로 보인다.

산업별로 코로나19 수혜(음식료)와 위드 코로나에 따른 회복 산업(항공), 물류 대란 수혜 산업(해운·조선), 원자재 가격 상승과 인플레이션하에서 판가 전가력과 수익성 확보가 가능한 선도 기업(반도체), 기술력을 확보한 혁신 기업(수소전기차), 저탄소 전환 인프라 투자 확대 수혜 기업(건설·에너지)의 투자가 유망해 보인다.

테이퍼링(양적 완화 축소) 종료 후 기준 금리 인상, 연이은 양적 긴축(quantitative tightening)은 경기가 회복되고 있다는 신호라는 점에서 긍정이고 기업들의 실적과 신용 등급도 양호하기 때문에 크레디트 투자에서는 가격 메리트가 커지고 펀더멘털 측면에서도 나쁘지 않은 상황이다.

물론 리스크 요인도 있다. 매크로 환경의 변수 외에도 탄소 중립 정책과 저탄소 전환 투자 부담, 카드사의 수수료 인하, 채무 상환 유예 종료 이후 한계 기업과 개인 차주들의 연체율 증가 가능성, 헤지 자산 운용 내 여신전문금융채(여전채) 편입 한도 축소(여전채 수급), 저신용 등급 지원 기업유동성지원기구(SPV) 종료 등은 유의해야 한다.

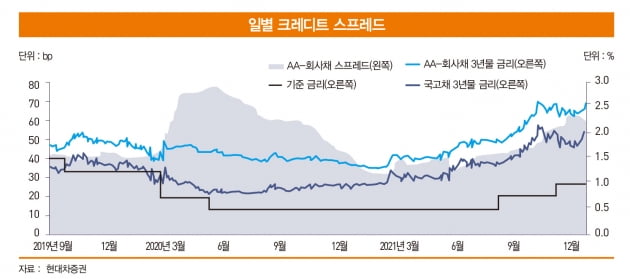

2022년 크레디트 스프레드는 ‘상고하저’의 축소 후 약보합세를 보일 것으로 전망된다. 금리 인상, Fed의 스탠스 변화, 오미크론 확산의 영향으로 금융 시장의 변동성 확대 가능성은 상존한다. 이미 새해 첫날 첫 주부터 한국의 추가경정예산(적자 국채 발행)과 미국의 양적 긴축 시사로 금리가 20bp(1bp=0.01%포인트) 이상 급등하며 시작됐다.

새해 첫 주부터 긴축의 시계가 빨라지고 더 강해지고 있다. 연초 기관 자금 집행이 이뤄지면서 우호적 수급의 영향으로 크레디트 시장이 안정을 찾고 1분기 스프레드 축소 이후 테이퍼링의 종료와 미국의 금리 인상 관련 불확실성이 해소될 때까지 변동성이 확대되면서 약보합세 흐름을 이어 갈 것으로 전망된다.

이화진 현대차증권 애널리스트

2021 하반기 신용 분석 부문 베스트 애널리스트

© 매거진한경, 무단전재 및 재배포 금지