이때, 증여이익은 5년 단위로 각 연도의 무상사용 이익을 현재 가치(10%)로 할인한 금액의 합계액으로 계산하며, 각 연도의 무상사용 이익은 부동산가액에 기획재정부가 정하는 이율(2%)을 곱해 계산한다.

B씨의 경우 부모님과 함께 거주하지 않으므로 원칙적으로 증여세 과세대상이지만, 부동산 무상사용 증여이익이 약 4500만 원(=6억 원×2%×3.79)으로 기준 금액인 1억 원에 미달하므로 증여세가 과세되지 않는 것이다. 한편, 부동산 무상사용에 따른 증여세가 과세되지 않는 부동산 한도가액을 역으로 계산해보면 약 13억 원 정도로 계산된다. 즉, 부동산가액이 약 13억 원을 초과하지 않는다면 부동산 무상사용에 따른 증여이익이 1억 원에 미달하므로 증여세가 과세되지 않는 것이다.

이처럼 부동산가액에 따라 증여세 여부가 달리 판단될 수 있으므로, 결혼한 자녀에게 부동산을 일정 기간 무상으로 제공하고자 하는 경우 증여세 효과를 사전에 확인하는 것이 바람직하겠다.

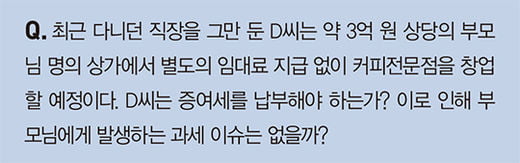

부동산임대사업자는 사업소득자로서 부동산 임대소득에 대해 종합소득세 및 부가가치세를 납부해야 하는데 임대사업자가 특수관계인과의 거래에 있어 시가로 거래하지 않고 무상 또는 저가로 거래하는 경우에는 부당행위로 보아 실제 거래가액을 부인하고 시가를 기준으로 소득세 및 부가가치세를 재계산해 납부하도록 하고 있다.

즉, 부동산임대사업자인 부모님은 특수관계에 있는 아들에게 부동산 임대용역을 무상으로 제공했으므로 임대료 등을 시가로 재계산해 소득세와 부가가치세를 납부해야 하는 것이다. 혹시 자녀에게 본인 소유 상가를 무상으로 임대하고자 하는 경우에는 증여세가 과세되지 않더라도 소득세 및 부가가치세가 과세될 수 있으므로 주의가 필요하다.

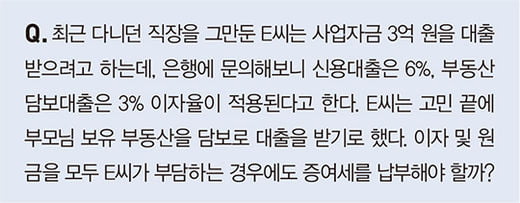

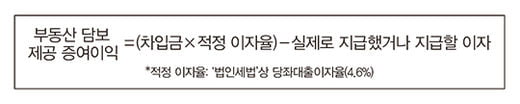

E씨의 경우 적정 이자율로 계산한 금액은 약 1400만 원(=3억 원×4.6%), 실제 이자부담액은 900만 원(=3억 원×3%)으로 증여이익(=500만 원)이 1000만 원에 미달하므로 증여세가 과세되지 않게 된다. 부동산 담보 제공에 따른 이익증여는 차입금액, 실제 부담한 이자금액에 따라 증여세 과세 여부가 달리 판단되므로, 부동산 담보 제공 전에 증여세 과세 여부를 미리 확인하는 것이 바람직하다.

이상과 같이 부동산을 직접 증여하지 않는 경우라 하더라도 무상을 사용하거나 담보를 제공하는 경우에도 증여세가 과세될 수 있다. 다만, 해당 부동산의 종류, 가액, 차입액 등에 따라 증여세 과세 금액이 상당히 달라질 수 있으므로 사전에 확인해 예상치 못한 증여세 부담에서 벗어날 수 있도록 해야 한다.

© 매거진한경, 무단전재 및 재배포 금지