-

완전 민영화 이끈 손태승 회장…9.8억원 자사주 매입

[스페셜 리포트]우리금융그룹이 23년 만에 ‘완전 민영화’에 성공했다. 정부 소유의 금융사라는 디스카운트 요인이 사라진 셈이다. 우리금융이 완전 민영화로 KB?신한?하나금융 등 경쟁자들과 격차를 좁히고 리딩 금융 그룹으로 도약할 수 있을까.손태승 우리금융지주 회장은 광주 출신으로 전주고와 성균관대 법학과를 졸업하고 서울대 법학 석사, 헬싱키경제경영대학원 경영학 석사(MBA) 학위를 받았다. 1987년 한일은행에 입행하며 금융권에 발을 들였고 우리은행이 출범한 이후 글로벌사업본부 부문장 등을 거쳐 2017년 12월 우리은행장에 올랐다.그는 그룹 내 전략통이자 인수·합병(M&A)의 승부사로 평가받는다. 지주 출범 첫해인 2019년 우리자산운용·우리글로벌자산운용·우리자산신탁을 그룹에 신규 편입했고 지난해 우리금융캐피탈에 이어 올해 우리금융저축은행 자회사 편입까지 마무리했다. 손 회장은 그간 회사 주식 매입에 나서며 기업 가치 제고에 강력한 의지를 보이기도 했다. 은행장 재직 시절 5000주씩 3차례 주식을 매입했고 우리금융이 은행지주사 체제로 전환된 2019년 이후 주식 매입에 속도를 냈다. 2019년과 2020년 각각 5000주씩 5차례 주식을 매입했고 올해 8월, 9월, 12월 각 5000주까지 총 16차례 사들였다. 이 기간 총 매입 금액은 9억8130만5000원이다. 단순하게 비교하면 손 회장의 지난 한 해 보수(11억원) 대부분을 주식 매입에 쏟아부은 셈이다.우리금융은 올해 3분기 누적 당기순이익 2조1983억원을 기록, 1년 전 같은 기간보다 92.8% 증가한 실적을 냈다. 회사 호실적과 손 회장의 자사주 매입이 우리금융 주가를 지지하는 동력으로 작용했고, 현재 우리금융 주가

2021.12.07 06:00:16

-

외환위기 이후 공적자금 12조 투입…23년만에 민간 금융사로

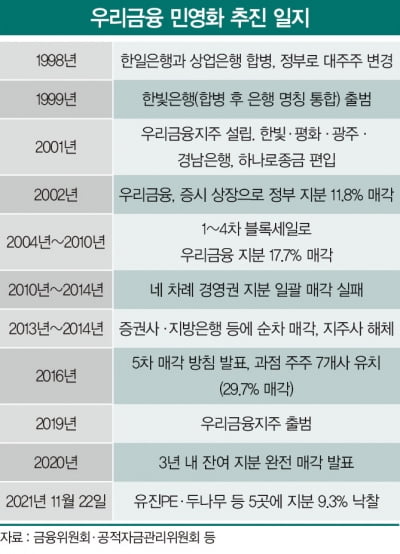

[스페셜 리포트]우리금융그룹이 23년 만에 ‘완전 민영화’에 성공했다. 정부 소유의 금융사라는 디스카운트 요인이 사라진 셈이다. 우리금융이 완전 민영화로 KB?신한?하나금융 등 경쟁자들과 격차를 좁히고 리딩 금융 그룹으로 도약할 수 있을까.우리은행은 1998년 외환위기 이후 상업은행과 한일은행 등 부실 은행이 ‘한빛은행’으로 합병하면서 출범했다. 이후 평화·경남·광주은행, 하나로종금 등이 편입하면서 우리금융지주가 됐고, 이 과정에서 공적자금 12조7633억원이 투입됐다.정부는 2004년부터 4차례의 블록세일(지분 대량 분산 매각)과 공모 등을 통해 꾸준히 보유 지분을 매각했다. 2010년부터는 공적 자금을 회수하기 위해 지분을 한꺼번에 매각하는 방안을 추진했다. 하지만 번번이 무산됐다. 입찰에 참여한 금융사들이 제대로 자격을 갖추지 못했거나 경영권 인수 의사가 없는 소수 지분 입찰자들이 다수 참여했기 때문이다. 잇단 매각 실패에 따라 금융위원회 산하 공적자금관리위원회는 2013년 우리금융의 14개 자회사를 지방은행·증권·우리은행 계열로 분리해 팔았다. 이 기간 동안 우리은행은 지주회사 체제로 바꿨다가 다시 은행 체제로 전환하기도 했다. 2015년 예금보험공사 지분을 쪼개 분산 매각하는 방식을 도입하면서 이듬해 예금보험공사가 갖고 있던 우리은행 지분의 상당 부분(지분율 29.7%)을 동양생명과 미래에셋자산운용 등 7개 투자자에 매각했다. 우리금융이 지주회사 체제로 다시 출범한 2019년 정부는 잔여 지분을 매각하기로 발표했고 올해 하반기 매각 공고를 내면서 우리금융이 완전한 민영화를 이루게 됐다.김태림 기자 tae@hankyung

2021.12.07 06:00:06

-

완전 민영화로 ‘날개’…우리금융 ‘레벨업’ 4가지 키워드

[스페셜 리포트]우리금융그룹이 23년 만에 ‘완전 민영화’에 성공했다. 정부 소유의 금융사라는 디스카운트 요인이 사라진 셈이다. 우리금융이 완전 민영화로 KB?신한?하나금융 등 경쟁자들과 격차를 좁히고 리딩 금융 그룹으로 도약할 수 있을까.우리금융이 23년 만에 완전 민영화라는 숙원을 이뤘다. 예금보험공사가 갖고 있던 우리금융 지분 중 상당 부분을 민간에 매각하면서다. 금융위원회는 11월 22일 공적자금관리위원회를 열고 우리금융지주 잔여 지분 매각 낙찰자 5곳을 최종 선정했다. 총 매각 물량은 9.3%다. 4%의 지분을 낙찰받은 유진프라이빗에쿼티(유진PE)는 사외이사 추천권을 받았다. 이 밖에 KTB자산운용이 2.3%를, 얼라인파트너스컨소시엄과 두나무, 우리금융 우리사주조합이 1%씩 낙찰받았다.이번 지분 매각으로 우리사주조합은 우리금융의 최대 주주(지분율 9.8%)에 오른다. 기존 최대 주주인 예금보험공사(5.8%)는 국민연금(9.42%)에 이어 3대 주주로 밀려난다.이사회 구성도 달라진다. 예금보험공사의 비상임이사 선임권은 내년 3월 임기 만료와 함께 사라진다. 반면 우리금융의 사외이사 자리는 유진PE가 추천하는 인물을 포함한 여섯 명으로 늘어난다. 문제는 앞으로다. 우리금융은 5대 금융그룹(KB·신한·하나·우리·농협) 중 유일하게 증권사와 보험사가 없다. 농협금융과 4위 자리를 놓고 몇 년째 엎치락 뒤치락하고 있는 상황이다. 우리금융의 미래를 MZ 플랫폼, 마이데이터?중앙은행디지털화폐(CBDC) 등 신사업, 글로벌 진출, 인수·합병(M&A) 등 4가지 키워드로 살펴봤다. MZ세대 공략, 차별화 고심MZ세대(밀레니얼+Z세대)로 불리는 ‘2030 청년 세대

2021.12.07 06:00:01

-

우리금융 완전 민영화 시동 속 남은 과제는

[스페셜 리포트]우리금융이 올해 상반기 호실적을 달성했지만 숙원 사업인 ‘완전 민영화’는 20년째 답보 상태에 빠져 있다. 우리금융에 투입된 정부의 공적 자금 회수는 현재 진행형이다. 정부는 2022년까지 우리금융 ‘완전 민영화’를 달성하겠다고 밝혔지만 신종 코로나바이러스 감염증(코로나19) 사태로 인한 불확실성이 발목을 잡는다. 남은 시간은 ‘1년 반’. 예금보험공사의 잔여 지분 매각 작업이 앞으로 탄력을 받을 수 있을지 주목된다.우리금융 주가는 우리금융이 은행지주사 체제로 전환된 2019년 이후 롤러코스터를 탔다. 2019년 2월 1만6000원을 찍었던 주가는 약 1년 만에 6320원까지 폭락했다. 해외 금리 연계 파생결합펀드(DLF), 라임 사태가 한꺼번에 겹친 데다 코로나19의 확산으로 경기가 침체되면서다. 여기에 금융 당국이 금융사를 상대로 충당금을 충분히 쌓고 배당을 자제하라는 권고를 지속해 투자 심리가 위축됐다. 하지만 올 초 경기 회복 기대감과 실적 반등으로 주가가 회복세로 전환돼 현재 1만1000원 안팎에 거래되고 있다.상황이 반전되자 정부는 지난해 올스톱됐던 우리금융지주의 완전 민영화 로드맵(2022년까지 지분 매각) 작업을 다시 가동했다. 우리금융 최대 주주이자 준정부 기관인 예금보험공사(이하 예보)는 지난 4월 우리금융 지분 2%를 시간 외 블록세일(대량 매매) 방식으로 매각해 공적 자금 약 1500억원을 추가 회수했다. 앞서 정부는 2019년 6월 예보를 통해 보유한 우리금융지주의 잔여 지분을 2020년부터 2022년까지 3년에 걸쳐 최대 10%씩 분산 매각하기로 했다. 하지만 지난해 주가 급락과 시장 불확실성 확대 등을 이유로 1년 동안 로드맵이 이행되지 않은

2021.08.27 06:00:22