{위기에 빛나는 금값, 실질금리가 좌우한다}

[곽현수 신한금융투자 애널리스트]위기 국면에서 가장 빛나는 것은 금이다. 실물 금이 아닌 금값이 시세 창에서 오름세를 나타내는 빨간불로 반짝일 때 글로벌 경기에 적색등이 켜지기 쉽다.

이번 브렉시트(영국의 유럽연합 탈퇴) 직후에도 금값이 1300달러를 돌파해 또 한 번 위기가 오는 게 아닌지 투자자들이 불안해한다.

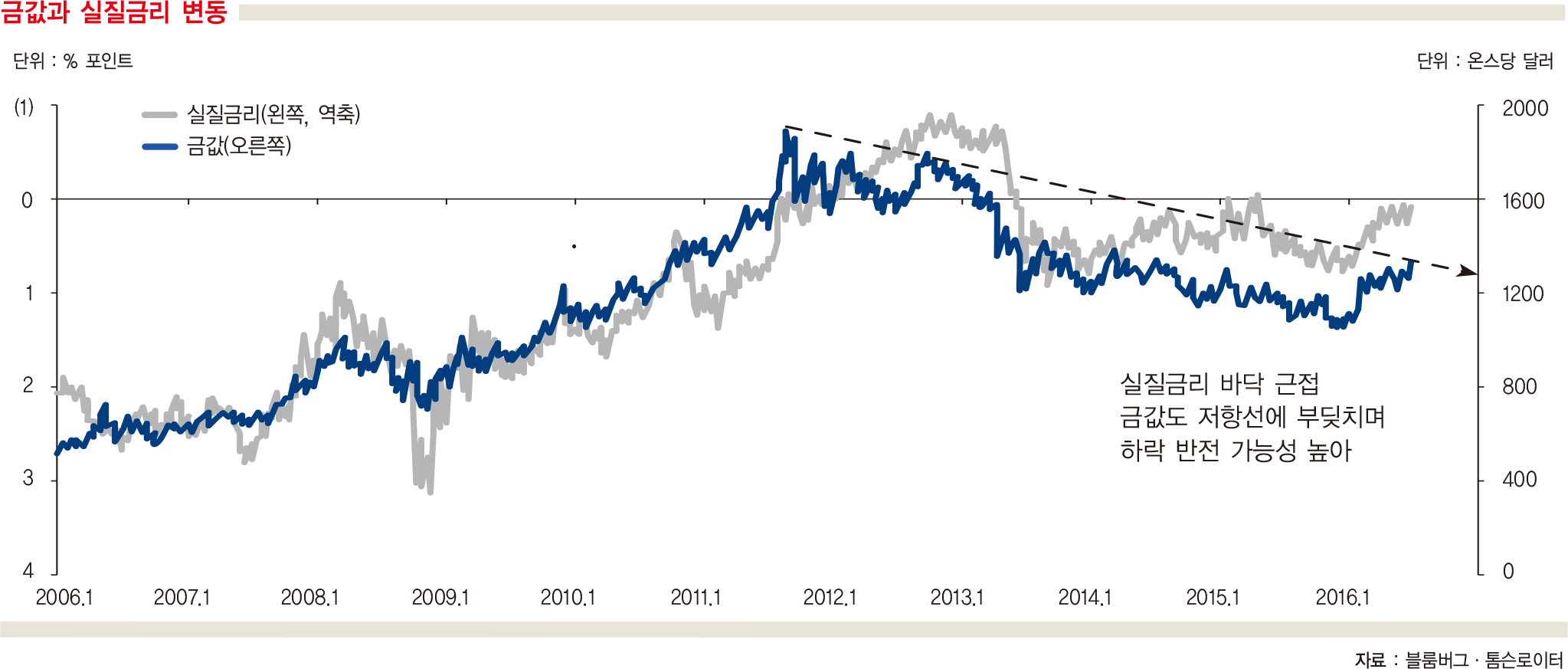

명목금리를 보다 세분화해 기대 인플레이션율과 실질금리로 분리해 보면 금값은 실질금리에 의해 좌우된다는 사실을 알 수 있다. 2006년 이후 금값과 실질금리 간 상관계수는 마이너스 0.91이다. 반대로 움직였다는 의미다.

실질금리는 명목금리에서 기대 인플레이션율을 차감해 구한다. 실질금리는 명목금리와 기대 인플레이션율 중 어떤 쪽이 더 많이 움직이느냐에 따라 좌우된다.

금을 인플레이션 ‘헤지 수단’이라고 일컫는 이유는 기대 인플레이션율이 명목금리보다 상대적으로 더 많이 올라갈 때 실질금리가 하락해 금값이 상승하기 때문이다.

지금처럼 브렉시트로 경기 개선에 대한 기대감이 약화될 때는 어떤 메커니즘으로 금값이 상승할까. 경기 개선 둔화 우려는 명목금리를 떨어뜨린다. 기대 인플레이션율은 명목금리보다 안정적인 움직임을 보이기 때문에 명목금리 하락 시 기대 인플레이션율 하락 폭이 상대적으로 적다.

실질금리는 앞으로 계속 하락할까. 이미 0% 포인트까지 하락했다. 2012년 재정 절벽 이슈가 불거지며 미국 정부의 디폴트 문제가 부각됐던 때를 제외하면 사상 최저다.

미국의 경제성장률은 0%보다 높고 재정 위기 상황도 아니다. 실질금리의 추가 하락 여지는 적다. 실질금리 반등으로 금값 하락 및 위험 자산 선호 심리 개선이 나타나기를 바란다.

© 매거진한경, 무단전재 및 재배포 금지