미래에셋, 통합법인 출범 예정…中 안방보험 산하 ‘알리안츠+동양’ 합병설

저금리 기조가 지속되는 와중에 2021년 보험 계약 국제회계기준(IFRS17) 도입을 앞두고 자본 확충 부담이 더욱 커진 때문이다. 자본력이 부족한 중소형 보험사들을 중심으로 인수·합병(M&A) 시장에 굵직한 매물들이 쏟아지며 보험업계에 지각변동을 일으키고 있다.

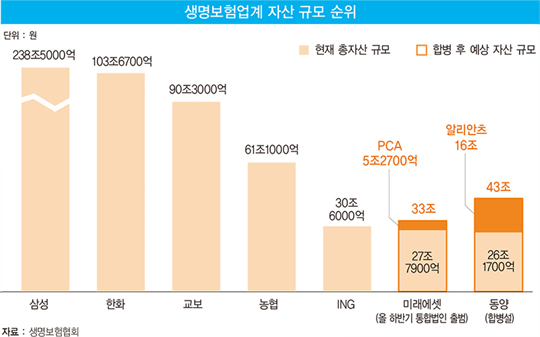

생명보험협회의 2016년 11월 기준 ‘생명보험 통계’ 자료에 따르면 국내 생명보험사들의 자산 기준 순위는 삼성생명 238조5000억원, 한화생명 103조6700억원, 교보생명 90조3000억원으로 확고한 ‘빅3’를 굳히고 있다. 이어 농협생명이 61조1000억원으로 4위에 올라 있다.

◆PCA생명 품에 안은 미래에셋생명

현재 기준으로 보자면 ING생명이 30조6000억원, 미래에셋생명 27조7900억원, 신한생명 26조9000억원, 동양생명 26조4600억원, 흥국생명 25조1700억원으로 비슷비슷한 자산 규모를 갖추고 있다.

그런데 이와 같은 자산 기준 순위에 변화가 일어날 전망이다. 올 하반기 업계 6위인 미래에셋생명이 PCA생명과의 합병 작업을 마무리하면 총자산 33조원대로 ING생명을 제치고 업계 5위로 올라서게 되기 때문이다. PCA생명의 총자산은 5조2700억원대다.

미래에셋생명은 지난해 11월 PCA생명의 지분 100%를 1700억원에 인수하기로 하고 현재 금융 당국의 대주주 적격성 심사를 기다리는 중이다. 통상 대주주 적격성 승인 심사에 두 달 정도 소요되는 만큼 3월에는 결과가 나올 것으로 보고 있다.

이후 합병 작업에 6개월 정도 더 걸릴 것을 고려한다면 올 하반기에는 미래에셋생명과 PCA생명의 통합법인이 출범하게 된다.

미래에셋생명과 PCA생명은 오는 9월을 목표로 본사 이전, 업무 협의 등을 논의 중이다. 최근 ‘통합 추진 태스크포스(TF)’를 발족하고 합리적 인수가 이뤄질 수 있도록 본격적인 준비에 들어갔다.

◆안방보험 ‘한 식구’ 된 알리안츠·동양

하지만 미래에셋생명이 마음을 놓기에는 아직 이르다. 알리안츠생명과 동양생명의 합병설이 흘러나오고 있기 때문이다. 두 회사가 합병하면 총자산 43조원대로 미래에셋생명을 누르고 가뿐히 5위로 올라서게 된다.

두 회사의 합병설은 최근 중국 안방보험이 알리안츠생명을 인수한 데 따른 것이다. 안방보험이 국내 보험사를 인수한 것은 이번이 둘째로, 2015년 동양생명 지분 63.02%를 1조1300억원에 매입해 최대 주주의 지위에 올랐다.

독일 알리안츠그룹은 지난 1월 4일 중국 안방보험의 100% 자회사인 안방그룹홀딩스에 알리안츠생명 한국법인을 매각했다고 공식 발표했다. 알리안츠그룹은 지난해 알리안츠생명 지분 전량을 중국 안방보험에 ‘헐값’에 넘겨줘 국내 보험업계에 충격을 안겼다.

시장 예상 가격인 2000억~3000억원에 한참 못 미치는 36억원에 매각됐다. 알리안츠생명만 놓고 보더라도 총자산 16조원 규모의 거물급 M&A 매물이지만 생보업계 성장 정체와 IFRS17 도입 이슈 등이 영향을 미친 것으로 분석된다.

안방보험은 알리안츠생명의 인수 작업을 본격화하며 ‘사명 변경’을 예고하고 있다. 알리안츠생명은 지난 2월 8일 올해 2분기 중으로 사명을 ‘ABL’로 변경할 계획이라고 밝혔다. 안방생명보험(AnBang Life Insurance)을 떠올리는 이름으로 대주주인 안방보험그룹과의 연계성을 강조했다.

알리안츠생명이 새로운 사명을 통해 ‘안방’ 브랜드를 강조한 것은 또 다른 계열사인 동양생명과의 합병을 염두에 둔 포석이라는 것이 업계의 지배적인 해석이다.

안방보험은 지난해 11월 동양생명에 유상증자를 통해 6000억원이 넘는 자금을 수혈하기로 했는데, 여기에 동양생명의 대주주인 안방생명이 아닌 알리안츠생명을 인수한 안방그룹홀딩스가 동원된 것이다. 유상증자가 완료되면 동양생명의 안방보험 지분은 75% 내외로 확대된다.

이 밖에 남아 있는 ING생명과 KDB생명도 보험업계의 판도를 뒤흔들 수 있는 ‘거물급’ 매물이다. 특히 현재 총자산 기준 5위인 ING생명이 누구의 품에 안기느냐에 따라 생보업계 상위권 순위에도 영향을 줄 수 있는 복병으로 꼽힌다. KDB생명 역시 총자산 16조원 규모로 파급력이 만만치 않을 것으로 예상된다.

다만 ING생명과 KDB생명 모두 ‘새 주인’을 찾기가 순탄하지 않은 상황이어서 불확실성이 큰 것이 사실이다. ING생명의 대주주인 MBK파트너스는 지난해 5월부터 JD캐피털과 중국계 태평생명·푸싱그룹·안방보험 등과 매각 작업을 벌여 왔지만 결국 불발됐다.

보험업계의 수익성이 악화되는 상황에서 MBK파트너스가 제시한 희망 매각가(약 3조5000억원)에 맞출 수 있는 인수자를 찾기가 어려울 것이란 전망도 제기되고 있다. 이에 따라 ING생명은 최근 기업공개(IPO) 카드를 꺼내 들었다. 올해 2분기 국내 증시 상장을 추진하면서 매각과 IPO를 병행할 계획이다.

이미 두 차례 매각이 무산된 KDB생명은 지난해 12월 지분 85%에 대한 셋째 매각까지 무산되며 재매각 작업을 당분간 보류하기로 한 상태다. 중국계 자본이 본입찰에 참여했지만 예상 매각가인 8000억원대보다 크게 낮았던 것으로 전해졌다.

KDB산업은행은 ‘KDB생명의 시장가 매각’을 강조하며 올 하반기 매각을 목표로 우선 매물의 투자 매력을 높이는 데 집중할 방침이다.

vivajh@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지