세계시장 10년 만에 5배 성장…‘주식+펀드’ 장점 담은 융·복합 상품

[한경비즈니스=이정흔 기자] “상장지수펀드(ETF)는 ‘시장 전체’를 사는 것과 똑같아요. 큰 흐름에 투자하는 것이기 때문에 초보자들에게는 상대적으로 접근이 수월하죠.”

국내 한 증권사 해외 주식 투자 전문 상담원의 얘기다. 아무리 해외투자가 유망하다고는 하지만 초보자라면 복잡하고 멀게만 느껴지는 것은 어쩔 수 없다. 이때 대안이 될 수 있는 것이 ETF다.

미국의 스탠더드앤드푸어스(S&P)500지수와 같은 특정 지수의 움직임으로 수익률을 얻는 ‘지수 연동형 펀드’로, 일반 펀드와 달리 주식시장에서 실시간으로 거래가 가능한 것이 특징이다. 주식과 펀드의 성격을 모두 갖고 있는 셈이다. 해외투자 초짜부터 고수까지 글로벌 ETF 투자에 대한 관심이 높아지고 있다.

◆글로벌 ETF, ‘쉽고 다양한’ 투자 매력

투자자들이 왜 ‘글로벌 ETF’에 관심을 기울여야 하는지는 2012년 이후 ‘글로벌 ETF 시장 규모와 한국 주식시장 규모 추이’를 살펴보면 분명하게 나타난다.

글로벌 ETF는 2008년 글로벌 금융 위기 이후 해마다 폭발적인 성장을 거듭하고 있다. 세계적 ETF 운용사인 블랙록 통계에 따르면 2006년 글로벌 ETF 시장 규모는 약 6000억 달러, 10년 뒤인 2016년 9월에는 3조4000억 달러로 5배가 넘게 성장했다.

국내에서도 글로벌 ETF에 대한 관심이 날로 높아지는 추세다. 한국예탁결제원 통계에 따르면 2016년 국내 거래 금액 상위 20위 종목의 절반가량이 ETF 상품이었을 정도다.

이는 실제 개별 증권사의 ETF 거래 대금 추이로도 확인할 수 있다. 삼성증권에 따르면 2016년 기준 삼성증권의 글로벌 ETF 거래 대금은 전년 동기 대비 2배 증가했다. 신한금융투자 역시 최근 2년간 글로벌 ETF 약정 금액이 20% 상승했다.

글로벌 ETF의 매력은 먼저 ‘투자가 쉽다’는 것이다. 각 증권사의 모바일 트레이딩 시스템(MTS)이나 홈 트레이딩 시스템(HTS)을 통해 손쉽게 거래할 수 있다. 무엇보다 개인 투자자가 적은 돈으로도 포트폴리오를 운영할 수 있다.

채권·주식·상품 등 ‘다양한’ 포트폴리오를 구성할 수 있다는 것도 장점으로 꼽힌다. ETF는 각국의 증시를 대표하는 지수는 물론 금·유가·곡물 등 원자재 상품, 자동차·은행 등등 특정 섹터에 투자할 수도 있다. 현재 미국 증시에만 1700여 종목, 300여 개 섹터에 달하는 ETF가 상장돼 있다.

예를 들어 베트남 증시를 대표하는 VN지수에 투자한다면 베트남 증시에 상장된 기업들 모두에 투자하는 셈이다. ‘ETF는 시장을 사는 것과 마찬가지’라는 얘기가 나오는 이유다.

투자하는 지수에 맞춰 큰 ‘트렌드’를 읽고 투자의 방향성이나 레버리지 비율 등을 다르게 대처할 수 있다는 것도 매력이다. 베트남 증시 전망이 부정적이라고 판단하면 지수 하락에 베팅하는 ‘인버스 ETF’에 투자할 수도 있다.

이때 베트남 증시의 하락 가능성을 어느 정도 확신하느냐에 따라 높게는 ‘레버리지 3배’까지 베팅할 수 있다. ‘레버리지 3배’는 추종하는 지수의 변동 폭보다 ‘3배’의 수익이나 손실을 거둘 수 있도록 설계돼 있다는 의미다.

펀드에 비해 수수료 비용이 낮다는 것 또한 장점이다. 일반 펀드의 수수료 비용이 2% 내외인데 비해 ETF는 0.3~0.5%가 대부분이다.

◆ 레버리지 ETF는 ‘단기 투자’ 적합

수수료 비용뿐만 아니라 양도소득세 절세 효과도 얻을 수 있다. 만약 투자자가 ‘금융소득 종합과세 대상자’라면 해외 주식 펀드에 투자할 때 수익금의 최대 44%의 세금이 부과된다. 이에 비해 ETF는 해외 주식과 마찬가지로 연간 수익금(1월 1일~12월 31일 동안 매도한 수익과 손실을 합산)에서 250만원을 공제한 뒤 22%를 과세하게 된다.

소액 투자자는 만약 1000만원을 투자해 25%의 수익(250만원)이 발생했을 때 비과세(수익의 연간 250만원까지 공제)된다.

이처럼 장점이 많은 투자 상품이지만 글로벌 ETF에 투자할 때 꼭 챙겨봐야 할 것들이 있다. 가장 대표적인 것이 ‘환율’이다. 예를 들어 미국에 상장된 ETF에 투자할 때 원·달러 환율에서 달러화가 강세를 띠면 ETF 투자를 통해 환 수익을 얻게 되지만 반대(원·달러 환율에서 달러화가 하락) 때는 환 손실을 볼 수 있다.

레버리지 ETF는 ‘단기 투자’에 보다 적합한 상품이다. 레버리지 ETF는 대부분이 당일 수익률의 2~3배를 추종한다. 예를 들어 금융 섹터에 투자하는 ETF에 1년간 투자했다고 하자. 이 기간 동안 시장이 한 방향으로 상승한다면 레버리지 2~3배의 ETF는 시장 수익률의 2~3배보다 더 많이 오를 수 있다.

하지만 지수가 ‘갈지자’를 그리며 상승과 하락을 반복하는 횡보장이 계속된다면 전체 수익률이 제자리라고 하더라도 ‘수익률 복리 효과’로 예상보다 큰 손실이 발생할 수 있다. 또한 이들 ETF는 2~3배의 수익을 얻기 위해 파생상품을 이용하는 것이 대부분인데 이로 인해 레버리지 ETF의 비용이 다소 높은 편이라는 것을 고려해야 한다.

◆ 글로벌 ETF 수익률 비교해 봤더니…‘미국 상장 코스피 ETF’ 1위

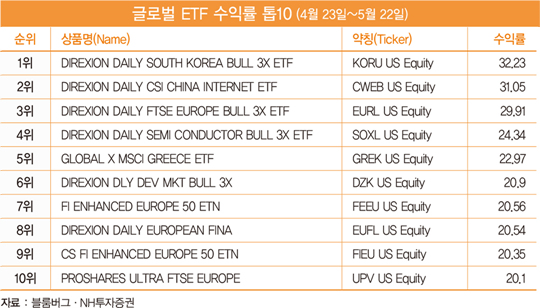

투자 대상도, 스타일도 다양하다 보니 투자할 만한 글로벌 상장지수펀드(ETF) 상품을 선택하기가 쉽지 않은 게 사실이다. 그중 투자자가 가장 기본적인 잣대로 삼을 만한 게 ‘수익률 비교’일 것이다. NH투자증권에 의뢰해 지난 한 달(4월 23일~5월 22일)간 해외 증시에 상장된 글로벌 ETF의 수익률 상위 10개를 뽑아봤다.

전래훈 NH투자증권 해외상품부 책임연구원은 “최근 코스피지수의 가파른 상승세가 이와 같은 결과에 영향을 미친 것으로 분석된다”며 “국내 투자자는 ‘달러’로 투자 상품을 거래하는 만큼 환 수익을 얻을 수 있는 데다 상승 분위기를 탄 국내 증시에도 투자할 수 있어 ‘한 번에 두 마리 토끼를 잡는’ 효과를 낼 수 있다”고 설명했다.

2위에 오른 ‘디렉시온 데일리 CSI 차이나 인터넷 ETF’는 알리바바와 텐센트 같은 중국을 대표하는 인터넷 모바일 기업들에 투자하는 레버리지 3배 ETF 상품으로 수익률 31.05%를 기록했다.

3위는 유럽 증시에 투자하는 레버리지 3배 ETF(수익률 29.9%), 4위는 반도체지수에 투자하는 레버리지 3배 ETF(수익률 24.3%), 5위는 그리스 증시에 투자하는 레버리지 1배 ETF(수익률 22.9%), 6위는 선진국 증시에 투자하는 레버리지 3배 ETF(수익률 20.9%)로 나타났다. 7위부터 10위까지 모두 유럽 관련 ETF들이었다.

전 연구원은 “사실 ETF 수익률을 비교하면 ‘레버리지 3배 상품’들이 상위권을 차지할 수밖에 없다”며 “다만 레버리지가 크다는 것은 손실 또한 3배가 될 수 있다는 것이기 때문에 투자자들로서는 신중한 투자가 필요하다”고 조언했다.

vivajh@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지