‘美 금리 인상’ 두고 나오는 경기 비관론…‘호황의 시작’이 맞다

[한경비즈니스= 윤지호 이베스트증권 리서치센터장] 논리 철학자 루드비히 비트겐슈타인의 ‘오리-토끼’ 그림이다. 어떤 이는 ‘오른쪽을 보고 있는 토끼’로, 어떤 이는 ‘왼쪽을 보는 오리’로 볼 수 있다. 하나의 그림이 관찰자의 관점에 따라 다르게 인식된다. 즉, 모든 대상은 관찰자가 가지고 있는 ‘해석의 틀’에 의해 규정될 수밖에 없다는 것이다.

현재의 상황도 마찬가지다. 미국 중앙은행(Fed)은 6월 금리를 인상하는 한편 자산 정상화 세부 내용을 구체화했다. 경제 전망은 상향했고 인플레이션 전망은 하향했다. 그럼에도 불구하고 금리는 연 3차례 인상 전망을 유지했다. Fed가 시장과의 커뮤니케이션을 통해 앞으로의 자산 정상화의 충격을 최소화하려는 의도를 보였지만 우려는 여전하다. 자산 정상화에 대한 해석의 차이 때문이다.

◆“우리 생애 금융 위기 재발은 없다?”

자산 정상화를 우려의 시선으로 보는 이는 재닛 옐런 Fed 의장의 안이함을 비난한다. “우리 생애에 금융 위기 재발은 없다”는 그의 발언이 오히려 위기의 징후라는 것이다.

물론 완전고용에도 물가가 낮은 것은 경제 체력이 아직 굳건하지 않다는 방증일 수 있다. 부채를 줄이는 디레버리지(de-leverage)보다 자산을 증가시키는 리플레이션(reflation)이 유효하다는 신중론이 힘을 잃지 않는 이유일 것이다.

하지만 옐런 의장은 더 늦기 전에 시작하자고 한다. 통화정책의 시차를 감안하면 조만간 완전고용이 임금 인상을 자극하고 소비 증가로 연결돼 물가가 오를 수밖에 없다고 판단한 것이다.

옐런 의장은 실업률과 물가의 상충 관계(필립스 곡선)를 신뢰하고 있다. 하지만 반론도 만만치 않다. 완전고용이 인금 인상을 담보하지 않는다는 지적이다. ‘임금의 수수께끼’ 상황에서 금리 인상도 부담스러운데 자산 축소까지 시작한다면 그나마 살아난 경제의 불씨마저 꺼질 수 있다는 우려도 일리는 있다.

그런데 이렇게 서로 다른 해석을 자세히 들여다보면 큰 차이는 없다. 퇴원 후 현업 복귀 여부의 차이 정도다. 환자(금융시장)에 대한 처방이 각기 다른 것이다. ‘수술이 잘돼 퇴원했으니 이제 직장에 복귀하라’와 ‘퇴원했지만 수술 부위가 너무 크니 집에서 쉬어라’ 정도의 간극이다.

잠시 여기서 2013년 여름을 생각해 보자. 당시 분위기는 수술 분위기가 너무 커 수술 도중 숨이 멈출 수 있다는 비관론이 팽배했다. 당시 유행했던 키워드 중 하나는 리처드 쿠 노무라연구소 수석 이코노미스트의 ‘대차대조표 불황’이었다.

제로 금리가 돼도 디레버리징 채무자는 더 이상 대출을 할 수 없기 때문에 통화정책이 무력화된다는 논리였다. 각국 중앙은행이 금리를 낮추고 유동성을 공급했지만 민간의 자금 수요가 없어 은행의 대출이 늘지 않았고 민간의 신용도 창출되지 않았다.

그러한 우려가 현실화되는 듯했다. 얼마 전까지도 서점의 경제 코너에는 ‘마이너스 금리’의 고착화를 예언하는 종말론이 가득 차 있었다. 하지만 돈이 돌기 시작했고 쿠 이코노미스트의 분석은 빗나갔다. 통화정책의 효과는 분명 있었다.

◆확대된 금융의 힘, 파티는 지속된다

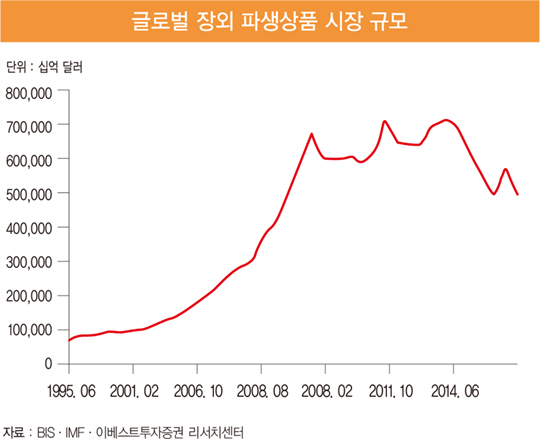

통화정책(양적 완화)이 대출과 신용 창출로 연결되는 데 시간이 소요된 이유는 경제 개선이 아직 미흡했고 규제의 한계가 존재했기 때문이다. ‘도드-프랭크법(금융 위기의 재발을 방지하기 위한 금융 규제법)’과 이의 하위 규정인 ‘볼커룰(금융회사 규제 방안)’이 리스크 추구를 제한한 것이다. 2012년 시행 이후 규제를 통해 무분별한 파생상품의 팽창이 제어됐고 실물보다 과도하게 성장했던 파생상품 규모도 안정을 찾았다.

또 한편에서는 자산 가격이 오르자 금융 위기의 재발을 걱정한다. 10년 주기의 7년 차 위기론이다. 강조하지만 금융 위기의 주범은 모기지 차제가 아니라 그에 기초한 장외 파생상품이었다. 현재 미국은행의 매매 계정(trading account) 자산 규모는 2008년 대비 절반에 불과하다. 오히려 볼커룰 폐지를 비롯한 도드-프랭크법 폐지 논의가 진행되고 있다. 신용 사이클 축소가 아닌 팽창 사이클에 들어선 것이다.

미국 경제학자인 하이만 민스키 워싱턴대 전 교수의 말대로 금융시장은 불안정하고 신용 주기에 따라 호황과 불황을 반복한다. 그의 금융자본 분석은 장차 돈이 생길 것이라는 전망을 전제로 돈을 미리 쓰는 곳이 많다는 것에서 시작한다. 결국 이러한 소비 및 투자가 무모한 투기로 연결된다는 것이다. 여기에 현대 금융자본은 ‘투자할 수밖에 없는 자본’을 끊임없이 재생산해 내는 연기금까지 가세해 있다.

Fed가 자산 정상화에 나선 것은 이러한 확대된 금융의 힘을 신뢰하기 때문이다. 2004년 6월 이후 Fed가 기준금리를 올리는 구간에서 미국채 10년 금리는 오히려 하락했다. 아시아 중앙은행의 미국 국채 매수가 ‘그린스펀의 수수께끼’의 원인이었다. 지금도 유사하다. Fed의 자산 정상화 과정은 아시아 중앙은행의 미국 국채 수요가 있기에 가능하다.

“아직 연주가 진행형이라면 파티는 지속될 수 있다(As long as the music is playing, you’ve got to get up and dance).” -척 프린스, 전 씨티그룹 CEO

© 매거진한경, 무단전재 및 재배포 금지