원화 가치 절상 가팔라…미국 환율 조작 압력 우려도

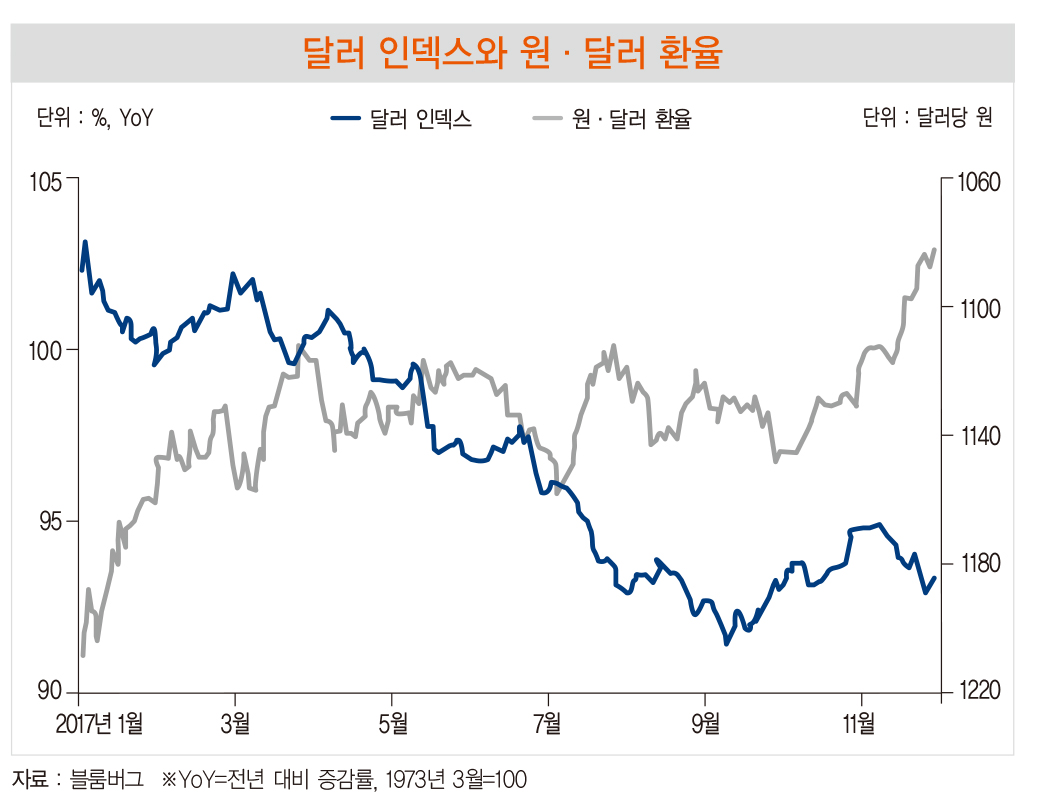

[한상춘 한국경제 객원논설위원 겸 한국경제TV 해설위원] 올 들어 원·달러 환율은 빠른 속도로 하락(달러 대비 원화 가치 절상)하고 있다.

원·달러 환율은 세계 경기 회복세에 따른 수출 호조로 △경상수지 흑자와 국내 경기 개선 △금리 인상(올해 마지막 금융통화회의에서 0.25% 포인트 인상) △금융시장으로의 외국인 자금 유입 △지정학적 위험이 일부 완화됨으로써 연초 이후 현재까지 10% 넘게 절상됐다.

특히 최근 원·달러 환율은 세계 주요 통화에 비해서도 가장 빠른 속도로 절상되고 있어 국내 기업이 체감하는 환율 부담은 더 크다. 하지만 주요 통화 대비 원화 가치를 가늠해 볼 수 있는 실효환율은 국제 기관에서 공표하는 데이터로 제한돼 정확히 평가하기가 어려운 것 또한 국내 외환시장의 현실이다.

원화 평가절상의 단초를 제공하고 있는 것은 수출 호조 때문이다. 우리 수출은 그간 계속 감소 추세를 보여 오다 2016년 11월 이후 세계 경기 회복과 국제 원자재 가격 회복 등에 힘입어 반등하기 시작했다. 올 들어서는 10월까지 17.3% 증가하고 있다.

◆수출 호조가 원화 가치 절상 견인

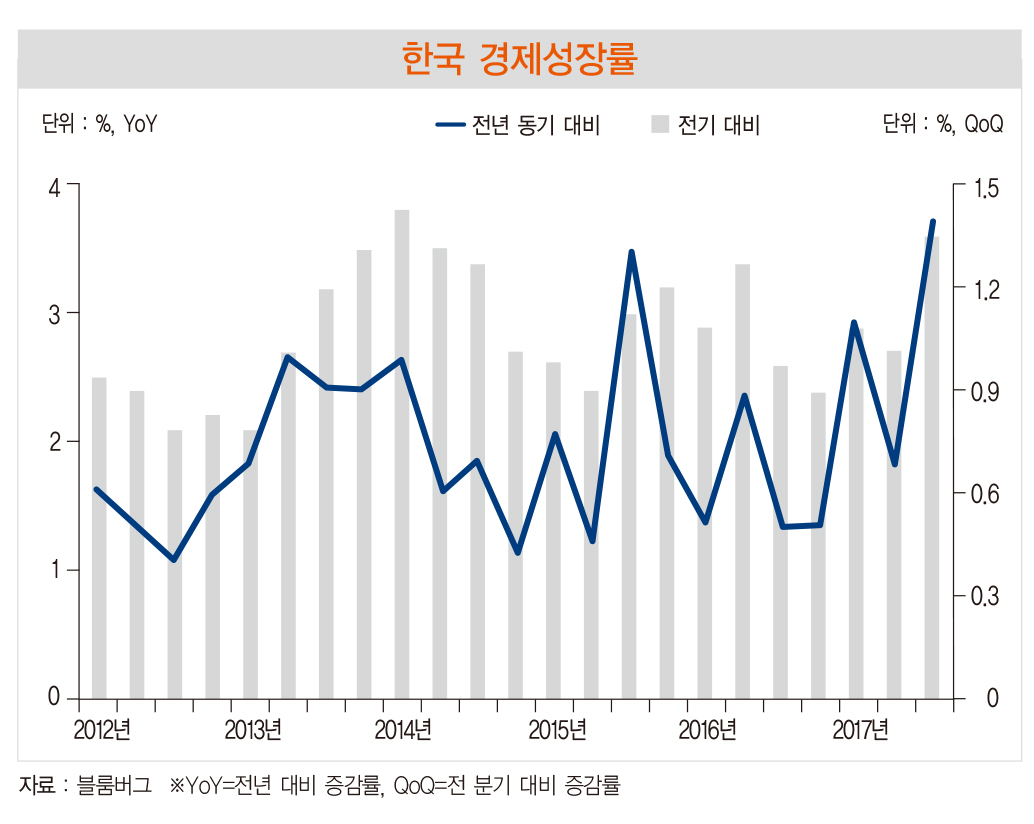

수출 경기 호조에 힘입어 성장률 역시 시장 예상치와 예측 기관의 전망치를 웃돌고 있다. 2017년 3분기 성장률은 전년 동기 대비 3.6%, 전기 대비로는 1.4%를 기록했다. 주요 투자은행에서는 2017년 한국 경제성장률 전망치를 연초 2.5%에서 현재 3.1%로 상향 조정했다. 국제통화기금(IMF)도 10월 보고서에서 성장률을 기존 2.7%에서 3.0%로 상향 조정했다.

하지만 원화 절상 추세가 지속됨에 따라 11월 이후 둔화세가 뚜렷하다. 11월 이후 미국을 비롯한 주요 교역국 경기 호조세가 지속되고 중국의 사드(고고도 미사일 방어 체계) 보복 조치가 해빙될 조짐을 감안하면 우리 수출 증가세가 둔화되는 것은 단순히 지켜볼 만한 상황은 아니다.

새해를 앞두고 내년 들어 수출 증가세가 더 꺾일 것이라는 비관론도 고개를 들고 있다.

현시점에서 원화가 얼마나 고평가됐는지 알아보기 위해서는 실효환율지수(Effective Exchange Rate)를 구해볼 필요가 있다.

실효환율지수는 국제통화기금(IMF)·경제협력개발기구(OECD) 등에서 공표하고 있지만 △가용 통화 △가중 체계 △거래 대상 품목 △업데이트 주기 △실질실효환율 디플레이터를 활용한 산출 방식에 차이가 있어 일률적이지 않다.

가장 많이 활용되는 IMF의 실효환율지수는 최대 164개국을 대상으로 제조 품목과 함께 원자재에 대한 화폐가치, 관광산업 비율이 높은 국가는 관광 서비스 비율을 평가 대상에 포함해 산출된다. OECD의 실효환율지수의 활용도는 상대적으로 낮은 편이지만 30개 회원국과 아시아 7개국 등에 대해 실효환율을 산출하고 있어 한국에는 유용하다.

◆원화 고평가 요인 해소 급선무

10월까지 IMF 실효환율지수로 평가한 원화 가치는 장기 평균 수준을 웃돌고 있는 것으로 나타났다. IMF의 실질원화지수는 10월 149.0을 기록해 2010년 대비 49% 절상, 최근 5년 평균 대비 10% 이상 절상된 것으로 나타났다. 원화 가치가 지속적으로 고평가돼 왔다는 의미다.

국제 기관에서 발표하는 실효환율지수는 월간 환율 공표에 따른 일간 환율과의 시차, 무역거래 과정에서 사용되는 결제통화는 수출국 통화, 수입국 통화 또는 제3의 매개통화(vehicle currency)로 구분될 수 있는데, 현재 실효환율 체계에서는 단순 수출입 비율만 고려하는 한계가 있다.

결제통화 비율 원화 실효환율지수는 한국은행에서 발표하고 있는 월간 무역 결제통화 비율을 가중치로 활용했다. 통계 발표 주기상 4개월 시차와 일간 환율 변동 폭에 적용 시 발생할 수 있는 변동성을 낮추기 위해 3개월 이동평균을 산출해 4개월 선행 적용했다.

가중치는 11월을 기준으로 미국 달러 0.844, 유로 0.052, 일본 엔 0.028, 중국 위안 0.021, 러시아 루블, 영국 파운드, 브라질 헤알, 호주 호주 달러 등 기타 환율 0.055를 반영했다.

수출 비율 원화 실효환율지수에서는 월별 수출 및 물가지수가 접근 가능한 총 53개 국가를 대상으로 추정했다. 연쇄지수 방식을 통해 가중치를 지속 업데이트했고 실질실효환율 디플레이터는 소비자물가지수를 적용했다. 가중치는 올해 11월 기준 중국 0.289, 미국 0.121, 베트남 0.098, 홍콩 0.092, 일본 0.047을 반영했다.

두 기준으로 실질원화지수를 산출한 결과 원화 가치가 고평가돼 있는 것으로 나타났다. 최근 5년 평균 대비 책정한 현재 원·달러 환율의 적정 수준은 결제통화 방식으로 달러당 1107원, 수출 비율 방식으로는 1095원으로 추정된다.

적정 환율 구간은 결제통화 방식으로 1091~1123원, 수출 비율 방식으로는 1090~1100원으로 나온다. 그런 만큼 한국의 수출·경기·증시 간의 선순환 관계를 계속 유지하기 위해서는 원화 가치 고평가 요인부터 해소해 줘야 한다.

가장 큰 문제는 경상수지 흑자다. 특히 한국처럼 반도체 쏠림 현상에 따른 ‘양극화형 경상 흑자’는 질적으로 좋지 않아 미국으로부터 환율 조작 압력이 더 커질 가능성이 높기 때문에 시급히 줄여 나가야 한다.

원천 면에서 경상수지 흑자가 당분간 줄어들 가능성이 낮다면 운용 면에서 해외투자 활성화 등을 통해 국내 외환시장에 들어오는 달러 물량을 줄여야 한다. 국내에 들어오는 외국인 자금은 IMF에서 권장하는 ‘영구적 불태화 개입(PSI)’도 공론화할 필요가 있다. PSI는 국부펀드 등을 통해 유입 외자에 상응하는 해외 자산을 사들여 통화가치의 균형을 맞추는 방안을 말한다.

© 매거진한경, 무단전재 및 재배포 금지