-4분기 자동차용 중대형 배터리 흑자 전환…기술 개발 속도 빨라

◆60조 달한 배터리 수주잔고

정유 업종은 화학보다 상황이 더 좋지 않다. 정제마진이 하락하고 있다. 정제마진은 휘발유·등유 등 석유제품 가격에서 원료인 원유 가격을 뺀 값이다. 정제마진의 하락은 정유 업체들의 실적에 부정적이다. 미국 정제 설비 가동률은 97.6%로 연중 최대치에 재차 근접했다. 재고는 계속해서 상승 중이다. 특히 미국과 유럽의 등·경유 재고는 연중 최대치에 육박할 정도로 상승했다.

이에 따라 정유 기업보다는 석유화학 기업, 그중에서도 LG화학을 추천한다. LG화학은 2018년 4분기부터 중대형 2차 전지 사업이 흑자로 돌아설 것으로 보인다. 매출이 확대되며 감가상각비, 연구·개발(R&D) 비용 등 고정비 회수 비율이 높아졌다. 또 현재 60조원에 달하는 수주잔고 또한 빠르게 늘어나고 있다. 우려되던 원재료 가격 상승은 최근에 다소 주춤한 상황이다. 신규 수주분에 대해서는 판매 가격에 원재료 가격을 연동시키는 조건을 걸고 있다는 것 역시 수익성 개선에 긍정적이다.

LG화학은 중장기적인 수익성 강화를 위해 원재료비 연동 수주를 더욱 늘리는 한편 가격이 높은 코발트의 비중을 낮춘 하이니켈 배터리를 적극 개발해 출시할 계획이다.

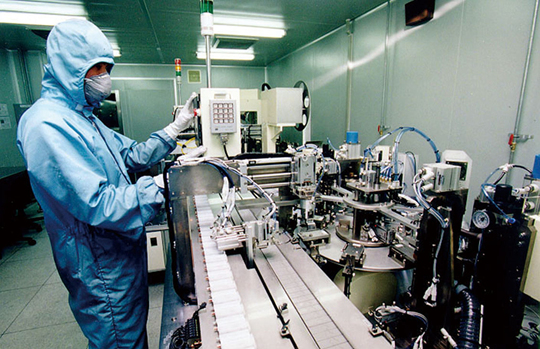

공정상에 있어서는 자동화 라인을 확대해 인건비를 줄여 나갈 예정이다. 중국 난징·폴란드 공장은 국내 오창공장 공정 대비 인건비가 저렴해 향후 추가 증설 시 상대적으로 비용을 절감할 수 있다는 장점이 있다. 또 생산 속도, 코팅 속도 향상 등 생산효율 개선을 통해 단위당 시설투자비용(CAPEX)을 줄일 수 있는 라인도 개발 중인 것으로 파악된다.

아크릴로니트릴부타디엔스타이렌(ABS)·폴리염화비닐(PVC)·합성고무 등 화학 사업의 주력 제품은 세계적으로 2020년까지 설비 증설이 제한적이다. 재고량이 매우 낮고 설비 증설이 제한적이라는 점에서 중장기 바닥은 지금이다.

미·중 무역 분쟁에 따라 단기 업황은 분명 둔화됐다. 하지만 이로 인해 중국 중심의 가동률 조정이 나타나고 있기에 단기적으로 보더라도 추가적인 업황 둔화 가능성은 낮다. 바닥권에 근접한 석유화학 업황에 자동차용 중대형 전지의 흑자 전환 가능성까지 감안하면 지금은 업종 내 주가 상승세를 예상해 볼 만한 시점이다. 여기에 2019년에 펼쳐질 미래를 감안하면 지금은 주가의 바닥이다.

[본 기사는 한경비즈니스 제 1192호(2018.10.01 ~ 2018.10.07) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지