실적 장세는 구조적 변화 있어야…‘물가 착시’ 눈여겨볼 때

3월 이후 한국 증시의 변화가 크다. 코스닥에 한정됐던 주가 상승이 조금씩 코스피로 이어지더니 상승 폭 자체가 크게 확대된 것이다. 몇 년째 넘어보지 못했던 코스피 지수 2100, 코스닥 700을 가볍게 넘기면서 국내 투자자는 설레기 시작했다. 시장 전문가는 현재 상황을 ‘유동성 랠리’라고 지칭한다. 그 배경에는 채권 금리 수준이 결정하게 된다.한국은행은 지난해 하반기에 기준 금리를 2%로 낮췄다. 이미 저금리 상황이었는데 당시 투자자는 주식시장이 저평가돼 있다는 느낌을 받지 못했다. 그 원인은 외부적인 것과 내부적인 것으로 나눠 볼 수 있다. 먼저 외부적으로는 한국의 기준 금리가 절대 수준으로 2%, 저금리 상황이지만 선진국 중앙은행은 대부분이 제로 금리를 선택해 상대적으로 한국 채권은 저평가 영역에 속했다. 글로벌 투자자로서는 한국 증시도 매력적이지만 채권에 대한 매력을 더 느꼈을 것이다. 그런데 올해 2월 기준 금리가 한 차례 더 인하돼 1.75%까지 낮아지자 상황이 바뀌었다. 물가 속도를 감안할 때 한국의 실질금리는 선진국과 견줄 정도로 낮아졌고 이제 채권 대비 주식에 대한 저평가 매력을 느끼기 시작했다는 것이다. 내부적으로도 추가 인하 가능성이 없지 않지만 추가 인하 폭이 크지 않아 보인다. 그래서 이제 채권보다 주식 투자 비중을 높여야 된다는 것을 국내 투자자도 느끼게 된 것이다. 즉 지금은 유동성 랠리가 시작된 국면이라고 할 수 있다.

‘착시 현상’ 발생해도 겁낼 필요 없어

실적 장세는 두 가지의 모습을 갖는다. 실적이 좋아 보이는 것과 같은 착시 단계와 산업구조 및 이익 체계가 바뀌는 구조적 변화가 그것이다. 먼저 착시 단계는 유동성 효과가 인플레이션을 자극해 물가가 상승하며 기업의 매출과 이익이 부풀려져 보이는 현상을 뜻한다. 정확히 10년 전 우리는 그 착시 현상을 겪었다. 저금리 효과로 코스피 지수가 1000을 돌파하고 중국 모멘텀이 장착됐을 때 경제 상황은 썩 좋지 못했다. 그런데 저금리 효과로 물가가 상승하고 여기에 중국 슈퍼사이클이 시작되며 에너지 가격이 폭등하자 상품 가격과 연동되는 산업(소재·산업재 등)의 이익이 급증했다. 중국의 영향이라는 해석이 난무했지만 엄밀히 말하면 물가 상승에 따른 착시 현상이었다. 지금 우리가 직면해 있는 상황과 비슷하다.

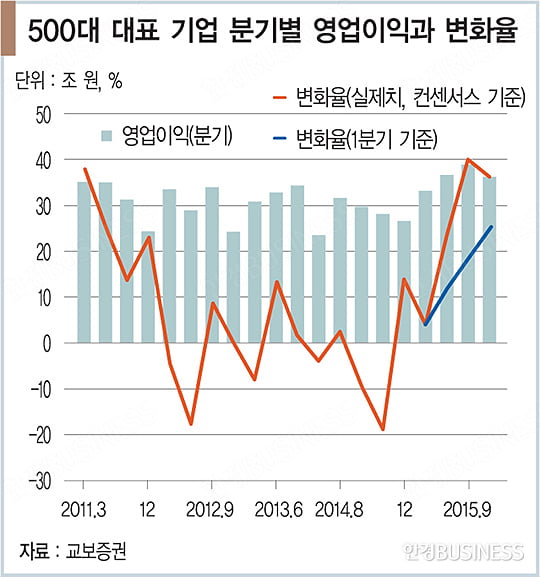

구조적 변화에 의한 실적 장세는 금융 위기 이후를 말한다. 경제 위기가 발생해 초저금리를 유지했고 당시 IT와 자동차 산업의 국제 위상이 달라지며 한국 기업의 절대 이익 수준이 바뀌었다(금융 위기 전 연평균 57조 원, 금융 위기 후 연평균 약 83조 원). 우리가 기다리고 있는 실적 장세는 약간의 착시가 반영돼 있을 실적 장세일 것으로 예상된다. 구조적인 변화 단계로까지 가려면 장기 불황에 빠진 자본재 산업(조선·기계·화학·철강 등)의 추세적 업황 호조가 뒷받침돼야 한다.

500대 대표 기업의 1분기 실적은 약 32조 원 규모로 전년 동기 대비 4.2% 수준의 실적 성장에 그쳤다. 2분기와 3분기 추정치를 가정하면 실적 증가가 크게 발생할 것으로 보이지만 경기 회복 속도가 더딘 만큼 하향 조정의 가능성이 낮지 않다. 그렇다고 예상되는 모멘텀이 거짓이라고 볼 수 없다. 2분기와 3분기 영업이익이 1분기 수준을 유지하면 각각 11.7%, 18.3% 증가가 예상된다. 즉 이익 모멘텀 회복의 가시성이 높다. 단기 이익 모멘텀 강화는 지난해 부진이 깊었던 영향이 크다. 그러나 일단 실적 개선의 변화가 감지되면 후속적으로 성장 요인을 찾게 될 것이다. 단기 실적 증가가 착시라고 해서 투자를 겁낼 필요는 없다. 위험을 부담하지 않는다면 그것은 투자가 아니라 저축일 것이다.

김형렬 교보증권 매크로팀장

© 매거진한경, 무단전재 및 재배포 금지