석유화학서 매출·제품력 ‘파워업’, 방위 사업도 차세대형 포트폴리오 확충

LG화학 제치고 국내 최대 업체로

지난 5월 4일 서울 서초동 삼성전자빌딩 24층. 한화토탈의 출범식이 열렸다. 그럼에도 불구하고 ‘한화맨’이 된 이들은 오는 7월까지는 삼성전자빌딩에 머물러야 할 것으로 보인다. 한화그룹이 당초 한화종합화학과 한화토탈의 인수 마무리 시점을 6월 말로 생각했지만 시기가 2개월 정도 앞당겨지는 바람에 적당한 사무 공간이 준비되지 않은 것이다. 이들은 향후 서울 시청 맞은편 한화금융프라자에 새롭게 둥지를 틀 예정이다.

인수 작업이 이렇듯 앞당겨진 이유에 대해 한화그룹 관계자는 “석유화학 부문의 경쟁력 강화를 위한 이번 빅딜에 긍정적인 기대가 모아지며 관련 작업이 급물살을 탔다”며 “내년 상반기 내에 인수 가격을 정산한 후 거래를 종료할 예정”이라고 설명했다. 한화케미칼과 한화에너지가 인수한 한화종합화학 지분은 57.6%다. 여기에 삼성테크윈이 소유한 한화종합화학의 지분까지 고려한다면 한화그룹은 총 81%(자사주 제외)의 한화종합화학 지분을 보유하게 됐다. 한화종합화학은 한화토탈의 지분 50%를 보유하고 있어 한화그룹은 자연스레 한화토탈의 공동 경영권도 가져오게 되는 구조다. 한화종합화학 인수 자금 1조6000억 원은 각각 한화케미칼과 한화에너지가 5081억 원과 5519억 원을 3회에 걸쳐 나눠 내는 방식으로 재무적 부담을 줄였다.

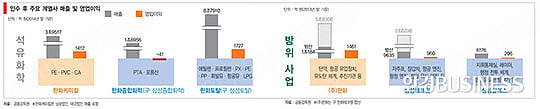

한화그룹은 이에 따라 명실상부한 21조 원대 자산을 보유한 국내 최대 석유화학 그룹으로 우뚝 서게 됐다. 2014년 말 기준으로 한화케미칼의 자산 총액은 12조5970억 원, 한화토탈은 6조3305억 원, 한화종합화학은 2조2459억 원으로 총 21조1735억 원이다. 기존 1위였던 LG화학(18조1276억 원)을 제쳤다. 매출 규모 역시 2014년 말 기준 약 19조3087억 원으로 규모가 커졌다. 기존 계열사인 한화케미칼(3조9517억 원)·여천NCC(3조5694억 원)·한화화인케미칼(1366억 원)·한화첨단소재(9644억 원)에 한화종합화학(1조8956억 원)·한화토탈(8조7910억 원)등을 모두 더한 액수다. 올해 예상 매출액은 23조 원 수준이다.

이에 따라 석유화학 ‘국내 1위’ 지위를 차지한 한화그룹은 향후 ‘글로벌 톱 5’ 진입을 목표로 삼고 있다. 한화그룹 관계자는 “한화그룹의 기존 석유화학 부문 경쟁력에 한화종합화학과 한화토탈의 뛰어난 운영 노하우를 접목한다면 시너지를 극대화할 수 있을 것으로 기대하고 있다”며 “글로벌 선도 업체로 도약하기 위해 향후 대대적인 지원과 투자를 아끼지 않을 방침”이라고 밝혔다.

실제로 합병 이후 한화그룹의 석유화학 분야는 석유화학 기초 원료인 에틸렌을 연간 총 291만 톤 생산할 능력을 갖추게 됐다. 현재 한화케미칼의 에틸렌 생산능력은 연 191만 톤이며 한화토탈은 연 100만 톤 규모로, 이 둘을 합하면 글로벌 9위 수준으로 올라서게 된다.

특히 태양전지 원료로 쓰이는 에틸렌비닐아세테이트(EVA) 사업에서도 세계 1위권의 규모를 확보했다. 한화케미칼의 EVA 생산능력은 연간 31만 톤 수준으로, 독일 듀폰(40만 톤)에 이은 세계 2위였다. 여기에 한화토탈의 26만 톤 규모의 EVA 생산량이 더해진다면 연산 57만 톤으로 글로벌 1위가 된다. 업계에서는 EVA가 태양광 전지용 시트 등에 사용되면 한화큐셀과의 시너지 효과도 높을 것으로 전망하고 있다.

생산 규모뿐만 아니라 생산할 수 있는 제품의 종류도 크게 늘었다. 한화케미칼은 폴리에틸렌(PE)·폴리염화비닐(PVC)·염소가성소다(CA) 등을 생산하고 있다. 여기에 한화종합화학과 한화토탈이 더해짐으로써 기존 에틸렌 일변도의 제품군에서 탈피하는 게 가능해진 것이다. 한화종합화학은 포름산과 폴리에스터(PET) 원료인 고순도테레프탈산(PTA)을 생산하는 업체다. 한화토탈은 에틸렌 외에도 PE·폴리프로필렌(PP) 등의 합성수지와 항공유·휘발유·액화석유가스(LPG) 등 석유제품을 생산하고 있다.

한화그룹 관계자는 “생산 제품이 다양해지고 생산량이 늘어난 만큼 나프타 등의 원료를 대량 구매함으로써 원가 경쟁력을 높일 수 있을 것으로 보고 있다”며 “나프타-콘덴세이트-LPG로 원료 포트폴리오를 다각화하고 저가 원료를 기반으로 한 북미·중동의 석유화학 회사들과의 경쟁에도 대비할 것”이라고 밝혔다.

그러나 이처럼 ‘장밋빛 미래’를 위해서는 넘어야 할 과제가 여전히 많은 것 또한 사실이다. 황규원 유안타증권 애널리스트는 “한화가 글로벌 기업으로 도약하기 위한 ‘열쇠’는 향후 생산 설비 등에 대해 얼마나 과감하게 투자하는지에 달려 있다”며 “한화의 투자 의지를 확고해 보이지만 공동 경영권을 소유하고 있는 파트너사들과의 협의 과정에서 발목을 잡힐 수 있다”고 우려했다.

방산 전자 사업으로 영역 확장

이번 ‘빅딜’로 한화그룹이 ‘국내 1위’ 자리를 거머쥔 또 하나의 분야는 방위 사업이다. 한화그룹 지주사 (주)한화는 삼성전자(25.46%)·삼성물산(4.28%)·삼성증권(1.95%) 등 삼성그룹 특수관계인이 보유하고 있던 삼성테크윈 지분 32.4%를 8400억 원에 인수, 삼성테크윈의 최대 주주가 된다. 삼성테크윈은 삼성탈레스 지분 50%를 갖고 있어 마찬가지로 삼성탈레스의 공동 경영권도 보유하게 된 것이다. 이 밖에 삼성테크윈이 보유하고 있던 한국항공우주산업(KAI)의 지분 10%도 확보하게 됐다.

석유화학 계열사와 비교하면 방위 사업 계열사의 규모는 그리 크지 않다. 2013년 말을 기준으로 삼성테크윈의 자산 규모는 3조6000억 원, 삼성탈레스는 6800억 원으로 둘을 합하면 4조3000억 원 정도다. 매출 규모 역시 석유화학에 비해 밀린다. 2013년 말을 기준으로 삼성테크윈의 매출은 2조6000억 원(방산 9635억 원), 삼성탈레스는 6800억 원을 기록했다. 지난해 한화의 방산 부문 매출은 약 1조 원 정도다. 그럼에도 불구하고 방위 사업 분야에 이토록 기대감이 큰 것은 향후 삼성테크윈과 삼성탈레스를 품에 안은 한화가 글로벌 시장에서 드라마틱하게 점프할 수 있기 때문이다. 실제로 2013년 미국 방위 전문 매체 글로벌 방위 사업 순위 기준으로 현재 한화는 100위권 밖이다. 그러나 여기에 삼성테크윈과 삼성탈레스의 방산 분야 매출까지 더해진다면 약 2조5000억 원 정도로 글로벌 순위가 단숨에 30위로 진입하게 된다. 현재 국내 방산 부문 1위 기업인 한국항공우주산업(KAI)의 매출(방산 부문 1조5000억 원)을 뛰어넘는 규모다. 2013년 기준 KAI의 글로벌 순위는 55위였다.

삼성테크윈은 영상 보안 장비(CCTV), 칩마운터(반도체 칩 장착 장비), 가스터빈 및 K-9 자주포 등을 생산하는 정밀 기계 업체다. 2000년 삼성그룹과 프랑스 탈레스인터내셔널과의 50 대 50 지분 합작으로 설립된 삼성탈레스는 구축함 전투 지휘 체계, 레이더 등 감시 정찰 장비 등의 군사 장비를 생산하는 방산 전자회사다. 이에 따라 한화그룹은 삼성테크윈과 삼성탈레스 인수를 계기로 방위 사업 자체의 규모 확대뿐만 아니라 기존의 탄약, 정밀 유도무기 중심에서 자주포, 항공기·함정용 엔진 및 레이더 등의 방산 전자 사업으로까지 영역을 확대하며 차세대 방위 사업에 적합한 포트폴리오를 확충하게 됐다.

이뿐만 아니라 삼성테크윈의 사업 영역 중 하나인 로봇 무인화 사업 육성에도 주력할 계획이다. 또한 지난해 10월 합병한 기계 부문(구 한화테크엠)의 산업기계 기술에 삼성테크윈의 메카트로닉스 기술을 통합해 공장 자동화, 초정밀 공작기계, 태양광 제조 설비 등의 분야에서 시너지 효과를 창출해 나갈 계획이다. 기존 국방용 무인기 기술에 삼성테크윈의 영상 처리 및 정밀 제어 기술, 삼성탈레스의 소프트웨어 기술을 더해 중·장기적으로 무인 시스템과 첨단 로봇 사업 분야 등으로도 적극 진출한다는 청사진도 그리고 있다.

이정흔 기자 vivajh@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지