강세장의 선순환 구조…실적 뒷받침되면 레벨업 가능

2015년 한국 주식시장의 봄은 만개한 벚꽃마냥 풍성한 자태를 띠고 있다. 올해 초 코스피지수가 한때 1900을 밑도는 상황이 있었던 일은 이미 투자자의 기억 속에서 사라진 듯하다. 불과 3월 중순까지 시장 거래 대금은 7조 원 내외를 기록했다. 시장 에너지가 한정되다 보니 국내 투자자는 선택과 집중이란 숙제를 안고 살았다. 매일 아침이면 ‘대형주를 사야 할까’, ‘중소형주를 공략해야 할까’ 기로에 서 왔다. 투자자의 선택은 코스닥이었다.연초 코스닥 강세는 올해를 제외하고도 지난 5년 동안 매년 반복된 현상이었다. 저성장 시대를 살고 있는 우리에게 성장주의 관심이 커진다는 것은 당연한 결과다. 저성장 시대에 살면 그 경제에 소속된 모든 산업의 성장 속도가 느려졌다는 뜻이 된다. 그런데 투자자는 저금리를 보상받기 위해 높은 수익률을 요구하게 된다. 자연스럽게 성장 속도가 빠른 중소기업이나 성장 산업에 돈이 몰리는 것은 당연한 수순이다. 이처럼 기대감만으로 상승하던 증시가 불붙고 있다. 연초 대비 30%가 넘는 상승률을 기록했으니 이제 서서히 과열이란 표현이 나온다. 과연 지금의 한국 증시, 코스닥을 과열로 봐야 할까.

코스닥 시장을 과열로 평가하는 이는 통상 실적으로 설명하기 힘든 밸류에이션, 신용 잔액 폭증, 개인 의존도가 높은 시장이란 것을 강조한다. 그런데 이 변수는 코스닥 시장을 언급할 때 항상 언급됐던 것일 뿐 그동안 우리가 몰랐던 것은 아니다.

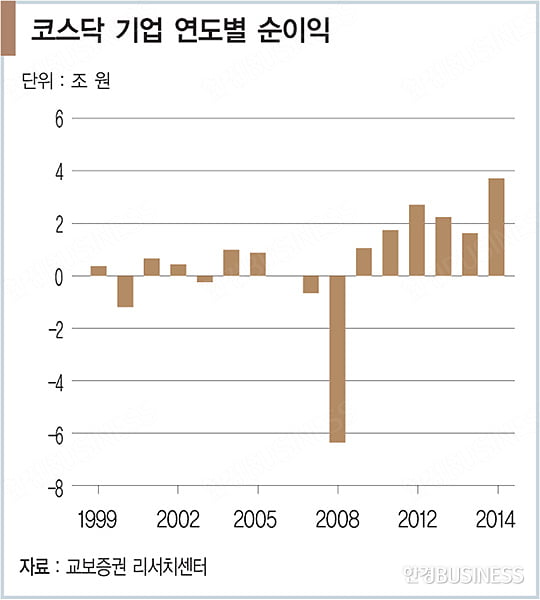

코스닥 시장의 실적 변수가 부족하다는 것은 이미 알려진 사실이다. 그러나 코스닥 시장도 금융 위기 이후 달라진 것이 있다. 금융 위기(2008년) 이전에는 코스닥 시장에 상장된 기업의 총 순이익이 평균 3년 주기로 적자를 기록했었다. 경기가 좋지 않아 실적이 악화될 때도 있었고 실적이 좋은 기업이 거래소로 이전되며 나타난 현상도 있었다. 그런데 코스닥 전체 기업 이익이 적자의 공포에서 벗어나기 시작했다. 한국 상장 기업의 실적이 꾸준한 성장을 보일 수 있었던 것은 그리 오래된 일이 아니다. 2004년 이전 상장 기업의 순이익은 3~5년 사이 한번쯤 전체 적자에 빠지는 어려움을 겪었다.

이제 소통과 실적으로 증명할 때

2015년 코스닥 랠리는 올해와 2016년 실적 전망과 비교하면 앞서간 측면이 없지 않다. 그러나 과거 코스닥 기업이 받던 디스카운트 요소를 극복하며 투자자의 신뢰를 얻고 있는 상황이다. 앞으로 실적이 뒷받침된다면 코스닥 지수가 레벨업 될 가능성이 있다.

이제 코스닥 지수가 레벨업에 성공하는 것은 투자자의 몫이 아닌 기업인의 몫이다. 아무리 많이 투자자가 코스닥을 찾게 되더라도 코스닥 기업이 실적으로 주가 상승을 설명할 수 없게 되면 언제 그랬느냐는 듯이 매몰차게 등을 돌릴 가능성도 있다. 투자자가 요구하는 성장 수준을 만족시키는 것도 중요하고 가능한 한 투자자와 많은 소통을 하고 신뢰를 얻는 게 좋다.

투자자는 코스닥 기업에 단시간에 대박 아이템을 뽑아내라고 하지 않는다. 기업이 성장하는 데 인내가 필요하다는 것은 투자자도 알고 있다. 그러나 그런 투자자의 신뢰를 저버리게 된다면 그 영향이 한 기업에 그치는 게 아니라 시장 전체의 인식이 달라질 수 있다. 이처럼 투자자의 신뢰를 저버리지 않기 위해 기업 스스로, 감독 당국의 철저한 관리가 필요한 시점이다.

김형렬 교보증권 매크로팀장

© 매거진한경, 무단전재 및 재배포 금지