널뛰는 원자재 값

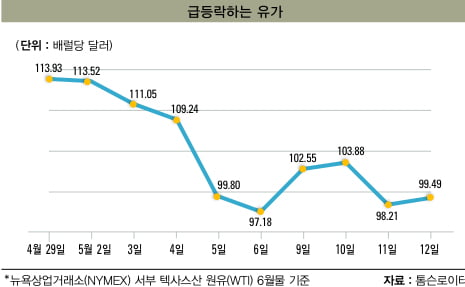

원자재 가격 변동이 심상치 않다. 최근 원유를 비롯해 금과 은 등 귀금속의 상품 가격이 급등락을 거듭하면서 하락세를 그리고 있다. 지난 5월 6일 뉴욕상업거래소(NYMEX) 에서 서부 텍사스산 원유(WTI) 6월물은 2009년 4월 이후 하루 최대 낙폭인 8.6% 떨어지면서 한 달 반 만에 배럴당 100달러 선 아래로 추락했다.

이날 유가 하락은 수급 문제가 직접적인 요인으로 작용했다. 미국 에너지정보국(EIA)이 발표한 5월 첫째 주 원유 재고 증가량이 380만 배럴로 시장 예상치인 160만 배럴을 크게 웃돌았다.

아무튼 5월 들어 8일(거래일 기준) 중 사흘간 등락 폭이 5%를 넘어설 정도로 급등락을 반복한 것이다. 휘발유 가격이 급락하면서 일시 거래 중단 조치(서킷브레이커)가 발동됐다. NYMEX에서 휘발유·원유·난방유의 거래가 5분간 중단되자 투매 심리는 더 확산됐다.

이 같은 현상은 원유뿐만 아니라 귀금속과 곡물 시장에서도 나타났다. 5월 11일 NYMEX에서 금 6월물 가격은 온스당 1501.40달러로 전일 대비 1.0% 떨어졌다. 은 7월물 가격도 7.7% 급락해 35.52달러로 추락했다. 구리 가격은 최대 구리 소비국인 중국에서 수요가 감소할 것이란 우려에 5개월 만에 최저 수준으로 떨어졌다.

이처럼 원자재 가격이 급락하고 있는 원인은 뭘까. 우선 미국의 2차 양적 완화가 예정대로 오는 6월로 끝나는데다 중국의 긴축정책과 유럽의 재정 위기가 지속되면서 세계경제 성장이 둔화돼 상품 수요가 줄어들 것이란 우려가 작용했다는 게 전문가들의 분석이다.

그러면 미 원유 등 상품 시장의 하락세가 대세 하락일까, 일시 조정일까. 의견은 엇갈린다. 세계 경기 둔화의 영향으로 상품 가격이 본격적인 하락장에 들어섰다는 ‘대세 하락론’이 나오는 반면 일시적인 조정일 뿐이라는 의견도 적지 않다.

월가의 대표적 비관론자 마크 파버 ‘글룸 붐 & 둠’ 발행인은 “중국의 통화 공급량이 미국을 넘어설 정도로 증가한 것은 중국의 금리 상승으로 이어질 것이고 이는 상품 가격의 추가 하락을 예견하는 신호”라고 지적했다.

반면 ‘상품 투자의 대가’로 불리는 짐 로저스는 “조정은 언제든 일어날 수 있다”며 “석유나 귀금속 등 희소성이 있는 상품 가격은 지속적으로 상승할 것”이라고 주장했다.

권오준 기자 jun@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지