비관적 전망 뒤엎고 꾸준히 성장…지난해 대형마트 매출마저 제쳐

[비즈니스 포커스]

산업통상자원부에 따르면 지난해 한국의 대표 편의점 3사(CU·GS25·세븐일레븐)의 매출이 사상 처음으로 대형마트 3사(이마트·롯데마트·홈플러스)를 앞질렀다. 주요 편의점 3사의 매출이 전체 유통업계에서 차지하는 비율은 15.9%로 집계돼 대형마트 3사의 비율 15.7%를 근소한 차이로 따돌린 것이다. 다양한 전략들을 앞세운 편의점이 오프라인 유통 시장에서 대형마트를 꺾었다.

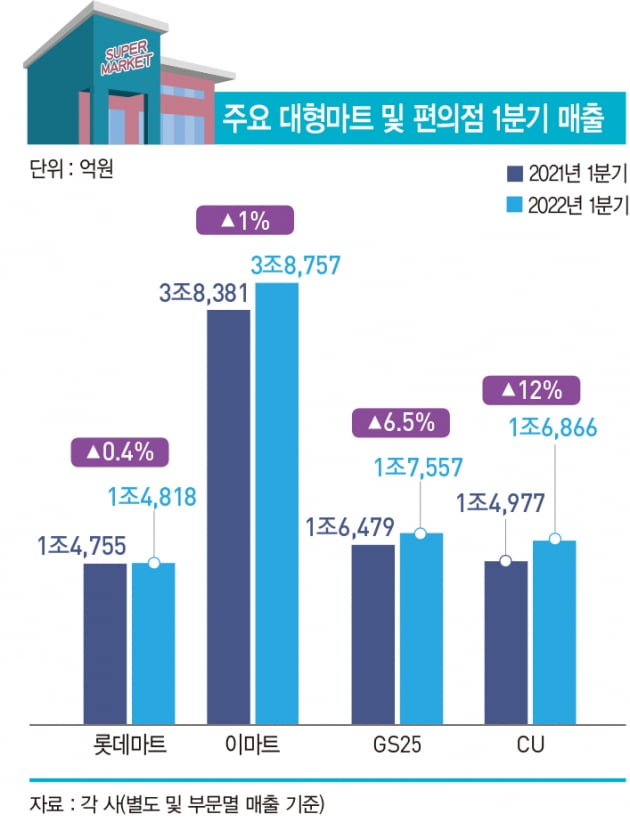

올해도 비슷한 결과가 이어질 가능성이 높아 보인다. 1분기 실적을 살펴보더라도 이를 짐작할 수 있다. 주요 대형마트인 이마트와 롯데마트의 매출은 전년 동기 대비 각각 1%, 0.4% 증가하는 데 그쳤다.

반면 편의점의 상승세는 계속 이어졌다. 업계 선두인 CU의 매출은 전년 같은 기간보다 12% 증가했고 GS25 역시 매출이 6.5% 정도 늘었다. 매출 규모만 놓고 보더라도 두 편의점의 분기 매출은 이제 롯데마트를 훌쩍 뛰어넘는다.

대형마트는 달랐다. 문만 열었다 하면 장 보기 고객들로 문전성시를 이뤘다. 식료품부터 생필품까지 다양한 상품을 구비한 데다 가격 경쟁력까지 갖춰 손님들의 발길이 끊이지 않았다. 대형마트에 붙여진 별명은 ‘유통 공룡’이다. 골목 상권을 파괴하는 주범으로 지목되며 영업시간 제한(한 달에 두 번 일요일 의무 휴업)이라는 규제까지 생겨났다. 대형마트의 전성시대는 끝나지 않고 이어질 것이란 관측이 쏟아졌다.

이 전망은 틀렸다. 2010년대 들어 편의점은 승승장구했지만 대형마트의 시대는 서서히 저물어 갔다.

유통업계에서는 이런 현상이 나타난 주된 배경으로 소비 환경의 변화를 꼽는다. 2010년께부터 나타난 스마트폰이 명암을 갈랐다는 분석이다.

스마트폰의 보급으로 온라인으로 장을 보는 ‘엄지족’들이 급증했다. 게다가 주문한 상품을 다음날 아침이나 새벽에 가져다주는 쿠팡·마켓컬리 등 이커머스 기업들이 대형마트의 고객들을 빼앗았다. 이런 소비자들의 구매 방식 변화는 대형마트의 실적에 치명타였다. 2019년 2분기 이마트는 창사 이후 첫 적자를 기록하기도 했다. 잘나가던 대형마트가 수난이 본격화된 셈이다.

특히 2020년 발생한 코로나19 사태는 쇼핑의 무게 추를 오프라인에서 온라인으로 완전히 기울게 하는 계기로 작용했다. 외출 자제와 사회적 거리 두기의 강화로 온라인 쇼핑 시장 규모는 매달 급격하게 팽창했다.

지난해 온라인 쇼핑 거래액은 192조8946억원을 기록했고 올해는 200조원을 넘길 것으로 추정된다. 전체 소매 판매액 중 온라인 쇼핑 상품의 거래액이 차지하는 비율은 약 30%에 육박한다. 오프라인에 기반을 둔 대형마트로서는 여려울 수밖에 없는 경영 환경이 도래한 것이다.

편의점은 달랐다. 주거 단지나 거리 곳곳에 촘촘하게 들어선 점포들이 ‘온라인 시대’에서 오히려 강점으로 작용했다. 한 편의점업계 관계자는 “아무리 배송이 빨라졌어도 기본적으로 하루 정도가 소요된다”며 “당장 생필품이 필요한 경우 오히려 사람들이 집 가까이 있는 편의점을 찾는 것이 새 트렌드로 떠올랐다”고 진단했다.높아진 바잉 파워 앞세워 상품 혁신가격 및 상품 경쟁력 강화 역시 편의점 매출이 계속 상승하는 배경으로 지목된다. 우선 가격 경쟁력을 보자. 과거엔 편의점에서 파는 상품들의 값은 대형마트와 비교하면 훨씬 비쌌다. 이유는 간단하다. 대형마트에 비해 ‘바잉 파워(기업의 구매력)’가 떨어졌기 때문이다.

대형마트는 대량으로 제품을 한 번에 사간다. 게다가 손님들이 많이 찾기 때문에 입점만 하면 홍보 효과까지 톡톡히 누릴 수 있다. 식품업계에서는 손해를 감수하고서라도 대형마트에 입점하기를 원했다. 최근에는 편의점을 찾는 사람들이 급증면서 이들의 바잉 파워가 대형마트 못지않게 커졌다는 분석이 나온다.

“이제는 편의점에서 흔히 볼 수 있는 ‘1+1’과 같은 프로모션 상품은 오히려 대형마트보다 더 싼값에 구매할 수 있다. 이 같은 프로모션 상품을 꾸준히 내놓을 수 있는 것은 그만큼 편의점의 협상력이 높아졌다는 증거”라고 한 업계 관계자는 말했다.

이렇게 커진 협상력은 편의점의 상품 경쟁력까지 상승시키는 효과를 가져다주고 있다. 식품업계와의 협업을 통해 다양한 제품들을 출시하고 나선 것이다. CU가 편의점업계에서 단독 판매하고 있는 ‘곰표 밀맥주’가 대표 사례다. 대한제분과 세븐브로이의 협업을 통해 만든 이 맥주는 대형 제조사가 만든 맥주를 제치고 지난해 CU의 전체 맥주 매출 1위에 오르기도 했다.

지난 30여 년 동안 편의점 맥주 시장에서 단독 판매하는 차별화 상품이 대형 제조사 제품들을 누르고 1위에 오른 것은 처음 있는 일이었다. 현재까지 곰표 밀맥주의 누적 판매량은 약 3000만 개에 이른다.

GS25도 유명 식음료 브랜드들과 협업해 다양한 단독 상품을 내놓고 있다. 그중 유명 도넛 브랜드인 노티드와 협업해 만든 ‘노티드 우유’는 출시 한 달 만에 200만 개 이상이 판매되기도 했다.

서비스 혁신도 빼놓을 수 없다. 단순히 생필품만 판매하던 것에서 벗어나 공과금 납부, 반값 택배 등 편의점들은 다양한 생활 밀착형 서비스를 점포 내에서 제공하고 있다. 편의점을 찾아야 할 다양한 목적을 만들어 준 것이다.

CU는 유통 기한이 지난 신선식품들을 폐기할 때 발생하는 손실을 줄이기 위해 가맹점별로 폐기 지원금을 제공하고 있다. 또 최근에는 새로 나온 신상품을 도입하는 점포들을 위한 지원금 제도도 신설했다. GS25도 사기보상피해보험본부 지원 및 신선식품 활성화 판촉 등을 위해 2000억원에 달하는 가맹점 상생 지원금 제도를 시행하고 있다.

한편 대형마트들은 짓밟힌 자존심을 회복하기 위해 대대적인 변신을 시도 중이다. 2020년 12개 매장을 폐점한 롯데마트는 작년부터 대대적인 점포 리뉴얼에 들어갔다. 더 이상의 폐점은 하지 않을 것이라는 게 회사 측의 설명이다. 롯데마트 관계자는 “온라인에서는 못하는 쇼핑 경험 제공을 목표로 설정하고 마트를 즐길 거리가 다양한 공간으로 만드는 작업을 진행 중”이라고 했다.

이마트도 마찬가지다. 오프라인 경쟁력 극대화에 방점을 두고 15~20년 된 노후 점포를 고객 중심의 미래형 점포로 탈바꿈시키고 있다. 이마트 관계자는 “159개 점포 가운데 70개가 20년 정도 된 노후 점포”라며 지난해까지 약 30곳의 점포를 리뉴얼했고 올해도 약 10개 점포의 변신을 진행할 것”이라고 말했다.

김정우 기자 enyou@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지