점유율 43%로 2위와 두 배 이상 차이… 디폴트 옵션 도입으로 시장 지배력 더욱 커질 듯

이는 미래에셋자산운용이 그룹 박현주 회장이 창립 이후부터 연금 비즈니스에 대해 강조한 바에 따라 선도적으로 움직인 결과라는 분석이다. 미래에셋자산운용은 TDF 상품과 비슷한 성격을 갖고 있는 라이프싸이클 펀드시리즈를 2011년부터 운용하면서 장기상품인 연금의 특성에 맞는 글로벌 자산배분과 다양한 투자수단을 이용해 운용에 대한 노하우를 익혀 왔다. 그 결과, TDF 시리즈 중 2025, 2030, 2035, 2040, 2045 에서 ‘미래에셋전략배분TDF’ 가 2022년 말 기준 3년, 5년 장기 수익률 1위를 기록했다.

TDF 도입 초기부터 자체 운용을 고수해 온 운용사는 미래에셋자산운용이 유일하다. 이렇게 자체 운용이 가능하게 한 것은 생애주기에 맞는 운용에 대한 노하우와 투자 인프라를 갖췄기 때문이라는 업계의 분석이다. 현재 삼성자산운용은 자체 운용과 위탁 운용(미국 캐피탈그룹) 방식을 병행하고 있으며, 한국투자신탁운용은 미국 티로프라이스를 통해 위탁 운용 중이다. 그동안 해외 운용사에 위탁 운용하던 KB자산운용과 키움투자자산운용은 최근 자체 운용 방식으로 변경했다.

자체 운용과 위탁 운용의 대표적인 차이는 상품의 총 보수 차이로도 이어진다. 자체 운용의 경우 위탁 운용사에 지급하는 수수료를 없애 수익률을 높일 수 있어 투자자들에게 유리하다.

미래에셋자산운용 관계자는 “위탁운용 여부와 피투자펀드 보수가 합성 총보수비용에 큰 영향을 미친다”며 “미래에셋자산운용은 자체 운용으로 위탁운용 수수료가 없고, 투자자 수익률 제고를 위해 펀드를 모자형으로 구성해 일부 재간접형 모(母)펀드를 제외하고는 자(子)펀드인 미래에셋전략배분TDF만 보수가 발생하기 때문에 동일 유형 중 합성 총보수비용이 가장 저렴하다”고 말했다.

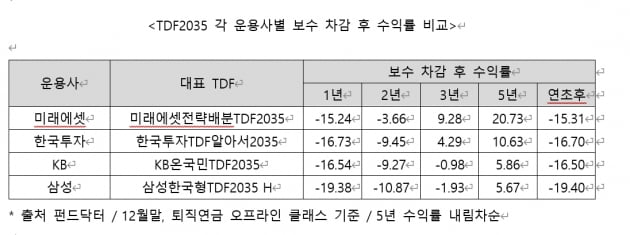

TDF는 장기 투자하는 연금상품이기 때문에 투자자들은 보수 차감 후 장기수익률을 비교하는 것도 상품 선택에 도움이 될 수 있다. 한 금융투자업 관계자는 “수수료가 낮아지면 펀드 수익률 향상에 도움이 되지만 무조건 수익률이 높아지는 건 아니고, 운용사별 운용전략과 시장상황·대응에 따라 수익률이 달라진다”며 “보수 차감 후 수익률 비교가 가능하기 때문에 가입 전 따져볼 필요가 있다”고 조언했다.

TDF 시장은 작년에 도입된 퇴직연금 디폴트옵션 제도로 인해 더욱 성장할 것으로 업계는 전망하고 있다. 디폴트옵션은 노동자가 자신의 퇴직연금 적립금을 운용할 금융상품을 결정하지 않을 경우, 사전에 정한 운용 방법으로 적립금이 자동 운용되도록 하는 제도다.

작년 7월 디폴트옵션 시행 이후, 고용노동부는 퇴직연금 디폴트옵션 적격 상품 1차와 2차 심의를 거쳐 총 259개 상품을 승인했다. 이 중 130개의 상품이 미래에셋자산운용 상품이다. 디폴트옵션 적격 상품 중 절반 가량을 차지하고 있는 것이다. 전체 운용사 중 100개가 넘는 상품 승인을 받아낸 것은 미래에셋자산운용이 유일하다. TDF 상품 역시 미래에셋자산운용이 96개의 승인 상품에 이름을 올리며 업계에서 가장 많은 숫자를 기록하고 있다.

한국보다 먼저 디폴트옵션을 도입한 미국 사례에 비춰 봤을 때 한국 TDF 시장도 고성장할 것으로 전망된다. 미국 연금 시장은 2006년 미국식 디폴트옵션을 도입한 이후 연평균 25% 이상의 성장세를 보였다. 특히 대부분의 노후자금이 원리금 보장 상품 위주로만 운용되며 시장 규모에 비해 초라한 수익률을 보인 국내 퇴직연금 시장에 큰 변화가 있을 것으로 전망된다.

업계 관계자는 “미래에셋그룹이 연금 비즈니스를 20여년 간 장기적으로 회사 핵심사업으로 가져가면서 생긴 연금운용 노하우가 상품의 퀄리티로 이어진 것으로 보인다” 라며, “연금 상품들의 퀄리티 향상은 결국 투자자들의 수익률 제고에 도움이 될 것” 이라고 말했다. 이어서 “TDF와 같은 주요 연금상품의 점유율이 시장에서 절반 가까이 차지하고 있다는 것은 연금 투자자들의 미래에셋자산운용에 대한 신뢰를 점점 얻고 있다는 것” 이라고 덧붙였다.

이홍표 기자 hawlling@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지