정부 지원 등에 업고 EU 광폭 투자 ‘파죽지세’

IRA 우회로 EU 점유율 빠르게 높여

미국 집중하던 K-배터리 ‘초비상’

독일·헝가리·폴란드 등 주요 EU 회원국들은 배터리 기업 유치를 위해 대규모 보조금과 세제 혜택을 제공하고 있다.

EU가 전기차 공급망에서 중국을 배제하려는 미국과 달리 늘어나는 역내 배터리 수요를 충족하기 위해 중국의 현지 투자를 적극적으로 반기고 있다는 점은 한국 배터리 기업들에 위협 요인으로 꼽힌다.

중국이 유럽 시장을 노리는 또 다른 이유는 성장성 때문이다. EU는 전기차 배터리를 탄소 중립 시대의 전략 산업으로 적극 육성하고 있다. EU에서는 2035년부터 내연기관 신차의 판매가 금지돼 향후에도 배터리 수요가 지속적으로 증가할 것으로 예상된다.

유럽자동차제조업협회(ACEA)에 따르면 2022년 EU의 전기차 판매량은 전체 신차 판매량의 12.1%를 기록했다. 2019년 1.9%, 2021년 9.1%에 이어 큰 폭으로 올랐다.

EU 27개 회원국에서 판매된 전기차 신차는 112만여 대로 전년보다 28% 증가했다. 전기차 보급률이 높지만 배터리 소재의 핵심 광물인 리튬·코발트·흑연 등의 자급률이 1~2%에 불과해 대부분을 역외에서 조달하고 있어 배터리 공급망이 취약하다.

EU 시장 진출은 한국이 중국보다 한 발 빨랐다. LG에너지솔루션·SK온·삼성SDI 등 한국의 배터리 3사는 선제적인 투자로 유럽 현지에 배터리 공장을 건설해 가동 중이다.

LG에너지솔루션은 폴란드 브로츠와프에 70GWh 규모의 생산 능력을 구축했고 2025년까지 45GWh를 늘릴 계획이다. 삼성SDI는 헝가리 괴드에 30GWh 규모의 배터리 공장을 운영 중이며 2025년까지 10GWh를 확장할 것으로 알려졌다.

SK온은 헝가리에 7.5GWh와 9GWh 규모의 배터리 1·2공장을 가동 중이다. 2024년 이반차 공장이 완공되면 유럽 내 연간 생산량은 약 47GWh 규모로 늘어난다. 한국 배터리 기업들의 EU 내 배터리 생산 능력은 2022년 말 기준 116.5GWh로, EU 전체 배터리 생산 능력(274.2GWh)의 42.5%를 차지하고 있다.

문제는 중국 배터리 기업들이 공격적으로 EU 시장 공략에 나서고 있다는 점이다. 세계 배터리 시장점유율 1위인 CATL을 비롯한 중국 배터리 기업들은 유럽 내 생산 공장 건설 계획을 잇따라 발표하고 있다. CATL은 독일 튀링겐 주에서 8GWh 규모의 공장을 가동 중이다. 독일 공장에서 생산한 배터리는 메르세데스-벤츠와 BMW에 납품하고 있다.

2027년 완공을 목표로 헝가리 데브레첸에도 73억 유로(약 10조원)를 들여 연간 생산 용량 100GWh 규모의 배터리 공장을 짓고 있다. 헝가리 공장에서 생산한 배터리는 메르세데스-벤츠·BMW·폭스바겐그룹·스텔란티스에 공급할 예정이다. CATL은 2028년까지 독일과 헝가리에 배터리 공장 신·증설을 통해 총 200GWh 규모의 생산 능력을 확보할 계획이다.

한국은 2022년 기준 EU 시장점유율이 64%로, 텃밭으로 꼽혀 왔지만 중국의 설비 투자 확대로 안심할 수 없는 상황이다. 중국의 EU 시장점유율이 2021년 17%에서 2022년 34%로 2년간 2배로 급증할 때 한국은 68%에서 64%로 점유율이 하락했다.

중국은 막대한 자금력과 정부 지원에 힘입어 EU 시장에 대한 투자를 늘리고 있다. 한국 배터리 기업들이 북미와 EU 시장 투자를 동시에 진행해야 하는 반면 중국은 EU 지역에 투자를 집중할 수 있는 여건이다.

배터리는 수주 산업으로 대규모 투자가 선행돼야 점유율을 끌어올릴 수 있다. 업계에선 향후 1~2년 내 수주 경쟁의 결과가 5~6년 이후의 글로벌 배터리 산업의 판도를 좌우할 것으로 보고 있다.

글로벌 완성차 기업들의 배터리를 수주하려면 주문에 맞춰 생산 시설을 빠르게 확충할 수 있는 자금 동원력이 그 무엇보다 중요하다. 하지만 한국의 배터리 기업들은 미국 투자에 집중하느라 자금 여력이 중국에 비해 부족하다. EU의 배터리 수요 증가에 신속하게 대응하기 어렵다.

가격 경쟁력도 한국이 중국에 시장점유율을 빼앗기는 요인으로 작용하고 있다. 중국이 주로 생산하는 리튬인산철(LFP) 배터리는 한국이 주력하는 니켈·코발트·망간(NCM) 배터리보다 가격 경쟁력이 있다는 평가를 받는다. 업계에선 LFP 배터리가 NCM 배터리보다 20~30% 저렴한 것으로 알려져 있다.

LFP 배터리 시장은 중국 내수 시장을 중심으로 급성장했지만 기술 혁신과 생산 능력 확대를 통해 모빌리티·에너지저장시스템(ESS)·전기선박 등 미래 첨단 산업 분야에서 점유율을 높여 가고 있다. 2022년 유럽 전기차 시장에서 중국 기업의 점유율은 5.3%에 그쳤지만 BMW·폭스바겐·스텔란티스 등이 LFP 배터리 채용을 공식화한 만큼 EU 시장 내 중국산의 비율이 더욱 높아질 것으로 예상된다.

한국 배터리 3사도 최근 LFP 배터리 기술 개발에 뒤늦게 뛰어들었다. 기존 LFP 배터리는 NCM 배터리보다 가격이 저렴하고 안전하지만 추운 날씨에는 에너지 밀도가 낮아져 성능이 떨어진다는 약점이 있었는데 최근 중국에서 이런 약점을 극복하면서 글로벌 완성차 기업들이 속속 LFP 배터리 채택을 늘리고 있기 때문이다.

CATL은 에너지 밀도를 높이기 위해 NCM과 리튬·망간·철·인산(LMFP) 배터리를 혼합하는 기술을 개발했다. CATL은 이 기술을 M3P라는 새로운 배터리에 적용할 것으로 예상된다. 이 같은 기술 혁신으로 중국 배터리 기업들의 시장점유율이 높아지고 있다.

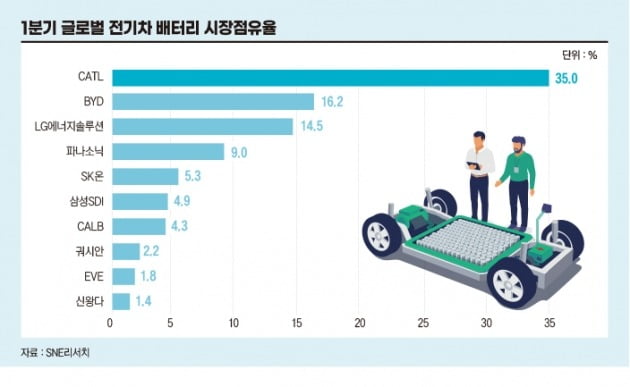

시장 조사 업체 SNE리서치에 따르면 올해 1분기 글로벌 전기차 배터리 사용량 점유율은 중국 CATL(35.0%)과 BYD(16.2%)가 나란히 1·2위를 차지하고 있는 가운데 기존 2위였던 LG에너지솔루션은 14.5%로 3위로 밀려났다. SK온과 삼성SDI는 각각 7.1%, 6.5% 점유율로 5·6위를 차지했다.

값싼 전기차 판매를 예고한 테슬라도 전기차 원가의 약 30%를 차지하는 배터리 가격을 낮추기 위해 CATL 등 중국 배터리 기업들과 협업하려는 행보를 보이고 있다.

테슬라가 최근 발표한 장기 사업 계획인 ‘3차 마스터플랜’ 보고서에 따르면 기존에 양산 중인 모델 3와 모델 Y는 물론 출시 예정인 보급형 차종(모델2)과 전기버스, 단거리 전기 트럭에도 LFP 배터리가 채택될 가능성이 높다.

안옥희 기자 ahnoh05@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지