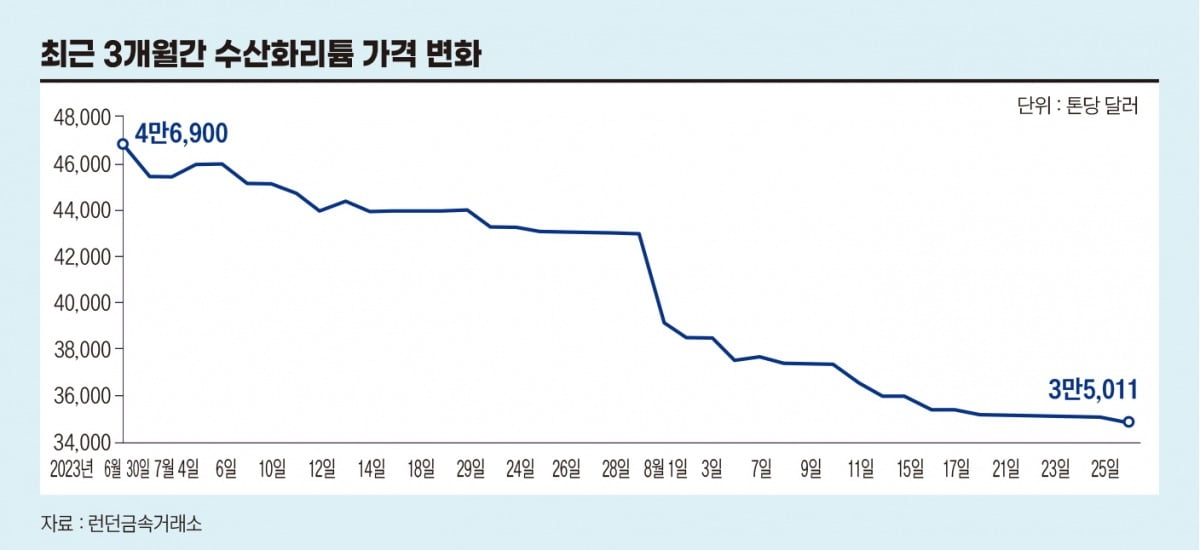

런던금속거래소(LME)에 따르면 8월 29일 수산화리튬(1개월 선물 기준) 가격은 톤당 3만5011달러로, 3개월 새 4만6900달러에서 25.3% 급락했다. 수산화리튬 가격이 1분기 고점 대비 50% 이상 하락하면서 양극재 기업들의 실적에도 영향을 미쳤다.

리튬 등 메탈 가격 하락에 LG화학·포스코퓨처엠·에코프로비엠 등 주요 양극재 기업은 올해 2분기 시장 기대치를 밑도는 실적을 냈다. LG화학 첨단소재 부문의 영업이익은 1년 전보다 45.0% 감소한 1846억원에 그쳤고 포스코퓨처엠의 영업이익은 전년 동기 대비 5.6% 감소한 521억원을 기록했다.

같은 기간 에코프로비엠의 영업이익은 11.5% 증가한 1147억원을 기록했지만 시장 전망치를 약 5% 밑돌았다. 엘앤에프는 영업이익이 95% 급감한 30억원에 그쳤다.

전기차 소비가 주춤한 상황에서 배터리의 핵심 원자재인 리튬 가격이 올해 상반기 전 세계적으로 50% 이상 떨어졌다. 리튬은 전기차 배터리의 핵심 소재로 ‘하얀 석유’라고 불린다. 전기차 배터리 생산 원가의 40% 이상을 차지하는 양극재 중에서도 60~70%에 달한다.

양극재는 전기차의 주행 거리와 출력 등 성능을 결정하는 배터리 핵심 소재다. 양극재는 니켈·코발트·망간을 원료로 만든 중간재인 전구체에 리튬을 혼합해 만든다. 양극재 판가는 리튬·코발트·니켈 등 메탈 가격에 연동된다.

메탈 가격이 하락하면 원자재를 구매, 가공하는 양극재 기업은 비싸게 구매한 원재료로 만든 제품을 싸게 판매하게 할 수밖에 없어 수익성이 악화된다. 메탈 가격 변동분이 통상 2~3개월 시차를 두고 양극재 판가에 반영됨에 따라 2022년 비싼 가격에 원자재를 매입해 둔 양극재 기업들의 수익성이 2분기에 이어 3분기에도 악화할 것이란 전망이 나온다.

한국 배터리 기업들의 주력 제품은 삼원계 배터리인 NCM(니켈·코발트·망간) 배터리와 NCA(니켈·코발트·알루미늄) 배터리다. 양극재 수출 단가 하락세가 이어지며 지난 8월 NCM 양극재와 NCA 양극재의 수출 단가가 전년 동기 대비 각각 14%, 18% 하락했다.

업계는 배터리의 핵심 원재료인 리튬과 니켈의 상반기 가격 하락이 3분기부터 양극재 판가 하락으로 나타날 것이라고 예측했다. 음극재의 원재료인 흑연과 전해액의 원재료인 리튬염(LiPF6)도 가격 하락이 이어지고 있다.

시장에선 양극재 기업들의 3분기 실적에 대한 눈높이를 낮춰야 한다는 분석이 나오고 있다. 전창현 대신증권 애널리스트는 “유럽 시장은 전기차 보조금 축소 등의 영향으로 수요가 부진한 상황”이라며 “북미 역시 주요 구매층이 얼리어답터(최신 기기를 일찍 사용하는 사람)에서 일반 대중으로 확산되는 단계에서 일시적으로 전기차 침투 둔화 구간에 있는 것으로 보인다”고 설명했다. 그는 “3분기 양극재 판매량은 2분기 대비 10% 내외로 증가해 증가율이 기존 기대치보다 다소 둔화할 것”이라고 분석했다.

올해 4분기에는 전기차 판매 성수기를 맞아 양극재 수요가 회복될 것이란 예측도 나왔다. 전 애널리스트는 “4분기부터 전기차 판매 최대 성수기에 진입하고 양극재 판가 하락세가 둔화해 물량 발주가 재개될 것으로 보인다”며 “이에 수요가 회복될 것으로 기대한다”고 말했다.

양극재 기업들을 둘러싼 시장 상황은 녹록지 않다. 해외 양극재 업체들의 증설이 본격화되면서 경쟁도 심화하고 있다.

그동안 미국과 유럽의 삼원계 양극재 시장은 한국 업체들이 주도해 왔지만 최근 세계 1위 양극재 기업인 벨기에의 유미코어, 글로벌 1위 화학 업체인 바스프 등이 본격적인 증설에 나서면서 글로벌 경쟁 강도가 급격히 높아지고 있다.

유미코어는 2022년 폴란드에 신규 양극재 공장 가동을 시작한 데 이어 캐나다 온타리오에 15억 달러를 투자해 전구체·양극재 공장을 짓고 있다. 2025년 말 가동을 시작해 2030년까지 전기차 약 100만 대에 공급할 수 있는 생산 능력을 갖출 계획이다.

바스프는 최근 독일에 전기차 약 40만 대에 공급할 수 있는 양극활물질 공장을 준공했다. 바스프는 이미 향후 몇 년간의 수주량을 확보했고 유럽 내 배터리셀 제조업체와 자동차 주문자 상표 부착 생산(OEM) 업체의 요구에 맞춘 제품을 공급할 예정이다. 캐나다 퀘벡에 약 10만 톤 규모의 전구체·양극활물질 공장 신설을 위한 부지를 매입하기도 했다.

중국의 XTC와 리코는 프랑스 업체들과의 합작법인(JV)을 통해 프랑스에 양극재 공장 건설을 추진 중이다. 이스프링은 핀란드 국영 업체 피니시머티리얼과 핀란드에 6만 톤 규모의 NCM·NCA 양극재 공장 건설을 확정했다.

한국의 양극재 기업들도 공격적인 증설 투자에 나서고 있다. LG화학은 한국·중국·미국·유럽의 글로벌 4각 생산 체계를 갖추고 현재 연산 12만 톤에서 2028년 47만 톤까지 확대할 계획이다. 이와 함께 핵심광물원자재법(CRMA) 대응과 유럽 내 배터리 공급망 구축을 위해 유럽에 6만 톤 규모의 양극재 공장을 건설할 계획이다.

포스코퓨처엠도 양극재 생산 능력을 당초 목표였던 2030년 61만 톤에서 대폭 상향해 100만 톤까지 확대할 것이라고 밝혔다. 현재 양극재 생산 능력 1위인 에코프로비엠은 2027년 71만 톤, LG화학은 2028년 47만 톤 생산 체제를 갖춘다는 목표를 제시한 상태다. 포스코퓨처엠이 목표를 달성하면 2030년 양극재 1위 기업으로 올라서게 된다.

유럽 시장 진출 검토도 시사했다. 유럽은 북미·중국과 함께 세계 3대 전기차 시장이다. 윤영주 포스코퓨처엠 2차전지소재전략실장은 8월 28일 기자 간담회에서 “유럽 OEM 업체들이 유럽에 공장을 지어 달라고 요구하고 있다”며 “미국 인플레이션 감축법(IRA)처럼 시장 규제 내용에 따라 소재 회사가 볼 수 있는 이익이 있는지 정밀하게 따져 진출할 것”이라고 밝혔다.

“단기적 가격 변동…4분기엔 회복 전망”

메탈 가격 하락에 따른 공급 과잉 우려는 아직 이르다는 게 업계의 중론이다. 한승재 DB투자증권 애널리스트는 LG화학 양극재 사업과 관련해 “메탈 가격의 추가 하락이 없다면 양극재의 실적 변동성은 4분기 이후 정상화될 것”이라며 “양극재와 전지 소재의 중·장기 물량 성장에는 변화가 없을 것”이라고 말했다.

곽민수 포스코퓨처엠 에너지소재마케팅 실장은 최근 기자 간담회에서 “리튬 가격이 전년 대비 많이 하락하면서 판매 가격 하락은 명약관화한 상황”이라면서도 “가격이 하락하면 당초 목표했던 매출 규모보다 낮아질 수 있지만 수익성은 더 올라갈 수 있어 소재 기업에 큰 위협은 되지 않을 것”이라고 말했다.

중·장기적으로 전기차 시장 성장세는 지속될 것으로 보인다. 국제에너지기구(IEA)는 글로벌 전기차 판매 비율이 2030년 35%까지 확대될 것으로 보고 있다. 이에 따라 글로벌 양극재 시장 규모도 2021년 173억 달러(약 22조2000억원)에서 2030년 783억 달러(약 100조4000억원)로 급성장할 것으로 예상된다. IEA는 2030년 양극재 수요를 330만~520만 톤으로 추정하고 있다.

유럽·중국 등에서 전기차 보조금을 삭감하거나 중단하고 있는 상황도 시장 성장에 따른 단기적 장애 요인에 불과하다는 지적이다. 업계는 양극재 기업들이 두둑한 수주 잔액을 기반으로 꾸준한 성장세를 이어 갈 것이라고 내다봤다.

전 세계에서 가장 빠르게 성장하는 미국 전기차 시장의 최대 수혜자는 한국의 배터리 기업들이고 이에 발맞춰 한국의 배터리 소재 기업들도 중·장기 공급 계약, 합작 투자를 체결하고 있어 단기적인 가격 변동이 실적에 미치는 영향은 제한적일 것이란 분석이다.

업계의 관계자는 “판가 하락이 전기차 가격 인하로 이어져 궁극적으로는 전기차 수요 확대에 도움이 되는 긍정적인 요인으로 작용할 수 있다”고 말했다.

안옥희 기자 ahnoh05@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지