2008년 금융 위기 이후 주요 선진국의 양적 완화를 통한 시장 유동성 공급이 급락한 자산 가격의 점진적으로 회복을 가져왔다. 선진국은 위기 이전의 가격 수준을 되찾았다. 하지만 실물경제의 성장은 매우 더딘 상태다. 이 때문에 낮은 인플레이션, 또는 디플레이션에 대한 우려감이 커져 미국을 제외한 중앙은행들이 여전히 완화적인 통화정책의 끈을 놓지 않고 있다.

시장에 풀린 유동성은 전통적 금융자산인 주식 강세와 채권의 가격 상승(금리 하락), 실물 부동산의 가격 상승을 가져온다. 이런 상황에서 미국의 점진적인 금리 인상 시나리오는 달러화 강세에 따른 신흥국의 자본 유출, 자본 조달 비용의 상승에서 오는 부채의 부실화, 금리 상승에 따른 채권 가격의 하락 등 금융자산의 불확실성을 증폭시키고 있다. 이는 전통적인 주식·채권 펀드의 운용 성과와 위험에 직접적인 영향을 주는 시장 구조의 변화 요인들이다.

실물 투자는 부동산이 대부분

대체 투자는 성과와 위험의 원천이 전통적 금융자산과 다르다는 점과 장기 투자를 기반으로 한다는 점에서 차이가 있다. 대체 투자는 연·기금 등 장기 투자 기관의 성장, 위험 분산투자에 대한 수요 증가, 금융 위기 이후 은행의 자기자본 규제 강화에 따른 자금 중개 기능의 약화, 비금융회사의 자본시장 중개 기능 강화, 국부 펀드와 자산 관리의 성장에 힘입어 꾸준히 성장하고 있다.

전통적인 주식·채권(뮤추얼) 펀드가 매입 후 보유(Buy & Hold), 유동성이 확보되는 상장 주식 등에 투자하는 전략을 가져가는 반면 대체 투자는 이를 제외한 매수·매도 전략을 활용하고 기타 자산군을 대상으로 한다. 이와 함께 투자자 모집이 기관투자가 등 소수의 전문 투자자를 대상으로 하는 ‘사모(pivate)’ 형태라는 특징이 있다.

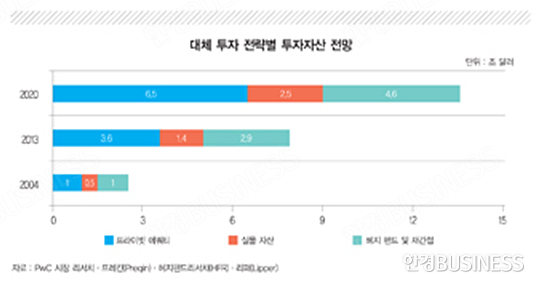

장기 보유의 가치가 있지만 유동성이 떨어져 저평가된 자산에 투자하거나 매매 시그널에 따라 매수·매도를 동시에 실행하는 롱 쇼트 전략을 활용하는 것은 헤지 펀드의 주요 특징이다. 헤지 펀드 시장은 2013년 기준으로 2조9000억 달러 규모인데, 2020년 4조6000억 달러로 성장할 것으로 예상된다.

기업은 탄생·성장·성숙·퇴출의 라이프사이클을 갖고 있다. 프라이빗에쿼티(PE)의 투자 영역은 기업의 탄생과 성장 단계에서 재무적·전략적 투자를 통해 가치를 높이거나 퇴출 단계에서 효율성을 키우는 것이다. 전통적인 주식 펀드는 성과와 위험이 시장가격 변동에 노출돼 있다. 하지만 PE는 소수의 기업을 타깃으로 자금·전략 및 인수·합병(M&A) 등에 전략적으로 투자한다. 2013년 기준으로 PE 자산 규모는 3조6000억 달러이며 2020년까지 6조5000억 달러로 연평균 8.8%의 성장이 예상된다.

한국도 사모 펀드 규제 완화

실물 자산(Real Asset) 투자는 부동산 직접 투자가 가장 많은 부분을 차지하며 상품과 인프라 자산 등도 그 대상이다. 메가 도시의 핵심 부동산 투자와 개발 사업이 부동산 실물 투자의 주요 부분이다. 중국의 일대일로(신실크로드) 정책, 인도 및 신흥국의 인프라 투자도 여기에 해당한다. 2013년 기준으로 실물 투자는 1조4000억 달러 규모이며 2020년 2조5000억 달러 이상으로 성장할 것으로 예상된다.

한국은 자본시장법 시행령 개정으로 사모 펀드의 규제와 운용이 개편됐다. 가장 큰 부분은 사모 펀드를 전문 투자형 사모 펀드(투자자 레버리지 사용 비율에 따른 구분)와 경영 참여형 사모 펀드로 이원화하고 투자자의 가입 요건을 1억 원 이상 및 전문 투자자로 바꾼 것이다. 또한 증권사도 사모 펀드 운용업 등을 허용하는 등 사모 펀드 운용사 진입 요건을 대폭 완화했다.

대체 투자 운용사의 비즈니스 모델은 가장 단순한 단일 전략(Single-Strategy) 기반의 운영 모델이 있다. 이 모델에서 성공한 운용사는 멀티 애셋(multi-asset) 전략과 특화된 플랫폼 제공(specialized platform) 전략으로의 확대 발전을 위한 토양을 제공한다. 이를 기반으로 다양화된 운용 전략 상품을 제공하는 회사로 성장하는 단계를 거친다. 전문 운용사의 진입 기회 확대와 운용 대상 확장은 대체 투자 시장에 폭넓은 장을 제공한다는 의미가 있다. 전문 투자자형 사모 펀드는 대체 투자 전략 중 헤지 펀드 및 실물 자산에 대한 투자의 영역으로 진입할 수 있고 경영 참여형 사모 펀드는 PE 영역으로 가능성이 열려 있다.

그간 주식 롱 쇼트 등에 기반한 한국형 헤지 펀드의 출발 및 성장, 메자닌 투자 시장의 점진적인 성장으로 헤지 펀드 운용 전략 시장이 점진적으로 확대되고 있다. 시스템 전략에 기반한 전략 모델 등은 대체 투자 시장의 수요와 맞물려 질적인 성장 국면이 전개될 수 있다. 또한 실물 및 PE 운용 전략 시장도 국내 기관 및 전문 투자자의 수요와 맞물려 헤지 펀드 시장처럼 점진적인 성장이 예상된다.

이용 KTB자산운용 해외투자본부장

© 매거진한경, 무단전재 및 재배포 금지