‘美 국채 금리 저항선 2.6%’ 넘으면 투자 방향이 열린다

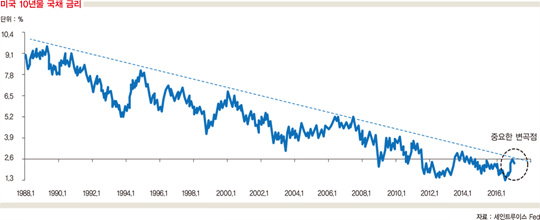

한경비즈니스=곽현수 신한금융투자 애널리스트] 세계 최대 채권 운용회사인 핌코의 전 최고경영자(CEO) 빌 그로스가 미국 국채 금리의 중요 저항선으로 2.6%를 제시했다. 2.6%를 상향 돌파하면 30년간 채권 강세장이 일단락된다고 말했다.

2.6% 돌파 여부에 따라 자금 시장이 큰 변곡점을 맞이할 수 있다는 의미다. 왜 2.6%일까.

2.6%는 1990년 이후 10년 국채 금리의 장기 하락 추세 상단에 해당한다. 1990년 이후 고점을 연결한 선의 현재 위치가 2.6%라는 의미다.

이 선을 강하게 상향 돌파한다면 추세선이 다시 하향 이탈할 가능성이 낮다는 점을 빌 그로스 전 CEO는 지적하고 있다. 그는 2.6% 돌파 여부가 올해와 내년까지의 채권과 주식의 수익률을 결정한다고 본다.

경제적 측면에서 2.6%의 의미는 없을까. 수십 년간 역사를 보면 미국 10년 국채 금리가 시간당 임금 상승률을 밑돈 적은 거의 없다. 달리 표현하면 자본의 기대 수익률이 노동의 기대 수익률을 항상 앞서 있었다는 의미다. 금융 위기 때를 제외하곤 줄곧 그래왔다. 이런 흐름은 2014년부터 깨졌다. 금리가 임금 상승률을 밑돌았다.

유가 급락은 기대 인플레이션율을 낮춰 금리를 떨어뜨렸고 기대 인플레이션 하락에 비해 임금 상승률은 하방 경직성이 확보돼 있었기 때문에 나타난 결과물이다. 2.6%는 금리가 임금 상승률을 다시 앞서게 되는 분기점이다.

지난 2년 동안 미국의 투자는 멈춰 있었다. 트럼프 시대와 함께 멈춰 있던 시계가 다시 움직이려고 한다. 국채 수익률 2.6% 돌파에 성공한다면 이는 가속화될 것이고 실패한다면 조금 더 시간이 필요하다는 뜻이다.

그로스 전 CEO의 말처럼 미국 국채 수익률 2.6%는 중요한 변곡점일 가능성이 높다. 금리가 상승해 투자 사이클이 본격적으로 도래한다면 주식이, 다시 금리가 정체되거나 하락한다면 채권이 좋다. 둘의 중·장기 운명은 2.6% 돌파 여부에 달렸다.

© 매거진한경, 무단전재 및 재배포 금지