수익성 강화돼 투자 매력 높아진 CJ CGV ‘업종 톱픽’

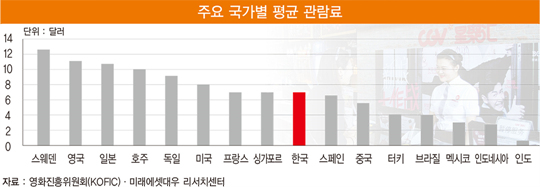

[ 정리=차완용 한경비즈니스 기자] 미디어 업종의 투자 의견은 ‘비중 확대’다. 세계 6위 규모인 국내 영화 시장은 인프라(상영관), 콘텐츠 공급(제작 경쟁력), 관객 수요 등 3부문이 모두 탄탄하다. 이를 기반으로 해외에서의 고성장 기회도 열려 있다는 점이 긍정적인 투자 포인트다.

또 상영관 출점 경쟁은 크게 격화되지 않을 것으로 보인다. 메가박스가 확장 정책을 펴고 있지만 CJ나 롯데 등의 경쟁사들은 출점을 줄이며 수익성을 높이는 데 주력하고 있다.

따라서 전체 스크린 수는 현상 유지 수준을 보일 것으로 예상된다. 반면 투자 배급사 경쟁은 심화될 여지가 크다. 직배사의 국내 투자 본격화로 시장 참여자가 늘었기 때문이다.

또 제작비 증가세도 뚜렷하다. 여전히 손익분기점 도달률(안정성)과 수익률(수익성) 모두 많은 자본이 들어간 이른바 ‘대작’이 우세하다. 이에 따라 자본 유입이 대작 영화에 집중되면서 제작비가 경쟁적으로 상승할 가능성이 높다.

투자 우선순위는 ‘상영관(플랫폼)>투자 배급사(콘텐츠)’다. 국내 환경이 상영관에 유리하게 전개된다. 대작 증가는 개별 영화 성과에 민감한 투자 배급사의 실적 변동성을 높이지만 이들 전체를 품는 상영관의 콘텐츠 리스크는 줄여준다.

해외에서의 성장도 상영관이 성공할 가능성을 높여 준다. 콘텐츠는 ‘반한감정’과 같은 시장 상황에 민감하지만 플랫폼은 큰 영향을 받지 않는다.

미디어 업종의 최선호주로 CJ CGV를 제시한다. 투자 의견은 ‘매수’, 목표 주가는 12만원이다. CJ CGV는 국내 1위 극장 사업자로서의 안정성과 글로벌 시장에서의 성장성을 모두 겸비했다.

투자 포인트는 △주요 성장 시장(중국·인도네시아·베트남·터키) 조기 진출로 성장 수혜 가능성이 높다는 점 △선진 시장의 극장 고급화 추세 속에 신사업 4DX(4차원 영화 상영관)가 성공적으로 출발한 점 △국내 출점 감소 및 비용 효율화로 수익성 개선이 기대된다는 점이다.

제이콘텐트리는 ‘매수’ 의견과 목표 주가 5000원을 제시한다. 해외에서의 고성장 가능성은 없다. 다만 업계 3위의 극장 체인이 안정된 실적을 낼 것으로 예상된다. 또 방송 프로그램의 제작 및 유통 과정에서 실적 성장이 이뤄질 것으로 전망된다.

쇼박스는 ‘매수’ 의견과 목표 주가 6300원을 제시한다. 영화 제작 프로세스를 체계화해 구조적인 안정성을 확보했다는 점이 가장 돋보인다. NEW는 장기적 관심 종목으로 제시한다. NEW는 특색 있는 콘텐츠를 찾는 능력이 좋다.

cwy@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지