- 환금성 좋아 먼저 하락…비인기 지역은 아예 통계 안 나와

하지만 높은 수익을 얻을 가능성이 있다고 해도 리스크가 너무 크다면 그것은 투자가 아니라 도박에 가깝다. 그래서 수익성만큼 중요한 것이 안정성이다.

이에 반해 환금성은 본인이 현금이 필요할 때 해당 자산을 얼마나 쉽고 빨리 현금화할 수 있는지를 따지는 것이다. 환금성 없는 자산을 가지고 있는 것은 팔리지도 않을 뒷동산의 바위 덩어리를 자기 혼자 1조원짜리라고 착각하고 있는 것과 같다.

◆ 수익성·안전성 좋지만 환금성 떨어지는 주택

그런데 이 아파트가 2년 후 6억원으로 올랐다면 상승률은 20%이지만 수익률은 무려 50%(=시세 차익 1억원÷실투자금 2억원)가 된다. 부동산은 안정성에서도 최고라고 할 수 있다. 실물이기 때문이다. 집값이 떨어지더라도 그 집에 들어가 살면 된다. 문제는 환금성이다.

주택, 그중에서도 아파트는 그나마 환금성이 다른 부동산보다 나은 편이지만 아파트도 경기가 급랭하면 거래가 쉽지 않다. 이에 따라 환금성을 부동산 투자의 약점으로 꼽는 사람들이 많다.

그런데 아이로니컬하게도 환금성이 떨어진다는 것 자체가 시장을 왜곡시켜 보이게도 한다. 부동산 경기가 급랭하면 인기 지역의 아파트 가격 급락 기사가 신문을 도배한다. 이에 비해 비인기 지역 빌라와 같은 주택은 가격이 내렸다는 기사가 거의 나오지 않는다.

이를 두고 인기 지역 아파트에는 평소에 많은 거품이 끼었기 때문에 경기가 수축되면 이런 거품이 제거되는 것이고 비인기 지역의 빌라는 평소 거품이 거의 끼어 있지 않기 때문에 경기 수축 시에도 집값이 거의 떨어지지 않는 것이라고 해석하는 사람들이 많다.

경기가 급락하면 인기 지역이 비인기 지역보다, 아파트가 빌라보다, 역세권 아파트가 비역세권 아파트보다, 대규모 단지 아파트가 나 홀로 아파트보다 더 많이 하락하는 경향이 있다.

한마디로 수요가 많은 상품이 수요가 적은 상품보다 더 많이 떨어지는 경향이 있다. 상식과 다른 결과를 보이는 이유는 바로 환금성 때문이다.

평소 수요가 많은 상품은 경기가 급랭하더라도 수요가 줄 뿐이지 일정 부분의 수요는 남아 있게 된다. 다만 이 수요는 과거 경기가 좋았을 때의 가격으로 사줄 수요는 절대 아니다. 경기가 급랭한 만큼 싸게 사려는 수요인 것이다.

이런 상태에서 과거 보다 현격히 싼 매물, 소위 급매물이 나타나면 경기가 나쁘더라도 거래는 된다. 그러면 통계에는 집값이 크게 하락하는 것으로 잡히는 것이다. 예를 들어 호황기에 10억원에 거래되던 아파트가 8억원에 거래된다면 집값은 20% 떨어진 것으로 나타난다.

반면 평소 수요가 적은 상품은 경기가 급랭하면 수요가 급감한다. 수요가 많았던 상품은 급매를 노리는 수요라도 생기지만 수요가 적은 상품은 그마저도 나타나지 않기 때문이다. 그런데 이 때문에 오히려 가격이 폭락하지 않는 것처럼 보인다.

예를 들어보자. 호황기에 5억원에 거래됐던 나 홀로 아파트가 있다고 가정하자. 경기가 급랭하고 인기 지역의 집값이 급락했다는 기사를 보고 이 나 홀로 아파트를 가진 사람은 갈아타기를 결심했다.

호황기 때는 갈아타기 하려면 5억원(10억원-5억원)이 있어야 하지만 불황기 때는 본인 집을 4억원에 판다고 해도 갈아타기 비용이 4억원(8억원-4억원)밖에 들지 않기 때문이다.

이에 따라 나 홀로 아파트를 4억원에 내놓았다. 그 집이 팔렸을까. 팔리지 않았을 가능성이 훨씬 높다. 평소에도 수요가 없는 상품일 뿐만 아니라 급매를 잡으려는 수요마저 평소 수요가 많은 상품의 급매를 노리기 때문이다.

그런데 신기한 것은 그다음이다. 이 나 홀로 아파트는 과거 5억원에 실거래된 이후 거래가 없게 된다. 그러면 통계적으로 집값이 떨어지지 않은 것으로 보이는 것이다.

◆ 결국 오랫동안 못 팔아서 수익 나기도

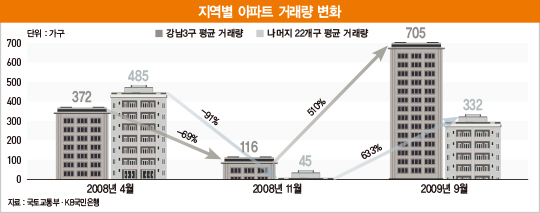

실제로 1998년 국제 금융 위기 때를 살펴보면 같은 서울 지역이지만 집값이 비쌌던 강남3구(서초·강남·송파구)는 위기가 터지자 거래량이 69%밖에 줄어들지 않았지만 서울의 나머지 22개 자치구는 거래량이 91%나 줄어들었다.

그런데 같은 기간 동안 강남3구의 아파트 값은 4.45%나 떨어진 반면 나머지 22개 자치구는 오히려 1.69%가 오른 것으로 나타났다.

상대적으로 거래량이 많았던 지역의 집값 하락세가 가파른 이유는 급매물이 많이 거래된 것이기 때문이다. 상대적으로 거래량이 적었던 지역의 집값이 떨어지지 않은 이유는 급매물이 팔리지 않았기 때문이다. 통계의 아이러니이고 환금성의 역설이다.

그러면 경기가 살아날 때는 어떤 현상이 나타날까. 정반대 현상이 나타난다. 서울 전 지역의 거래량이 크게 늘어났지만 강남3구의 거래량 증가율(510%)보다 비강남의 거래량 증가율(633%)이 훨씬 크다.

경기가 살아나면서 비강남의 급매물들도 소진되기 시작한 것이다. 이에 따라 경기 회복기에는 강남3구의 아파트 매매가 상승률(1.89%)이 비강남 아파트의 매매가 상승률(0.03%)보다 훨씬 높은 것이다.

환금성이 떨어진다는 것은 투자 상품에서 치명적인 약점이다. 하지만 아이로니컬하게도 환금성이 떨어지기 때문에 경기 급락에도 (본인의 의사와 상관없이) 본인의 집을 팔지 않게 돼 손실을 줄일 수 있었던 것이다.

KB국민은행 통계에 따르면 2008년 말 서울 아파트의 평균 매매가는 5억2530만원이었는데 올해 4월에는 9억1458만원이다. 경제 위기가 닥치면 누구나 공포심에 휩싸이게 된다.

그런데 환금성이 좋은 지역에 집을 가진 사람은 시장의 공포가 극에 달했던 2008년 말에 집을 판 것이고 (팔고 싶어도 집이 팔리지 않아) 장기 보유해야만 했던 사람은 4억원 가까운 수익을 더 내게 된 것이다. 환금성의 역설이고 새옹지마라고 할 수 있다.

[본 기사는 한경비즈니스 제 1276호(2020.05.09 ~ 2020.05.15) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지