[베스트 애널리스트 투자 전략]

중국 경기 회복과 금리 상승·가치주 랠리 연장 전망…CSI300과 항셍지수 비중 확대 추천

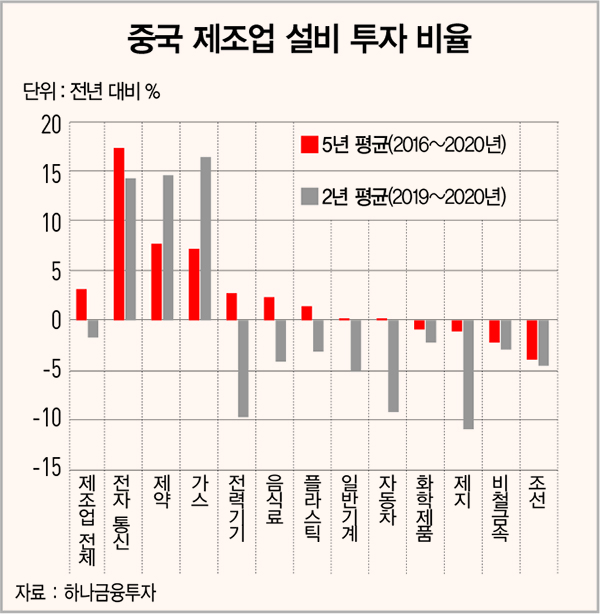

하나금융투자는 2021년, 특히 상반기에는 경기 반등과 베이스 효과에 따라 성장의 희소성이 약화되고 신용 축소와 시중 금리 상승, 상품 가격 강세, 정부 규제(성장주)와 구조 조정 압력이 대형 가치주의 랠리를 지지할 것으로 전망한다. 특히 중국 전통 제조업은 최근 5년간 자발적 구조 조정이 발생하면서 공급 과잉 우려가 완화됐다. 2021년 경기 회복과 실질 금리 상승에 따라 대형 가치주(생존 기업)에 대한 쏠림이 더 심화될 것으로 보인다. 향후 6개월간 중국 가치주 랠리를 가속화할 세 가지 이슈, 즉 ‘회사채 디폴트(신용 축소, 구조 조정)’, ‘상품 가격 강세(이익·금리)’, ‘정부 규제와 성장주 차별화 장세’의 가능성에 주목한다.

첫째, 중국 회사채의 디폴트(채무 불이행) 이슈는 결국 구조 조정과 대형 가치주(생존 기업)의 강세를 지지한다. 실제로 2020년 4분기 들어 중국 회사채의 디폴트가 빈발하고 있다. 2020년 11월 디폴트 발생액이 2019년 전체 발생의 23%에 달하고 국유 기업의 비율이 60%를 넘으면서 채권 유통과 발행 시장에 충격으로 작용했다. 다만 이번 이슈가 경기 후행적 특성과 중앙 정부의 의도가 중첩된 결과로 통제 가능한 위험이고 특징에 더 주목할 필요가 있다. 실제로 최근 발생한 반도체·석탄·자동차 등 제조업 기업의 부채 문제는 2015~2016년과 유사하게 경기 둔화의 후반부 혹은 경기 반등 직전에 집중적으로 발생하는 패턴이다.

둘째, 중국 상품 가격 상승과 리플레이션 국면을 기대한다. 2020년 9월 이후 중국 상품 가격의 강세가 지속되고 있다. 가격 상승의 시작은 수요 회복이지만 구조적인 배경은 공급과 재고 환경 변화다. 중국 전통 제조업은 2016~2017년 공급 개혁, 2018~2019년 금융 규제와 무역 전쟁, 2020년 신종 코로나바이러스 감염증(코로나19) 사태를 거치며 구조적 과잉 투자와 공급 과잉이 크게 완화되고 있다. 2020년 중국 제조업의 재고는 절대적·상대적으로 역사적 평균을 밑돌고 있고 재고 레벨이 낮고 수요 회복이 가세하는 화학·비철·철강·전자·자동차·기계 등 업종의 가격(기업 이익) 반등을 주목한다. 상품 가격 강세는 2021년 상반기까지 유지되면서 리플레이션과 시중 금리의 고공 행진을 유도할 것이다.

셋째, 2021년 상반기 성장주에 불리한 정책 기조가 예상된다. 2020년 10월 이후 ‘앤트그룹 상장 보류와 온라인 대출 규제’, ‘플랫폼 기업 반독점법 제정’, ‘온라인 스트리밍 규제’ 등 일련의 조치는 일부 온라인과 성장 산업의 무분별한 확장에 대한 정부의 본격적인 견제와 통제로 보인다. 이는 단발성이 아니라 중기적 이슈다. 빅테크 기업과 성장 산업 상위 기업 주가에 변동성 요인으로 작용할 것으로 보인다. 실제로 최근 개최된 4분기 중앙정치국회의에서 수뇌부는 ‘리스크 관리’를 크게 강조했다. 경기에 대한 자신감과 함께 기존에 강조한 내수 확대와 기술 자립 외에 새롭게 ‘반독점 규제와 무차별 자본 확장 제한’과 ‘기존·신규 리스크의 관리’를 크게 강조했다. 2021년 상반기까지 온라인플랫폼·금융과 신흥 산업 감독 강화, 지방 부채와 부동산 가격 관리에 따라 타이트한 정책 환경에 대비해야 한다. 이러한 정책 환경이 2021년 상반기 가치주 스타일의 우위를 지지할 것으로 보인다.

결론은 다음과 같다. 우선 향후 6개월간 ‘신용 축소+이익 회복’ 환경이 중국 증시를 지배할 것이라는 점이다. 또한 시중 금리는 최소 2021년 4월까지 상승하면서 가치주와 대형주 순환매를 자극할 것으로 전망된다. 또한 수요 측면에서 수출과 자동차 밸류체인의 회복을 계속 주목할 것으로 예상된다. 선호 업종은 이익 턴어라운드를 기본으로 밸류에이션 메리트와 수급이 가벼운 자동차·가전·화학·비철·금융·레저·항공 업종의 대표주를 주목한다. 업종 대표주 투자가 고민된다면 중국과 홍콩의 대형 지수에 투자하면 된다. 상반기 중국은 CSI300·상하이종합지수, 홍콩은 항셍·항셍H지수를 추천한다.

[본 기사는 한경비즈니스 제 1309호(2020.12.28 ~ 2021.01.03) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지