칭화유니그룹, 샌디스크 우회 인수…삼성전자 독점 체제 ‘흔들’

지난 10월 21일 중국에서 날아온 소식 하나에 반도체 업계가 술렁거렸다. 중국 칭화유니그룹이 미국 하드 디스크드라이브(HDD) 제조업체인 웨스턴디지털을 통해 샌디스크를 우회 인수한다는 소식이었다. 그에 앞서 10월 20일 인텔은 중국 공장에 약 6조 원을 투자하고 내년 말부터 3차원(3D) 낸드를 생산한다고 발표했다. SK하이닉스 주가는 전날 대비 6% 가까이 떨어졌다.SK하이닉스는 7분기 연속 1조 원이 넘는 영업이익을 올렸다고 10월 22일 발표했다. SK하이닉스는 올해 3분기 매출액 4조9250억 원, 영업이익 1조3832억 원을 기록했다. 하지만 큰 폭의 흑자에도 불구하고 시장의 반응은 냉랭했다. 실적 발표 당일에만 주가가 5% 빠졌다. 이틀간 15개 증권사가 목표 주가를 줄 이어 내렸다.

호황 뒤에 찾아온 ‘차이나 쇼크’

최근 반도체 시장을 둘러싸고 나타나는 ‘심상치 않은’ 움직임들이다. 최근 2년간 D램 시장이 ‘이보다 더 좋을 수 없는 상황’이 연출되며 삼성전자와 SK하이닉스가 호황의 열매를 거두던 상황이었다. 시장이 이처럼 예민하게 반응하는 데는 ‘정부를 등에 업은 중국’이 예상보다 빠르게 메모리 진출 계획을 실현하고 있기 때문이다.

우선 당장 수급 불균형에 대한 우려가 있다. 내년 메모리 반도체 수요는 하향 조정이 예상된다. 반면 공급 쪽에서는 지각변동이 예상된다. 제2의 ‘치킨게임’이 벌어질 수도 있다는 우려가 팽배하다.

중국에서 등장한 첫째 뉴 플레이어는 반도체 팹리스(반도체 설계) 업체 칭화유니그룹이다. 중국 칭화대가 설립한 칭화홀딩스의 자회사로, 2013년 두 개의 팹리스 회사를 사들이며 중국 2위(2014년 매출 기준) 반도체 업체가 됐다. 중국 내 20.3% 점유율을 확보하고 있는 시스템 반도체 강자다.

우회 인수는 정확히 얘기하면 미국 하드디스크 업체인 웨스턴디지털이 낸드플래시 4위 업체인 샌디스크를 인수할 때 투자한 것이다. 지난 9월 칭화유니그룹의 자회사인 유니스플렌더가 38억 달러(4조4000억 원)로 웨스턴디지털 지분 15%를 인수하면서 최대 주주가 됐고 웨스턴디지털이 인수에 성공하면서 메모리 진출의 발판을 마련하게 됐다. 송명섭 하이투자증권 애널리스트는 “웨스턴디지털의 샌디스크 인수는 마이크론의 인수보다 더 위협적”이라며 “많은 특허를 보유하고 있는 샌디스크가 중국 자본의 웨스턴디스크에 돌아가면서 낸드 기술이전에 따라 중국의 시장 진입이 훨씬 쉬어질 것”이라고 말했다.

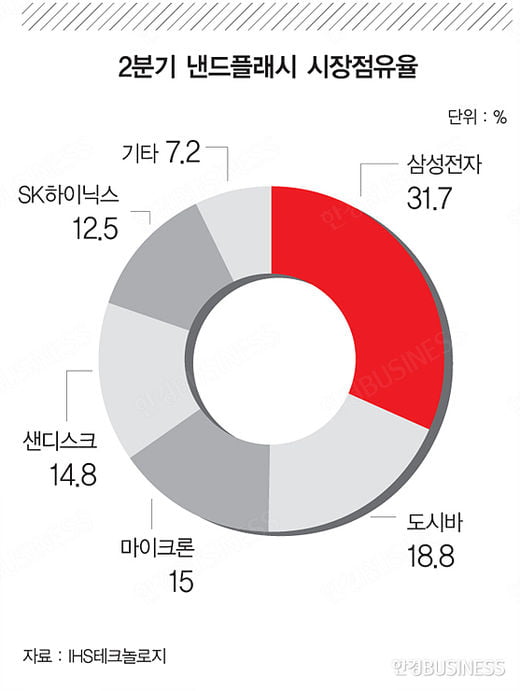

이들이 목표로 하는 시장은 메모리 전방위이면서, 결국 ‘SSD(Solid State Drive) ’가 될 가능성이 높다. 반도체는 크게 D램·낸드플래시 등 메모리 반도체와 비메모리 반도체로 구분된다. 삼성전자와 SK하이닉스가 D램 시장의 세계 1, 2위이고 낸드플래시 시장은 세계적으로 삼성전자·도시바·SK하이닉스·인텔 등 5개 업체가 차지하고 있다. 이곳에서도 한국 기업이 50% 가까이 점유한다.

특히 낸드플래시의 차세대 메모리 분야인 SSD 시장은 수요가 크게 열릴 것으로 기대되는 분야다. 기업용 데이터센터가 기존의 HDD에서 SSD로 대체하고 있기 때문이다. SSD 시장에서는 현재까지 삼성전자가 거의 독점하다시피 하고 있다. SK하이닉스는 연말 시제품을 내놓을 계획이다.

한국 메모리의 차세대 텃밭인 SSD에 중국 기업이 깃발을 꽂으려 하고 있다. 웨스턴디지털은 HDD를 주로 제조하던 곳으로, 낸드 설계 기술이 있는 샌디스크의 역량을 이용해 SSD 시장에 진입할 계획으로 보인다. 시장조사 업체 IHS에 따르면 전 세계 SSD 시장은 2019년 208억 달러에 이르러 196억 달러 수준인 HDD 시장을 추월할 것으로 예상된다.

한국 업체에 어떤 타격을 미칠지 우려되는 상황이다. 중국은 어디까지 쫓아왔을까. 우선 당장 1위 자리를 빼앗길 가능성은 없어 보인다. 기술 격차가 큰 데다 샌디스크의 자체 생산 라인을 보유하고 있지 않기 때문이다. 3D낸드를 현재 생산하는 곳은 삼성전자가 유일하고 SK하이닉스와 도시바는 시제품을 내놓을 예정이다. 샌디스크는 도시바에서 칩을 받아 낸드플래시를 생산하던 곳으로 제품 생산까지 시간이 다소 걸릴 것으로 보인다.

문제는 로 앤드(low end : 싼 제품) 시장에서부터 점차 격차를 좁혀 오면서 시장가격이 흔들릴 가능성이다. 기술 격차를 더 빨리 벌리지 않으면 자본력을 등에 업은 중국에 밀릴 수도 있다는 우려가 나온다. 박재근 한양대 융합전자공학부 교수는 “1년 전만 하더라도 이런 얘기가 나오면 국내 기업에서도 ‘그럴 일 없다’고 안심했지만 중국이 생각보다 빨리 움직이고 있다”며 “이익이 나면 과감한 투자로 기술 개발을 하고 격차를 벌려야 한다”고 말했다.

중국은 현재 ‘비메모리’에서 ‘메모리’로 확대되는 반도체 전략을 펼치고 있다. 반도체 최대 수요국으로 자국 반도체 산업 육성을 위해 중국 정부가 과감한 지원에 나서고 있다. 칭화유니그룹 이외에도 중국 최대 액정표시장치(LCD) 제조업체 BOE에서 중국 정부 지원을 업고 메모리 사업에 뛰어든다는 계획을 발표했다. 세계 5위의 파운드리 업체인 SMIC에서도 메모리 진출을 확대하려고 한다.

칭화유니그룹이 M&A 전략을 통해 몸집을 불린다면 BOE와 SMIC는 직접 공정을 시도하고 있다. 특히 BOE는 2002년 하이닉스의 액정 표시 장치(LCD) 부문 자회사인 하이디스를 인수한 뒤 10년 만에 세계 5위권 LCD 제조업체로 성장한 바 있다. 반도체 업계에서는 이와 같은 상황이 메모리에서도 반복되는 것을 가장 우려하고 있다.

메모리 반도체는 한국의 마지막 남은 수출 1위 품목이다. 삼성전자가 22년째 1위를 수성하고 있는 독주 무대다. 이세철 NH투자증권 애널리스트는 “기술적으로는 아직 대학생과 중학생의 레벨 차이라고 볼 수 있지만 문제는 중학생의 부모가 공부를 잘하는 과외 선생을 붙여 주면서 추격해 오고 있다는 점”이라며 “디스플레이·화학·조선·철강 모두 저가 수주를 무기로 하는 중국에 추격당한 상황에서 반도체를 이렇게 맥 놓고 있을 상황이 아니다”고 말했다.

메모리 반도체 공정의 국산화율은 약 20%에 그치고 있다. 현재 중국의 움직임 중에서 주목할 부분 중 하나는 반도체 장치 및 재료 회사를 대거 인수하는 점이다. 이렇게 되면 삼성전자가 중국 회사의 장비를 써야 하는 상황이 올 수도 있다. 삼성전자가 애써 발굴한 새로운 공정 노하우의 ‘레시피’를 중국 기업에 빼앗길 수도 있다. 박재근 교수는 “중국은 아직 IP에 대한 인식이 부족해 똑같은 장비를 중국 기업이 살 수도 있는 굉장히 위험한 상황이 올 가능성이 있다”며 “중요한 설비는 국내 장치 업체가 개발해 다시 국산화해야 한다”고 말했다.

이현주 기자 charis@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지