재무구조 탄탄하지만 빈약한 제약 포트폴리오 ‘약점’…매출 효자 삼다수 올해말 위탁 계약 끝나

[마켓 인사이트]

지난해엔 신종 코로나바이러스 감염증(코로나19) 확산으로 대부분의 업종이 휘청거렸을 때도 456억원의 순이익을 기록했다. 전년 대비 101.3% 증가한 수준이다. 재무 구조도 탄탄하다. 지난해 말 기준 부채 비율은 65.4%로 100%를 한참 밑돌고 있다. 총차입금에서 현금성 자산을 제외한 순차입금은 지난해 말 기준으로 마이너스 396억원이다. 실질적으로 무차입 경영을 하고 있는 셈이다.

이렇다 보니 기업 분석 전문가들은 하나같이 광동제약의 우수한 재무 안정성을 높게 평가하고 있다. 하지만 흠잡을 데 없어 보이는 광동제약에도 ‘아킬레스건(약점)’은 있다. ‘무늬만 제약사’라는 오랜 오명이다. ‘본업(제약)’을 뛰어넘는 ‘부업(음료)’의 실적과 시장 지위 때문에 제약사로서의 정체성이 흔들리고 있다는 지적이다.

흠잡을 데 없는 탄탄한 재무 구조

1963년 설립된 광동제약은 ‘우황청심원’ 생산을 시작으로 제약업에 첫발을 들였다. 한방 의약품 전문 업체 이미지를 내세워 ‘동의보감“ 처방을 현대화한 ‘우황청심원’과 한방 감기약 ‘쌍화탕’을 연이어 성공시키며 이름을 알렸다.

설립 초기 한방 의약품으로 입지를 다졌다면 최성원 부회장이 경영 전면에 나서면서는 사업 다각화에 속도를 내기 시작했다. 최 부회장 일가 등 특수관계인은 광동제약 지분 17.7%(지난해 말 기준)를 갖고 있다.

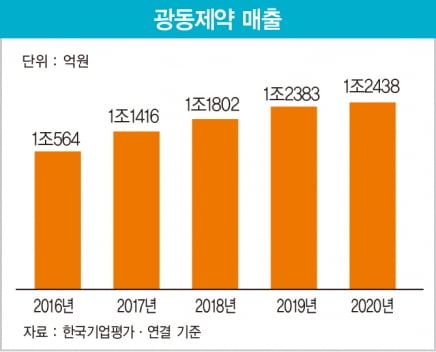

광동제약은 경쟁사에 비해 한 발 앞서 성장 돌파구를 찾았다. 2000년대 들어 제약업계 내 경쟁이 거세졌고 제약사들은 앞다퉈 신사업 발굴에 몰두했다. 일찌감치 음료 사업을 캐시카우(현금 창출원)로 낙점한 광동제약은 빠르게 외형을 불려 나갔다. 2016년 처음으로 매출 1조원을 달성한 뒤 2017년 1조1416억원, 2018년 1조1802억원, 2019년 1조2383억원으로 사세를 키웠다. 코로나19가 전 업종을 뒤엎은 지난해에도 1조3000억원에 육박하는 매출을 올렸다.

2016년 이후엔 매년 500억원 이상의 상각 전 영업이익(EBITDA)도 창출했다. 지난해엔 EBITDA 규모가 663억원까지 커졌다. 2023년까지 과천 신사옥을 설립하기 위해 약 500억원의 자금 소요가 예상되지만 자체적인 영업 현금 흐름으로 충분히 가능할 것이라는 평가가 많다. 지난해 말 기준으로 갖고 있는 현금성 자산도 661억원에 이른다. 유가증권시장 상장사여서 금융 시장 접근성도 좋다.

한국의 신용 평가사 중 한 곳인 나이스신용평가는 광동제약의 순차입금 의존도(별도 기준)가 15% 이하로 계속 유지되면 현재 A로 부여된 신용 등급을 상향 조정할 수 있다고 밝히고 있다. 이미 광동제약의 순차입금 의존도는 6% 수준 유지하고 있다. 신용도 개선 가능성이 충분하다는 의미다.

빈약한 제약 포트폴리오는 ‘아킬레스건’

겉으로만 보면 남부러울 게 없는 광동제약이지만 속을 들여다보면 상황은 달라진다. 광동제약의 매출은 음료·제약·기타 부문에서 나온다. 지난해 별도 기준으로 매출 비율을 보면 생수와 ‘비타500’, ‘옥수수수염차’ 등으로 구성된 음료가 59%, 쌍화탕·백신 등 제약이 37.9%, 나머지가 3.1%다.

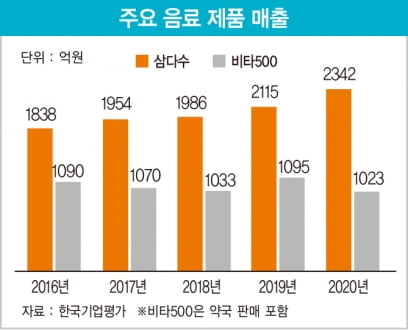

‘비타500’과 ‘옥수수수염차’ 등 음료 판매가 빠르게 늘고 2012년 ‘삼다수’ 위탁 판매를 시작하면서 음료 부문의 매출 비율이 계속 60% 안팎을 차지하고 있다. 2019년엔 음료 부문의 매출 비율이 60%를 웃돌기도 했다. 주요 제품별로 매출 비율을 봐도 ‘삼다수’가 30.6%, ‘비타500’이 11.2%, ‘옥수수수염차’가 5.8%, ‘우황청심원’이 6.2%, ‘헛개차’가 4.1% 등이다. 매출 비율 상위 제품 대부분이 음료 제품이다.

하지만 전문 의약품 부문의 경쟁력은 상대적으로 약하다. 제네릭(복제약) 위주의 제품 포트폴리오를 갖고 있는데 도입한 백신 제품을 빼면 연매출 100억원 이상의 대형 제품이 없다. 제약 부문에서 사업 안정성이 경쟁사에 비해 부족하다는 지적이 끊임없이 나오는 이유다.

2015년 백신사업부를 신설한 뒤 제약 부문의 매출 비율이 높아지고 있지만 음료 부문에는 아직 한참 뒤처진다. ‘우황청심원’, ‘쌍화탕’ 등 천연물을 기반으로 하는 제품들이 있지만 이 밖에 항암제 등의 매출 규모는 작다. 최한승 한국기업평가 수석연구원은 “자체 개발한 대형 전문 의약품이 없는데다 상위 제약사에 비해 연구·개발비 지출 비율도 낮아 사업 경쟁력이 낮다”고 말했다.

제약 시장의 성장 정체를 타개하기 위해 선택한 음료 사업이 광동제약의 제대로 된 캐시카우가 됐지만 역설적이게도 제약사로서의 정체성을 흔드는 족쇄가 된 셈이다. 엄연히 제약사인 광동제약이 음료 업체 이미지가 강한 이유도 이 때문이다.

매출 비율이 가장 높은 ‘삼다수’도 광동제약엔 고민거리다. 광동제약은 2012년 말부터 2017년까지 제주개발공사와 ‘삼다수’ 위탁 판매 계약을 했다. 4년 계약에 1년 연장이 가능한 구조다. 2017년 말 계약이 갱신돼 올해 말까지 ‘삼다수’를 판매할 수 있다. 광동제약은 비소매(업소용)를 제외한 소매 판매를 독점하고 있다.

‘삼다수’의 지난해 매출은 2342억원에 달한다. 광동제약의 매출 성장을 견인한 ‘공신’이기도 하다. 하지만 최근 한국의 생수 유통 시장이 빠르게 변하고 있다. 유통 채널이 다양화되고 유통 업체들은 자체 브랜드(PB) 생수를 내놓고 있다. 신규 경쟁사가 많아지고 있는데 정수기 보급이 확산되고 미네랄 음료 등 대체재도 증가하고 있다.

실제 ‘삼다수’의 시장점유율도 주춤해지는 모습이다. 신석호 나이스신용평가 선임연구원은 “올해 말 계약 만료를 앞두고 제주개발공사와 계약 기간 1년 연장 여부에 대한 협의를 진행하고 있다”며 “삼다수 위탁 판매 계약 연장 여부에 따라 실적 변동 가능성이 있다”고 말했다.

변화 시도에 베팅하는 기관투자가들

광동제약은 최근 ‘본업’인 제약 부문에 힘을 쏟고 있다. 코로나19에 따른 사회적 거리 두기의 영향으로 방문 선물용이나 숙취 해소 음료의 인기가 떨어지고 있는 영향도 있다. 음료 부문의 매출 비율이 높아지면서 낮아진 영업 수익성을 끌어올릴 필요까지 생겼다. 상대적으로 원가율이 높은 ‘삼다수’의 매출 비율이 높아지면서 한때 10%를 웃돌던 매출 대비 이자·세금 차감 전 이익(EBIT)은 지난해 5.9%로 거의 반 토막이 났다. 음료 시장의 경쟁 강도가 높아지면서 광고비 확대, 인건비 상승 등으로 영업 수익성 하락세가 이어지고 있다.

광동제약은 현재 비만 치료제 신약 개발과 여성 성욕 저하 장애 치료제 연구에 박차를 가하고 있다. 경쟁사에 비해 인색하다는 평가를 받는 연구·개발 투자도 늘릴 방침이다.

본업으로 회귀하려는 모습에 시장의 반응도 나쁘지 않다. 3년 만에 자본 시장에 복귀한 광동제약에 기관투자가들이 환대를 보낸 게 대표적이다. 광동제약은 올 4월 공모 회사채 시장에서 150억원을 조달하기 위해 기관투자가를 대상으로 수요 예측을 실시했다. 투자를 희망한 기관투자가들의 자금은 당초 예상한 금액의 7배에 육박하는 1040억원이었다. 광동제약은 결국 회사채 발행 규모를 220억원으로 늘렸다. 투자은행(IB) 관계자는 “실제 자체 개발한 전문 의약품 확대로 제약 부문에서의 시장 지위와 사업 경쟁력이 높아질지 여부에 시장 안팎의 관심이 쏠리고 있다”고 말했다.

김은정 한국경제 기자 kej@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지