이뮨메드·마켓컬리 등 스타트업 발굴 혜안...“벤처 생태계 사명감으로 선제투자 고도화”

- 대표가 되신 지 1년이 되어가고 계십니다. 그동안의 소회와 함께 회사 경영에 대한 철학을 듣고 싶습니다.

“벤처투자라고 하면 많은 사람들이 돈 되는 것에만 초점을 두는데, 저는 생각이 다릅니다. 우선 회사가 전문성 있는 분야가 있어야 하고, 그 회사 이름이 자연스럽게 떠올라지는 브랜드 빌드업이 되어야 한다고 봅니다. UTC 인베스트먼트는 세 가지에 초점을 두고 있습니다. 첫째는 바이오 헬스케어, 두 번째는 의식주에 관련한 라이프 비즈니스, 세 번째는 IT와 ICT영역(반도체 펀드 등)입니다. 이 세 부문에서의 깊이를 깊게 가져가고 집중적으로 해서 회사의 하우스 브랜드를 만들어가겠다고 다짐하고 있습니다. 이런 밸류 빌드업이 되지 않고는 생존하기 어렵겠다고 느껴요. 남들이 하는 것을 하더라도 그 안에서 자신만의 것, 나름의 엣지를 만들어야 한다고 생각합니다.”

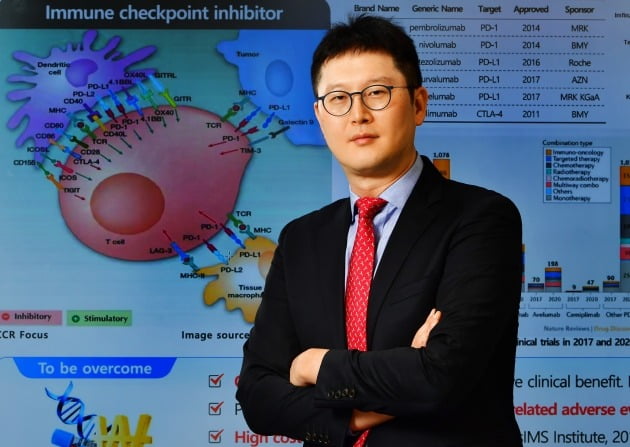

- 대표님께서 지금의 바이오 투자사로서의 정체성을 만드신 것으로 알고 있는데요.

“2017년도에 이뮨메드에 투자한 것을 시작으로 했죠. 바이러스 분야에서 한 번 시장이 혼란이 올 것 같다고 봤습니다. 스페인독감이나 사스, 메르스 등 바이러스가 오는 주기는 주기적이었거든요. 보통은 바이러스 저해제가 많은데, 이뮨메드의 치료제에는 직접 숙주세포를 케어하는 기능이 있어 주목했죠. 이뮨메드에 17년도에 30억, 19년도에 130억을 투자하고 올해 2번에 걸쳐 30억, 20억을 투자했습니다. 총 210억을 투자한 거죠. 작년 초 임상1상이 끝났는데, 국내 임상이 성공적으로 끝나 해외 4개국에서 임상을 진행하고 상장절차를 진행 중입니다. 내년까지 2년 동안에 투자하고 있는 바이오 회사들 중 10곳 정도가 상장할 것으로 봅니다.”

- 처음 바이오와 관련한 세팅을 하실 때 고생이 많으셨다고요.

“벤처투자에서 바이오 영역은 약대 출신만이 해온 일종의 카르텔이 형성돼 있어서, 이너서클에 들어가기 위해서 갖은 노력을 했었죠. 매번 바이오 심사역에게 귀동냥하는 것도 한계가 있어서, 제약바이오 분야의 박사급 인력들을 채용을 하면서 본격적으로 팀을 꾸렸습니다. 지금도 바이오 쪽은 직접 매니징하고 있습니다. 현재 바이오 쪽 전문인력을 갖추고 있고, 내후년에는 최소 두 명 이상을 더 뽑을 생각입니다.”

“1998년도에 대상이 삼승투자자문을 인수하고 증자하면서 VC 및 기업구조조정전문회사(CRC) 라이선스를 바탕으로 벤처투자사로 시작했습니다. 법정관리에 들어가 있거나 상태가 좋지 않은 회사들을 리뉴시키고 밸류업시키는 형태로 1998년도부터 본격 운용이 됐습니다. 처음에는 기술주에 투자하면서 자본을 쌓았고, 지적재산권(IP) 특허와 관련한 회사들을 다루기도 했죠. 2014년부터는 스타트업 투자에 더욱 초점을 두면서 2016년 초 마켓컬리, 제주맥주 등에 과감하게 투자했으며, 2016년부터 일련의 바이오 투자를 성공시키며 방향성을 정립해간 VC라고 볼 수 있을 것입니다. 최근 7년 정도의 시간 동안 운용하는 자금 규모가 200배 늘었죠.”

- 투자 성공 확률을 높이기 위한 대표님의 노하우가 있으십니까.

“투자라는 건 규모도 중요하지만 성공 확률을 올리는 것이 중요하다고 봅니다. 초기에 떡잎이 보이는 회사에 시딩을 합니다. 특정 분야가 있으면 한 회사가 아니라 여러 회사에 하죠. 가령 AI가 주목받는다고 하면, AI가 적용되는 신약이나 진단 분야 모두 서치를 하죠. 시딩 투자할 때의 첫 번째 투자는 투자가 아니라 검토의 시작이죠. 본인이 겪어 봐야 어떤 회사인지, 대표가 어떤 마인드를 갖고 있는지 알 수 있습니다. 수업료를 내고 경험하는 겁니다. 리딩 투자는 차후에 들어가는 거예요. 또 회사가 상장하는 것까지만 보는 게 아니라, 상장 이후 투자까지도 전략적으로 리딩하는 것이 중요합니다.”

- 투자에 있어 개별 종목이 더 중요합니까, 산업군이 더 중요합니까.

“산업의 특성을 보는 게 더 중요한 것 같습니다. 새로 오는 시장인지, 저무는 시장인지를 파악해야 하죠. 예를 들어 앞으로는 온라인 신선식품 리테일 시장이 주목받겠구나 하고 산업을 예측하는 것입니다. 시장 자체에 대한 인사이트를 기본으로 갖고 있어야 하죠. 그리고 그 안에서 찾는 것입니다. 말하자면, 정말 좋은 어장인지를 확인하고 나서 좋은 물고기들을 찾아보는 것이라 할 수 있죠. 회사들이 더 잘 밸류업할 수 있게 업태를 파악하는 게 중요합니다.”

- 투자하는 기업을 알아보는 가장 중요한 요소는 무엇입니까.

“회사 대표님들이 가장 중요하죠. 대표들의 방향성이 회사의 방향성이니까요. 저희가 투자한 기업들이 성공하면서 될성부른 나무가 스스로 찾아오는 경우도 있습니다. 좋은 투자자라고 시장에서 알려져 있으면 먼저 연락이 오게 되는 거죠. 개인적으로 투자를 할 때는 기준은 시장, 기술, 사람이라고 보는데, 전체가 10이라면 사람이 9고 시장과 기술은 각각 0.5라고 말합니다. 그 같은 철학을 유지하고 주입시키는 게 저의 역할이지 않을까 합니다. 제 경험을 얹은 부분을 회사에 녹여서 발전시키는 거죠. 궁극적으로는 투자한 회사들이 더 잘 되게 하는 것이 목표입니다.”

- 현재 운용하는 펀드는 어떠하고, 내년의 계획은 어떠십니까.

“중기부 산하 한국모태펀드(한국벤처투자) 자조합 중에서 바이오 분야에서는 가장 큰 펀드를 운용하고 있습니다. 미니멈 규모가 1250억인데, 멀티클로징을 통해 1400억 정도로 펀드가 최종 만들어질 것으로 봅니다. 그게 스마트대한민국UTC바이오헬스케어벤처투자조합이고요. 또 삼성증권과 함께한 144억 바이오 펀드가 있습니다. 또 SK와 카카오가 합작해서 만든 ESG펀드 운용액이 207.5억 규모이고, 연초에 블라인드 펀드로 해서 산은캐피탈에서 117.5억짜리 펀드가 있습니다. 마지막으로 마중물 팔로업 투자로 50억 조금 넘는 펀드가 있는데 세탁특공대와 같은 신생 리테일 스타트업들에 투자하고 있습니다. 내년에도 올해 하던 것의 연장선이라고 볼 수 있을 것입니다. 초기 시딩하고 올라오는 기업들에 대해 시행하는 선제적 투자를 더 고도화하는 게 큰 방향성이라고 볼 수 있습니다. ”

- 벤처투자사로서의 사명이 있다면요.

“벤처투자자에게는 미션이 있어야 한다고 생각을 합니다. 벤처 생태계에 대한 사명감이 있어야 하고 이 생태계를 만들어 가는 데 로열티를 가지고 있어야 한다는 것이죠. 생태계 조성을 위해 약간은 희생하기도 합니다. 돈만 보고 들어가면 모두가 압니다. 기업생태계, 회사, 주변인들을 생각하고 전체적인 동반 상승을 고려해야 하죠. 선한 목적을 가지고 투자에 임해야 롱 텀으로 봤을 때 저도 성공하고 생태계도 성공하는 길이 아닌가 합니다.”

© 매거진한경, 무단전재 및 재배포 금지