금리 상승기에도 성장주는 끄떡없다…배터리·바이오·인터넷·게임 업종 주목

[베스트 애널리스트 투자 전략]

신종 코로나바이러스 감염증(코로나19) 사태 이후 선진국과 신흥국의 주가는 동조화되는 모습을 보였지만 2021년 하반기부터 성과의 차별화가 나타나고 있다. 한국이나 중국 주식 투자자들은 상대적 박탈감이 클 수밖에 없다. 성과 차이의 근본적 이유는 기업 실적이다. 2021년 9월부터 현재까지 선진국 기업들의 12개월 선행 주당순이익(EPS)은 3.1% 상향 조정된 반면 신흥국 기업들은 0.6% 하향 조정됐다.

한국 증시 내에서도 업종과 종목 간 주가 차별화가 극심해질 수 있다. 주가 상승 여부는 밸류에이션 확장이 아닌 실적 개선 정도에 따라 달라질 것으로 보인다. 물가가 상승하고 유동성이 축소되는 국면에 증시의 밸류에이션 상승을 기대하기 어렵기 때문이다.

최근 금리 상승으로 성장주에 대한 우려가 높아졌다. 금리가 상승하면 밸류에이션이 비싼 성장주들의 가치 하락이 클 수밖에 없기 때문이다. 하지만 금리 상승에도 성장주에 유리한 환경이 지속될 수밖에 없는 이유는 기업 실적 증가율 둔화, 성장주들의 체질 변화, 테마형 상장지수펀드(ETF) 시장의 확대로 요약할 수 있다.

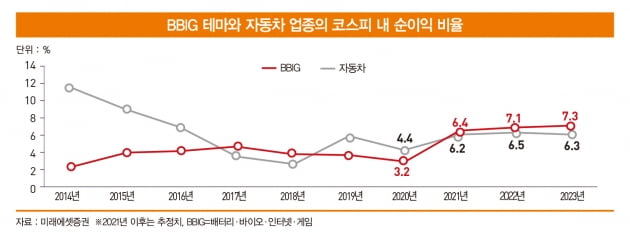

둘째, 돈을 버는 성장주들이 많아졌다. 미국 기업 중 테슬라가 좋은 사례다. 성장주의 실적 개선은 다른 기업들과 의미가 다르다. 성장주들은 밸류에이션이 상대적으로 비싸기 때문에 금리가 상승하면 가치 하락 폭이 클 수 있다. 하지만 성장주의 실적 개선은 금리 변화에 따른 주가와 밸류에이션 방어력이 높아진다는 의미로 해석할 수 있다. 코스피 내 BBIG(배터리·바이오·인터넷·게임) 테마에 속하는 기업들의 순이익 비율은 2021년 자동차 업종을 넘어섰고 그 비율이 점차 확대될 것으로 추정된다.

마지막은 테마형 ETF 시장 규모의 확대로 성장주의 유리한 수급 환경이 지속될 수 있다. 코로나19 사태 이후 글로벌 운용사들이 다양한 테마형 ETF를 출시하면서 투자자들의 선택지가 넓어졌다. 한국 테마형 ETF 시장은 2021년 초 1조5000억원 규모에서 2021년 말 9조6000억원 규모로 약 5.5배 성장했다. 2019년 말 주식형 ETF 대비 테마형 ETF 순자산 비율은 0.3%가 안 됐지만 2021년 말 약 16% 수준으로 상승했다.

디지털 전환이 가속화되고 사회의 구조적 변화에 따라 수혜가 기대되는 기업과 테마에 투자자들의 관심이 지속적으로 높아지고 있다. 구조적으로 성장하는 기업들은 경기 사이클에 대한 영향을 적게 받는다. 단기적 주가 움직임보다 장기적 성과에 집중할 필요가 있다. 2022년은 돈 버는 성장주의 시대다.

유명간 미래에셋증권 애널리스트

2021 하반기 계량 분석 부문 베스트 애널리스트

© 매거진한경, 무단전재 및 재배포 금지