실적 발표 직후 주가 20% 하락…스트리밍 시장 경쟁 뚫기 위한 신사업 모델 제시해야

[돈 되는 해외 주식]

넷플릭스의 지난해 4분기 신규 가입자 수는 전년 동기 대비 2.7% 감소한 828만 명으로 가이던스 850만 명을 밑돌았고 올해 1분기 신규 가입자 수 가이던스는 시장 예상인 312만 명보다 62만 명 적은 250만 명을 제시했다.

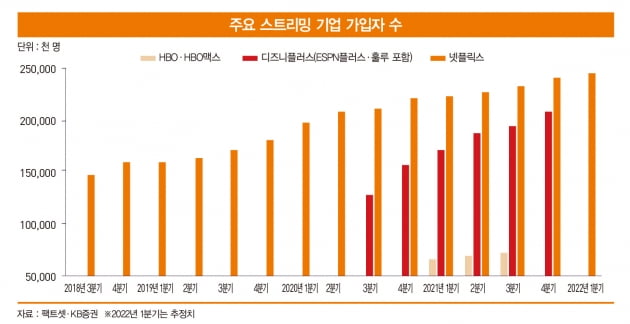

주목할 점은 넷플릭스 신규 구독자 수 성장이 감소하고 있는 반면 경쟁 기업들의 약진이 강하게 나타나고 있다는 것이다.

디즈니는 폭스를 품에 안고 플랫폼을 확장하고 있고 AT&T도 워너미디어를 인수해 HBO맥스로 시장 다지기에 나섰다.

금융 정보 업체 팩트셋에 따르면 지난해 3분기 기준 넷플릭스의 구독자 수는 2억1400만 명(4분기 2억2000만 명), 디즈니플러스는 1억1800만 명, HBO맥스는 7400만 명으로 집계됐다.

넷플릭스가 최근 구독료를 인상한 점도 가격 경쟁력을 낮추는 요인으로 꼽힌다. 넷플릭스는 지난 1월 14일 미국과 캐나다의 구독료를 10% 인상했다. 제품 가격 인상은 기존 고객이 유지된다는 가정하에 매출 마진을 높일 수 있지만 신규 고객에게는 다소 부담이 될 수 있다.

넷플릭스의 구독료는 15.49달러(현재 스탠더드 기준)로 디즈니플러스 7.99달러, HBO맥스 14.99달러, 훌루 12.99달러, 아마존프라임 8.99달러(넷플릭스 외 2021년 3분기 기준) 대비 높은 수준이다.

디즈니가 올해 콘텐츠 비용 예산을 330억 달러로 제시한 반면 넷플릭스는 170억 달러로 절반 수준에 그친 점도 넷플릭스의 신규 고객 확보 경쟁력을 낮추는 요소가 되고 있다.

최근 주가 하락을 반영한 넷플릭스의 밸류에이션 멀티플도 높은 편이다. 넷플릭스의 12개월 선행 주가수익률(PER)은 36.0배로 디즈니 30.9배, 스탠더드앤드푸어스(S&P)500 기업의 평균 20.2배를 웃돌고 있다.

반면 넷플릭스의 컨센서스(증권사 추정치 평균) 기준 향후 3년 주당순이익 연평균 성장률(CAGR)은 17.7%로 디즈니의 42.3%를 밑돈다. 이는 넷플릭스의 주가가 높은 반면 이익 성장성이 낮게 나타날 수 있다는 것을 의미한다.

다만 긍정적 요인은 여전히 남아 있다. 넷플릭스의 매출과 이익은 꾸준히 증가하고 있다. 지난해부터 자사주 매입을 재개한 점도 자기자본이익률(ROE) 상승에 유리하게 작용할 것으로 보인다. 제품 가격 인상을 통한 이익 증가 효과와 올해 잉여 현금 흐름 상승 전환이 예상되는 부분도 긍정적이다. 가장 중요한 성장을 지지할 수 있는 오리지널 콘텐츠 출시와 게임 등 새로운 사업 모델에 대한 구체적 청사진이 필요한 시점이다.

김세환 KB증권 애널리스트

© 매거진한경, 무단전재 및 재배포 금지