6월 코넥스에서 코스닥으로 이전 상장 추진…예상 기업 가치 1000억원

[마켓 인사이트]

비플라이소프트는 사업 초기 공공 기관의 의뢰를 받아 다양한 관리 프로그램을 개발하는 업무를 맡았다. 토목 건설 관리 솔루션과 지방세 체납 관리, 주정차 위반 단속 솔루션 등이 대표적이다.

하지만 인터넷 시대가 열리면서 데이터를 수집하고 가공·검색·처리하는 업무에 초점을 맞췄다. 정보 수집 프로그램과 대용량 검색 엔진 개발에 집중했다. 이를 통해 1999년 입찰 정보 서비스 비드큐를 출시해 시장점유율 1위를 차지했다.

아이서퍼를 출시하며 사업 전환점이 찾아왔다. 과거에는 종이 신문을 손으로 잘라 스크랩해야만 했다. 온라인으로 뉴스를 소비하는 이들이 많아지며 종이 신문 구독자가 점차 줄기 시작했지만 짜여진 판형의 신문을 스크랩하려는 수요는 여전했다.

공공 기관이나 기업 홍보 부서는 여전히 언론 모니터링에 신문 스크랩을 활용했다. 온라인에서 지면을 그대로 스크랩하고 편집할 수 있는 프로그램인 아이서퍼는 당시로서는 획기적인 프로그램이었다.

신문 지면 레이아웃을 자동으로 인식하고 기사의 문단과 라인, 문자 단위를 분해해 재구조화하는 기능을 갖췄다. 비플라이소프트는 아이서퍼를 기반으로 기사를 자동 편집하고 종이 신문과 같은 아날로그 문서를 효율적으로 디지털화하는 기술 개발에 주력했다. 이를 통해 디지털 아카이브 역량을 확보했다.

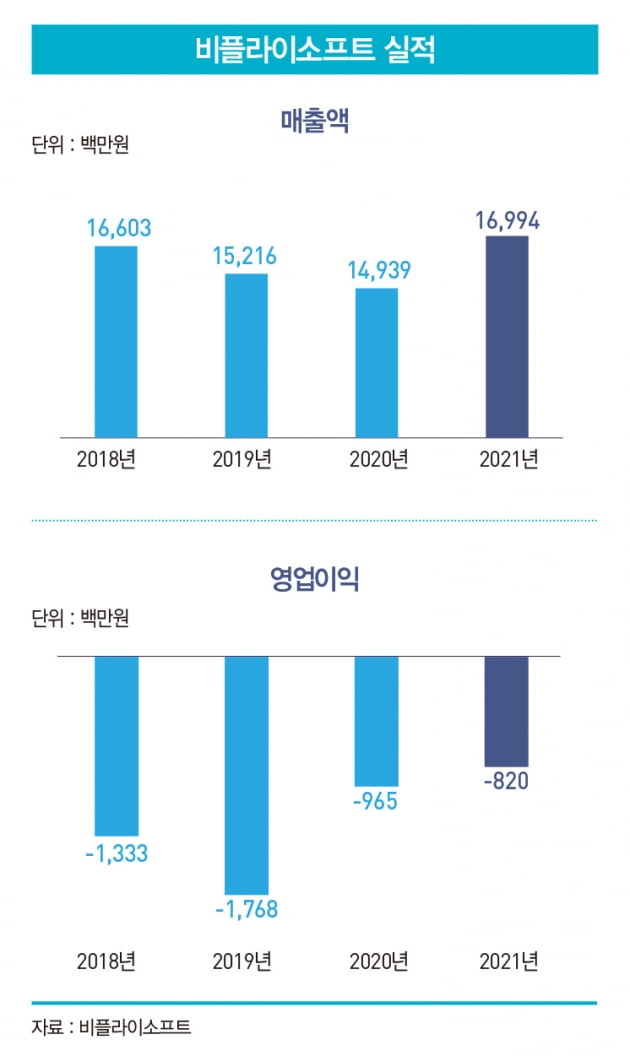

아이서퍼는 비플라이소프트의 대표 캐시카우다. 이 프로그램으로만 연간 130억원의 매출이 발생한다. 전체 매출에서 아이서퍼가 차지하는 비율은 76%에 달한다. 아이서퍼 외에 인공지능(AI) 기술을 적용한 뉴스 분석 서비스인 ‘위고몬’, 디지털 라이징 도구 ‘아이루트’, 지면 자료를 디지털화하는 ‘디지타이징’ 서비스도 제공하고 있다. 주요 고객사는 기업·정부 기관·관공서 등이다.

최근에는 B2C(기업·소비자 간 거래) 분야로 사업을 확장 중이다. 신규 서비스인 ‘로제우스’를 통해서다. 3년간의 개발 과정을 거쳐 지난해 9월 출시한 로제우스는 일반인을 대상으로 언론사의 뉴스를 유통하는 온라인 플랫폼이다.

한국의 포털 사이트는 30~40여 개 언론사의 저작권만 가지고 있다. 반면 로제우스는 3000여 개 언론사의 저작권을 보유 중이다. 매일 쏟아지는 수십만 건의 뉴스에 AI와 빅데이터 기술을 적용해 개인이 원하는 뉴스 서비스를 선별해 제공한다. 네이버를 비롯해 국내 뉴스의 유통권을 장악한 대형 포털 사이트가 경쟁 상대다.

로제우스는 개방형 오픈 플랫폼으로 설계돼 별도 애플리케이션을 다운로드 받지 않더라도 PC나 모바일 등 기기에 관계없이 언제 어디서나 이용할 수 있다. 사용자가 다양한 방법으로 콘텐츠를 재생산할 수 있도록 하는 ‘뉴스룸’은 현재까지 약 400만 건의 콘텐츠가 생산됐다.

비플라이소프트는 이번 상장에서 총 100만 주를 공모한다. 희망 공모 가격은 1만6500~1만9000원, 시가 총액은 1055억~1215억원이다. 공모 규모는 165억~190억원이다. 대표 주간사 회사는 IBK투자증권이 맡았다.

전체 공모 물량의 10%가 구주 매출이다. 창업자인 임경환 대표가 10만 주를 구주 매출로 내놓아 최대 19억원을 확보한다. 임 대표는 회사 지분 38.3%를 보유한 최대 주주다. 상장 후 임 대표의 지분율은 31%대로 낮아진다.

공모 자금 중 32억원은 시설 투자에 사용할 방침이다. B2C 서비스를 위한 서버 확충에 투자한다. 그중 70억원은 문서 레이아웃 자동 인식 기술 등 AI 연구·개발(R&D)에 투자할 계획이다. 로제우스 플랫폼의 안착을 위한 마케팅에도 약 45억원을 사용할 예정이다.

다만 상장 직후 유통 가능 물량이 60%에 육박한다는 점은 부담이다. 오버행(잠재적 매도 물량)이 쏟아지면 주가가 하락할 가능성이 높다.

주가 변동성 확대를 우려하는 투자자는 위축될 수 있다. 올해 상장한 기업 중 유통 가능 물량이 50%를 넘긴 애드바이오텍과 나래나노텍 등은 공모 단계에서 흥행에 실패했다. 상장 후 주가 역시 부진하다.

비플라이소프트는 상장 예정 주식 수 639만5145주 중 62%가 상장 직후 유통 가능 물량이다. 일반적으로 공모 단계에서 기업공개(IPO) 기업의 상장 후 유통 가능 물량이 30% 내외라는 점을 감안하면 눈에 띄게 높은 수준이다.

주요 주주들은 유통 물량이 과도하다는 점을 의식해 보유 주식 일부에 대해 일정 기간 팔지 않기로 했다.

비플라이소프트의 2대 주주인 개인 주주 한세희 씨는 보유 주식 약 46만 주 중 26만 주에 대해 1년간 보호 예수를 설정했다. 슈퍼 개미인 한 씨는 한상진 서울대 명예교수의 아들로, 수백억원대 자산가로 알려져 있다. 그는 2018년 비플라이소프트에 38억원을 투자해 지분 16%를 확보하면서 2대 주주에 이름을 올렸다. 이후 지난해 말과 올해 초에 걸쳐 지분 일부를 주당 1만3000원에 장외 매도하면서 차익을 실현했다. 현재 8.42%의 지분을 보유하고 있다. 상장 후 지분율은 7%대가 된다.

3대 주주인 휴온스글로벌도 24만 주 중 10만 주에 대해 1년간 인출 제한을 걸었다. 휴온스글로벌은 2016년 주당 4167원에 10억원을 투자했다. 지분율은 4.39%다. 비플라이소프트가 희망 공모가로 상장하게 되면 약 4배의 투자 수익을 올릴 것으로 예상된다.

코넥스 시장에서 비플라이소프트의 주가는 1만2000원대에 형성돼 있다. 희망 공모 가격을 밑돈다. 상장 직후 주가가 코넥스 시장에서의 주가 이상으로 올라가면 차익 실현을 노리는 소액 주주도 다수 존재할 가능성이 높다.

전예진 한국경제 기자 ace@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지