이슈 브리핑…얼어붙은 금융 시장 분위기에도 투자 열기 뜨거운 기후 기술 스타트업

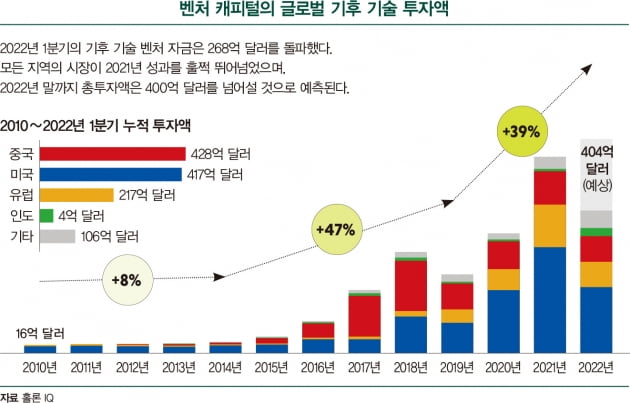

[ESG 리뷰]러시아·우크라이나 전쟁, 인플레이션 등으로 얼어붙은 투자 시장에서도 움직임이 활발한 곳이 있다. 기후 위기 완화와 적응을 위한 기술, 즉 기후 기술(climate tech) 분야다. 기후 기술은 식품·모빌리티·농업·소비재 등 전 산업을 아우르는 새로운 시장이다. 눈에 띄는 점은 이 분야 기술 기반 스타트업의 대규모 성장이다. 스타트업들은 넷 제로, 클린 테크, 웨이스트 테크 등 다양한 분야에 진출하며 기후 기술 시장을 이끌고 있다.

금융 시장이 위축되면 가장 먼저 타격을 받는 곳은 스타트업 투자 시장이다. 스타트업은 일반 기업보다 투자 리스크가 크다. 초기 안정성이 다소 떨어지고 투자 성과를 내기까지 소요되는 시간이 길기 때문이다. 스타트업 얼라이언스가 조사한 자료에 따르면 지난 9월 한국의 스타트업 투자액은 3816억원으로 전년 동월 대비 39.2% 감소했다. 올해 처음 월간 투자액이 5000억원 이하로 떨어진 것이다.

스타트업 정보 사이트인 크런치베이스에 따르면 지난 7월 기준으로 미국에서 3주 연속 가장 큰 투자를 유치한 스타트업은 모두 기후 기술 기업이었다. 빌 게이츠 마이크로소프트 창업자가 2015년 설립한 ‘브레이크스루 에너지(Breakthrough Energy)’ 펀드를 시작으로 미국 캘리포니아 중심의 투자 시장이 형성되고 있다.

라이프사이클 투자자 필요

초기 투자금과 안정적 자본 확보가 필수인 기후 기술 스타트업을 위해 펀드의 만기 기한이 없는 ‘에버그린(Evergreen) 펀드’도 등장했다. 런던의 투자사 키코벤처스는 지난 7월 기후 기술 비즈니스 지원을 위해 4억5000만 달러 규모의 펀드를 조성했다. 키코벤처스는 “기업의 라이프사이클 투자자로서 비즈니스 모델이 확정되기 전인 연구 단계부터 협력해 시장 진출까지 지원할 수 있다”고 밝혔다.

한국에서도 기후 기술 스타트업에 투자하는 펀드가 잇따라 등장하고 있다. 지난 9월 한국사회투자와 BNZ파트너스는 100억원 규모의 넷 제로 스타트업 투자 펀드를 조성한다고 발표했다. 인비저닝파트너스는 지난해 9월 667억원 규모의 기후 기술 특화 펀드인 ‘클라이밋 솔루션 펀드’를 결성했다. 소풍벤처스 역시 지난 4월 68억원 규모의 100% 민간 출자 기후 펀드를 조성하고 100억원대로 규모를 키우고 있다.

인비저닝파트너스는 △망고 머티리얼(메탄가스를 원료로 생분해성 플라스틱 생산) △리코(디지털 기반 폐자원 순환 서비스) △에이치투(바나듐레독스 흐름전지) △언리미트(대체육) 등의 스타트업을 발굴해 냈다. 소풍벤처스는 △오늘의 분리수거(스마트 IoT 분리 배출 시스템) △리하베스트(푸드 업사이클링) △반달소프트(IoT 곤충 스마트 팜 솔루션) △오그르닷(윤리적 패션) 등을 발굴해 투자하고 있다.

최근 기후 기술 스타트업 투자 시장의 핫 이슈는 그린 택소노미(green taxonomy)와 공급망 실사다. 택소노미는 지속 가능한 투자를 위해 지속 가능한 경제 활동을 분류해 놓은 것이다. 수없이 쏟아지는 녹색 산업 중 어떤 것이 ‘진짜’ 녹색인지 가려내 투자자를 돕는 것이 목적이다.

2023년 1월 유럽연합(EU)의 택소노미 시행을 앞두고 한국에서도 한국형 택소노미인 ‘K-택소노미’ 논의가 한창이다. K-택소노미는 EU 택소노미를 근간으로 6대 환경 목표인 ‘탄소 중립, 기후 적응, 물, 사전 오염 예방, 순환 경제, 생물 다양성’ 중 한 개 이상에 기여하며 나머지 환경 목표에 심각한 피해를 주지 않는 활동을 의미한다. 이어 아동 노동, 강제 노동 등의 문제도 일으키지 않아야 한다는 점을 명시하고 있다.

택소노미에 따라 녹색 산업으로 분류된 기후 기술 스타트업은 새로운 성장 기회를 맞을 수 있다. 일반 기업과 금융회사는 택소노미에 따른 녹색 매출과 녹색 투자 비율을 높여야 한다. 글로벌 투자자들은 이미 녹색 매출에 따른 기업의 성장 가능성을 예상하고 있다. 스타트업 역시 경쟁력을 높이기 위해서는 녹샌 산업에 포함된 매출을 내는 것이 중요하다.

스타트업이 당장 마주한 문제는 아니지만 공급망 실사 역시 선제적 대응이 중요하다. 대기업은 스타트업에 협력사로서 탄소 배출량, 인권 경영, 생산 이력 등의 공시를 요구할 수 있고 미리 관련 프로세스를 구축해 두는 것은 차별점이 될 수 있다.

기후 기술 스타트업 투자 시장이 급성장하고 있지만 아직은 가야 할 길이 멀다. 투자자가 납득할 수 있는 기준의 녹색 매출을 달성하고 기업이 성장하는 것은 스타트업 혼자서는 힘겨운 일이다. 임대웅 BNZ파트너스 대표는 “스타트업에 가장 도움이 되는 것은 투자와 함께 조언을 제공하는 것이다. 넷 제로에 특화된 액셀러레이터와 투자자들이 많아져야 한다”고 말했다.

[인터뷰] 임대웅 BNZ파트너스 대표

“한국 넷 제로 스타트업 발굴…택소노미 기준 125곳 달해”

“기업으로선 넷 제로를 달성하기 위한 다리가 택소노미가 될 것이다. 많은 기업이 넷 제로 전략을 내놓고 있지만 진정한 넷 제로를 이루기 위해서는 ‘비즈니스 전환’이 기반이 돼야 한다. 온실가스를 줄이기 위해서는 기존 화석 연료 산업을 매각하거나 친환경 기반 산업을 인수하거나 산업 자체를 친환경적으로 전환해야 한다. 이러한 비즈니스 전환을 위해 필요한 것은 무엇일까. 자금이다. 금융회사에는 금융 배출량(투자·대출 기업의 배출량 포함) 관리가 관건이다. 그린 비즈니스에 대한 투자 비율이 높을수록 위험 노출(exposure)을 큰 비율로 줄일 수 있다. 이미 다보스 포럼에서는 넷 제로 파이낸싱 갭(net zero financing gap)도 언급됐다. 전 세계적으로 넷 제로를 달성하기 위해서는 매년 5000조~6000조원의 자원이 더 필요하다는 주장이다. 금융과 기술의 녹색 여부를 판단할 수 있고 그들을 만나게 할 수 있는 연결고리가 택소노미다.”

- 넷 제로를 위한 기후 기술 스타트업 펀드를 만들었다.

“넷 제로 전략을 달성하려면 기술이 있어야 한다. 놀랍게도 기후 위기를 늦출 수 있는 기술을 한국의 스타트업이 많이 개발하고 있다. 기술 수준도 상당히 높고 한국뿐만 아니라 글로벌 시장에서도 성장할 수 있는 곳이 상당수다. 택소노미 도입 이후 금융회사의 의무 공시가 시작되면 금융회사는 녹색 투자 비율을 의무적으로 공시해야 한다. 다보스 포럼에서도 녹색 매출을 중요한 평가 요인으로 보고 있다. 다보스 포럼은 매년 100대 지속 가능 기업 순위를 발표하는데 올해 A등급 이상을 받은 회사들은 택소노미 분류상 녹색 매출이 85% 정도 차지한다. 이들의 택소노미 기준 녹색 투자 비율도 72%에 달한다. 스타트업은 택소노미 기준을 모두 숙지하고 자신들의 비즈니스가 택소노미를 충족하는지 파악하기 어렵다. 이 때문에 BNZ파트너스 같은 넷 제로 전문 투자사가 나서 가이드라인을 제시하고 투자와 조언을 하고 있다.”

- 기후 기술은 범위가 넓은데 어떤 기준으로 투자 대상을 선별하나.

“택소노미가 그 기준이 된다. 어떻게 해야 지속 가능하고 넷 제로에 실질적으로 기여할 수 있는 기술 기업에 안정적으로 투자할지 택소노미가 걸러낼 수 있다.”

- 택소노미 기준이 상당히 엄격한데 충족하는 스타트업이 얼마나 되나.

“택소노미 기준을 만족하는 것은 대기업에도 큰 과제다. 실제로 BNZ파트너스에서 액셀러레이터와 대학기술지주회사, 대기업에서 환경·사회·지배구조(ESG) 및 환경 기술 분야의 스타트업 명단을 받아 택소노미 기준에 맞춰 스크리닝을 해봤다. 현재까지는 약 125개의 기업이 발굴됐다. 기후 변화 문제를 해결하기 위해 새롭게 창업하는 스타트업도 기하급수적으로 늘고 있다. 대부분 기술을 기반으로 대기업 못지않게 탄탄하게 성장하고 있다.”

(*본 기사는 ‘한경비즈니스’ 제1408호와 국내 유일 ESG 전문 매거진 ‘한경ESG’ 10월호에 게재된 기사입니다. 더 많은 ESG 정보는 ‘한경ESG’를 참고하세요.)

조수빈 기자 subinn@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지