매출 80% 차지하는 광학 솔루션사업부 선전으로 호실적… XR 기기에서 미래 먹거리 찾아

[비즈니스 포커스]

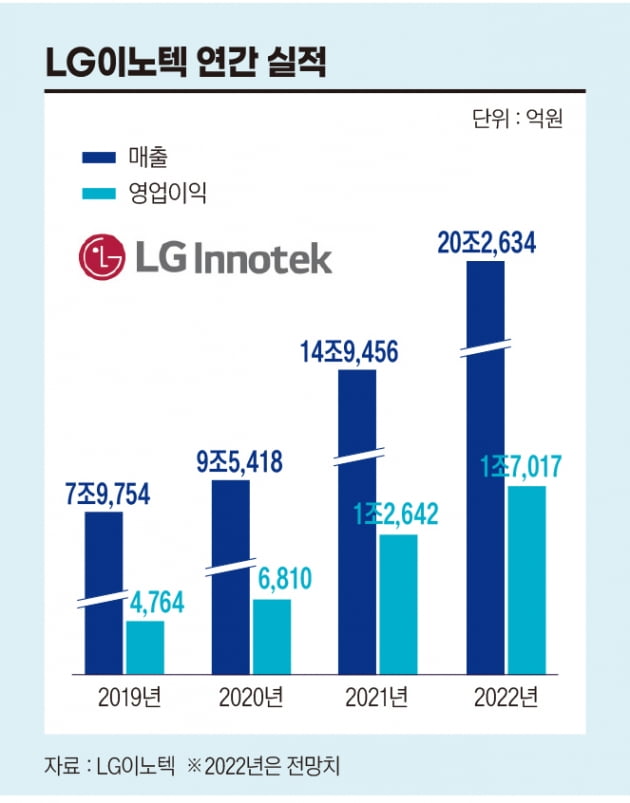

이처럼 전반적인 경기가 부진한 상황이지만 LG이노텍은 지난 3분기 기준 역대 최대 실적을 거두는 성과를 올렸다. 이미 LG그룹의 핵심 계열사로 자리 잡았다는 평가가 나온 지 오래다.

올해 3분기 LG이노텍의 매출은 5조3874억원으로 전년 동기 대비 41.9% 증가했다. 영업이익은 4448억원으로 전년 동기 대비 32.5% 증가했다. LG이노텍은 “스마트폰 카메라 모듈을 비롯해 5세대 이동통신(5G) 통신용 반도체 기판, 전장 부품 등 전 제품군에서 매출이 늘었다”고 설명했다.

특히 스마트폰 카메라 모듈을 담당하는 광학솔루션사업부의 선전이 두드러졌다. 광학솔루션사업부의 매출은 4조4395억원으로 전년 동기 대비 48% 증가했다. 고객사의 신제품 출시가 본격화되면서 카메라 모듈, 3D 센싱 모듈 등 고부가 가치 제품 중심으로 공급이 늘었기 때문이다.

‘카툭튀’ 없앨 폴디드 줌에 거는 기대

지금의 LG이노텍에 ‘믿을맨’은 카메라 모듈을 담당하는 광학솔루션사업부다. 광학술루션사업부는 LG이노텍 지난 3분기 기준으로 전체 매출액의 79%를 차지한다.

광학솔루션사업부의 매출은 2019년 5조4300억원에서 2022년 전망치 16조6500억원으로 매년 큰 성장을 이뤄 왔다. 하나증권은 2023년 광학솔루션사업부의 매출액을 18조5000억원으로 예상하면서 성장세를 이어 갈 것이라고 예측했다.

광학솔루션사업부가 선전하는 원인은 무엇일까. 증권가에서는 스마트폰 제조사들의 ‘스펙 경쟁’을 우선으로 꼽는다. 포화 상태에 이른 글로벌 스마트폰 시장은 상향 평준화된 기능들 속에서 카메라의 스펙을 올리는 데 치중했다. 이에 따라 카메라의 기능은 계속해 발전했고 부품의 판가도 올랐다. 물량이 많지 않아도 부품 가격 자체가 고가로 형성되면서 부품 납부사들의 성장에 기폭제가 됐다.

경기가 침체됐다지만 이러한 판매 구조를 구축한 것은 LG이노텍엔 유리할 수밖에 없다. 증권가는 만약 스마트폰 제조사들의 완제품 판매량이 전작보다 적더라도 판가 인상에 따른 외형 성장이 가능할 것으로 보고 있다.

2023년도의 전망이 밝은 것은 앞으로도 이어질 ‘고스펙 카메라’ 경쟁 때문이다. 내년 하반기 출시될 아이폰15 시리즈에는 처음으로 폴디드 줌이 탑재될 가능성이 높다. 폴디드 줌은 잠망경 형태의 망원 카메라 모듈이다. 최근 카메라 성능이 향상되면서 스마트폰 후면 카메라가 툭 튀어나오는 이른바 ‘카툭튀’에 대한 소비자들의 불만이 컸는데 폴디드 줌은 이러한 카툭튀를 최소화할 수 있다. 프리즘으로 빛을 꺾어 이미지 센서에 전달하기 때문이다. 또 폴디드 줌은 망원 카메라로서의 기능을 최대화할 수 있다.

폴디드 줌 카메라는 구조의 특성상 기존 카메라들과 비교할 때 부품 구성이 증가한다. 이 때문에 원가 상승은 물론 카메라 모듈 가격 인상도 동반될 것으로 보인다. 여러모로 LG이노텍엔 긍정적인 신호인 셈이다.

‘흑자 전환’ 속도 높이는 전장사업부

다만 전반적인 IT 경기의 부진은 LG이노텍에도 부정적 영향을 미칠 가능성이 높다. LG이노텍은 2019년부터 꾸준한 성장을 지속해 왔는데 이러한 성장 가도가 내년에는 다소 정체될 것이란 예측이 벌써부터 나오고 있다.

이는 LG이노텍의 최대 고객사에서 기인한 것이다. 삼성증권은 내년도 LG이노텍의 미주 고객사의 성장이 다소 부진할 것이라고 예상했다. 2022년 2억3100만 대였던 미주 고객사의 스마트폰 출하량이 내년에는 2억2100만 대로 4.3% 감소한다는 것이다. 이종욱 삼성증권 애널리스트는 “고객사의 역성장에 따라 투자자들은 LG이노텍의 높은 멀티플을 적용하기 힘든 상황”이라고 지적했다.

앞서 언급한 폴디드 줌 카메라도 리스크를 갖고 있다. 고객사의 재료비 내 카메라의 비율이 확대되면서 추가적인 판가 인상 여력이 줄어든다는 것이다. 폴디드 줌은 원가율이 높고 제조 난이도도 높아 리스크에 더 크게 노출될 가능성이 있다. 이 애널리스트는 “폴디드 줌은 트리플 카메라, 센서시프트 등 기존 신제품들의 초기 단계에 비해 낮은 수익성을 기록할 것으로 추정된다”고 말했다.

이러한 경기 부진에 대응하려면 광학솔루션 외 다른 사업부의 선전이 필요하다. 그간 적자를 지속해 왔던 전장사업부의 매출이 늘고 있다는 점은 긍정적이다. 전방 산업의 수요가 살아나고 전기차와 자율 주행차 수요가 확대되면서 차량용 통신 모듈, 전기차용 파워 등 전 제품군에서 매출이 증가했다. 그간 LG이노텍은 제품과 고객 구조의 정예화, 글로벌 공급망 관리(SCM) 역량 강화, 범용성 중심의 플랫폼 모델 개발을 통해 수익성을 개선해 왔다. 이에 따라 LG이노텍의 전장사업부는 5분기 연속 매출 성장세를 이어 가고 있다.

다가올 2023년, IT업계의 판도를 뒤집어 놓을 것으로 기대되는 것은 혼합현실(XR) 기기다. 내년 애플을 시작으로 XR 기기가 연달아 출시되면서 디스플레이와 부품 수요 역시 크게 증가할 것으로 보인다.

특히 ‘스마트폰 이후’를 대비해야 하는 LG이노텍으로서는 XR 기기 시장은 꼭 선점해야 하는 분야이기도 하다. 하이투자증권은 내년 1분기 공개될 애플의 XR 기기 출하량이 100만 대 내외, 세트당 40달러 내외의 매출을 추정했다. 새롭게 선보이는 기기가 얼마만큼의 잠재력을 가졌는지는 알 수 없지만 이 제품은 일반 소비자들보다는 기업, 즉 B2B를 공략하거나 개발자층을 겨냥해 고가에 출시될 것으로 예상된다.

IT 기기의 사이클을 고려할 때 XR 기기가 LG이노텍과 같은 부품사 실적에 본격적으로 영향을 주는 시기는 2024년 이후가 될 것으로 보인다. 미래에셋증권은 “LG이노텍은 VR 기기발 글로벌 주요 고객사를 모두 보유하고 있고 대당 카메라와 센서 탑재량 증가에 따른 사업부 실적 성장 추이는 지속될 것으로 기대된다”고 밝혔다.

이명지 기자 mjlee@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지