포스코홀딩스의 철강부문 자회사 포스코는 2분기 영업이익이 4180억원으로 전년 동기 대비 50.3% 감소했다. 현대제철의 영업이익은 980억원으로 전년 동기 대비 78.9% 감소했다.

미국, 유럽연합(EU) 등이 자국 산업 보호를 위해 최근 중국산 철강재에 대한 관세 장벽을 높인데 이어 멕시코, 브라질 등 세계 각국이 중국산에 무역장벽을 세우고 있다.

한때 중국은 전 세계 철강 수요의 절반을 넘게 차지했지만 부동산 경기침체 여파로 수요가 크게 위축됐다. 수십 년에 걸친 인프라 건설과 부동산 건설 붐이 끝나면서 중국 철강 경기도 구조적 정점에 도달했다는 분석이 나온다.

2위는 1억4020만 톤을 생산한 인도다. 인도의 조강생산량은 전년 대비 11.8% 증가해 세계 10대 철강생산국 중 가장 큰 증가세를 기록했다.

인도는 정부 주도의 인프라 구축과 나렌드라 모디 총리의 메이크 인 인디아, 아트마니르바르 바라트(자립 인도) 등의 제조업 육성 정책을 추진 중인 만큼 중국을 대체하는 시장으로 주목받고 있다.

지난해 한국의 대인도 5대 수출 품목(철강판, 반도체, 합성수지, 자동차부품, 석유제품) 중 반도체 다음으로 많이 수출한 품목은 철강판이다. 지난해 22억7454만 달러를 수출했다.

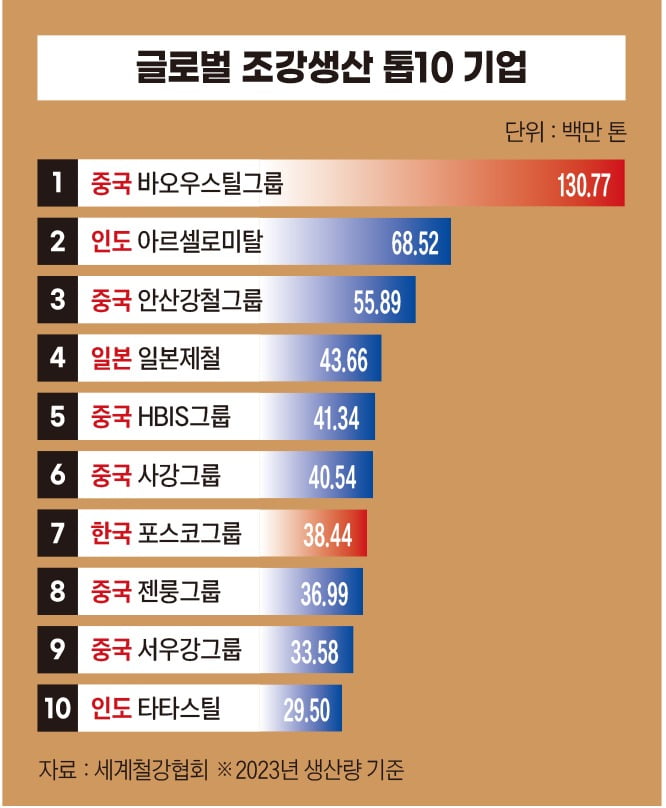

지난해 글로벌 톱10 철강사 가운데 6개가 중국 업체였다. 인도는 아르셀로미탈과 타타스틸 2곳, 한국은 포스코그룹, 일본은 일본제철이 10위권에 포함됐다. 바오우그룹이 1억3077만 톤을 생산하며 1위를 기록했다. 포스코는 3844만 톤으로 7위다. 올해 중국의 철강 수출량은 1억 톤을 넘어서며 2016년 이후 최대치를 기록할 전망이다.

최대 철강 소비국인 중국의 내수부진과 아세안, 인도 내 설비용량 확대로 인한 공급과잉으로 경쟁이 더욱 심화될 것으로 예상된다. 여기에 기후변화 대응과 각국의 보호무역주의 정책 강화로 친환경 제품생산 구조로의 전환이 더욱 가속화하는 추세다.

글로벌 기조에 발맞춰 국내 철강업체들은 탄소경쟁력 확보에 나섰다. 포스코는 수소 100%로만 철강을 만드는 수소환원제철 기술 ‘하이렉스(HyREX)’ 시험설비 출선(철강 쇳물을 뽑아내는 일)에 성공했다. 2030년까지 하이렉스 상용화를 통해 2050 탄소중립을 달성한다는 목표다.

현대제철은 2030년까지 ‘전기로-고로 복합 프로세스’ 생산체제 전환을 추진하고 연간 500만 톤의 저탄소 제품을 공급할 계획이다.

시장 수요가 크게 위축된 상황에서 산유국인 중동 기업들이 석유화학 투자를 늘리면서 새로운 경쟁자로 부상했다. 중국에 이어 중동 악재까지 겹치며 석유화학업계는 범용제품에서 고부가·친환경제품군 중심으로 사업구조 전환에 속도를 높이고 있다.

LG화학은 전지소재·친환경 소재·글로벌 신약 등 3대 신사업에 2025년까지 10조원을 투자해 3대 신사업 매출 비중을 2030년 57%까지 늘린다는 계획이다. 롯데케미칼은 매출 비중이 컸던 기초화학 부문에서 ‘애셋라이트(자산경량화)’를 추진하고 배터리 소재를 중심으로 한 첨단소재와 정밀화학, 수소에너지, 기초화학 등으로 사업구조를 재편하고 있다.

안옥희 기자 ahnoh05@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지