특히 부양가족이 있는 가장은 본인의 예상치 못한 부재를 대비하기 위해 사망을 지급 요건으로 하는 종신보험, 정기보험 등 보장성 보험 가입을 고민하게 된다. 또 불확실한 미래를 대비해 연금보험, 저축보험 등 저축성 보험 가입을 고려하기도 한다. 하지만 보험금을 지급받을 때 발생하는 세 부담에 대해서 확실히 알고 있는 경우는 드문 것이 현실이다.

보험과 상속세 및 증여세와의 관계

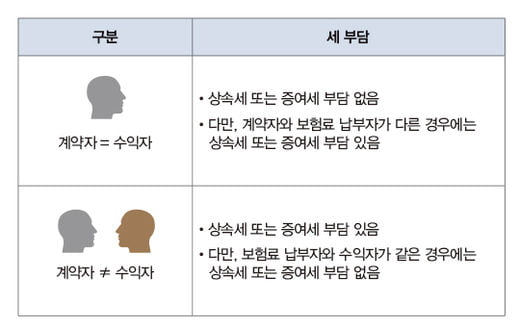

일반적으로 보험 계약은 보험사와 하는데 보험료를 납입할 의무를 가진 ‘계약자’, 보험 계약 시 사망, 질병, 사고 등에 관한 보험의 대상이 되는 보험의 당사자인 ‘피보험자’, 보험 계약에 정해진 요건을 충족할 경우 보험금을 받는 ‘수익자’로 구성된다. 계약자, 피보험자, 수익자는 같은 사람일 수도 있고, 각각 다른 사람일 수도 있으며, 이에 따라 보험금 수령 시 상속세 및 증여세 과세 여부가 달라진다.

종신(정기)보험과 상속세 및 증여세

피보험자의 사망으로 인해 보험금을 수령하게 되는 경우에 있어서 피보험자를 피상속인(父)으로 지정할 경우 보험 계약자, 보험료 납부자, 수익자가 누구냐에 따라서 아래 표와 같은 상황이 발생할 수 있다.

[CASE 4~5]는 보험 계약자는 다르나 보험료 납부자와 수익자가 모두 자녀A인 경우로 피보험자의 사망으로 인해 보험금을 수령하더라도 보험료를 납부한 사람이 보험금을 수령하게 되므로 상속세 과세 문제가 발생하지 않는다. 다만, 보험 계약 기간에 보험금 수령인(수익자)이 재산을 증여받아 보험료를 납부한 경우에는 증여받은 재산으로 납부한 보험료 납부액에 대한 보험금 상당액에서 증여받은 재산으로 납부한 보험료 납부액을 뺀 가액을 증여받은 것으로 보아 증여세 과세대상이 될 수 있음에 유의해야 한다.

[CASE 1~5]를 살펴보면 계약자, 피보험자, 수익자 등 여러 보험 당사자가 있지만 세 부담 여부를 판단하기 위해서는 실제로 보험료를 부담하는 사람과 실제로 그 보험금을 수령하는 사람을 잘 확인하는 것이 중요함을 알 수 있다.

이처럼 보장성 보험의 한 종류인 종신(정기)보험 사례를 검토해봐도 계약자, 수익자를 누구로 해서 가입하는지에 따라 세 부담이 달라진다. 예측할 수 없는 미래를 대비하고자 가입하는 보험이지만, 보험과 관련되는 세금 부담은 미리 준비한다면 충분히 예측 가능한 미래가 될 수 있다. 수많은 종류의 보험이 존재하고, 각각의 보험에 적용하는 세법 규정도 각각 다르게 적용되므로, 보험 금액이 크고 복잡한 보험이라면 전문가와 상담해 예상하지 못한 세 부담의 위험에서 벗어나기를 추천한다.

[본 기사는 한경머니 제 161호(2018년 10월) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지