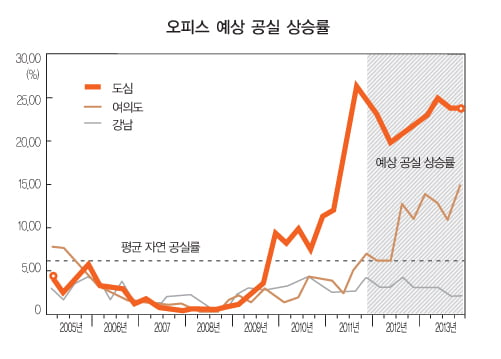

쿠시먼앤웨이크필드 리서치 자료에 따르면, 2014년까지 약 총 161만 ㎡의 신규 오피스 공급이 예정돼 있다. 신규로 공급되는 오피스의 대부분은 도심 중심업무지구(CBD)와 여의도에 집중돼 있다. CBD 공실률은 공급이 예정된 추가 물량으로 인해 계속 증가할 것으로 예측되는 반면 강남 오피스 시장은 정보기술(IT), 소셜커머스회사의 지속적인 수요 증가, 신규 오피스 공급 제한으로 인해 현재의 낮은 공실률이 지속될 것으로 보인다.

여의도는 투 IFC(Two IFC)와 스리 IFC(Three IFC)가 완공되는 3분기 이후 공실률이 크게 높아질 것으로 보인다. 2013년 이후에는 FKI 빌딩 등 신규 공급과 그동안 지연되고 있는 파크원빌딩의 완공 여부에 따라 A등급 및 프라임급 오피스 공실률이 지속적으로 증가할 가능성이 있다.

2011년 국내 오피스 시장은 권역별로 뚜렷한 차이를 보였다. A등급 및 프라임급 오피스 공실 기준으로 15~ 20%대의 높은 공실률을 기록한 CBD 지역과는 달리 강남과 여의도는 2~ 5%대의 낮은 공실률을 기록했다. CBD 지역에서는 무상임대(rent free) 기간과 같은 다양한 임차인 인센티브가 제공되고 있는 반면 강남권(GBD), 여의도권(YBD) 지역은 제한적인 임차인 인센티브 혜택만을 제공하고 있다.

임대료에서는 명목 임대료는 2011년 하반기 하락세가 크지 않았지만, 실질 임대료(명목 임대료에서 임대차 할인 혜택을 감안한 임대료)의 하락세가 뚜렷하게 나타났다. 부동산 사이클 관점에서 2012년에는 이러한 임대가의 하락이 최저점을 찍고 2013년부터는 안정세를 회복할 것으로 전망된다.

신규 임차 및 오피스 확장에 대한 잠재 수요가 계획돼 있다면, 2012년 오피스 시장도 이전을 고려할 가장 좋은 기회를 제공할 것이다. 임대인은 지속적으로 공실 해소를 위해 무상임대 기간과 같은 인센티브를 공격적으로 제공할 것으로 보인다. 임차인의 입장에서 신규 공급 물량은 CBD 지역에서 면적 확장이나 이전을 위한 좋은 기회를 제공하고 있다.

임차인은 지금의 시장 상황을 비교 검토 가능한 다양한 물건을 확보할 수 있고, 임차인 우위의 입장을 활용해 기존 오피스 대비 신규 오피스를 비용 절감과 업무 환경 개선의 절호의 기회로 활용할 수 있기 때문이다.

오피스 수요는 또한 경기와 고용률에 의해 그 수요가 결정된다. 각 경제기관들이 내놓는 2012년 국내총생산(GDP)은 2011년과 유사한 3% 후반이다. 실업률은 2011년보다 떨어진 3.3%로 예측된다.

이 같은 예상치를 감안하면 경기 회복과 고용률 상승에 의한 수요견인이 현재의 공실과 예상되는 초과 공급량을 흡수할 수 있을지 의문이다. 결국 2012년 시장도 완공 예정인 오피스의 신규 공급 물량으로 인해 임차인 위주의 시장이 될 것으로 보이며, 이러한 추세는 2013년까지 계속될 것으로 보인다.

© 매거진한경, 무단전재 및 재배포 금지