KCGI, 얼라인 등 참여 후 주가 반등…ESG 흐름 타고 주주 행동 봇물

요즘 연예계를 장악한 이슈가 있다. 바로 SM엔터테인먼트(이하 SM)를 둘러싼 주주 행동주의다. 주주 행동주의는 주주들이 기업의 의사 결정에 적극적으로 개입해 자신들의 이익을 추구하는 행위를 말한다. 이를 위해 ‘행동주의 펀드’를 조성하고 기업의 지분을 확보한 뒤 기업의 지배 구조에 적극 개입한다.

제1의 목표는 투자 기업의 주가를 끌어올리는 것이다. 실제 이들은 자신들의 이익 실현을 목표로 하기 때문에 기업 수익률 향상에 도움을 주는 것으로 평가된다.

하지만 반대의 경우도 있다. 전문 경영인이 아니기 때문에 그들의 판단이 꼭 옳은 것만은 아니고 단기적 수익 향상에 매몰되는 경우도 적지 않다. 급증하는 주주 행동주의, 그것이 알고 싶다. ①주주 행동주의란 무엇인가“이의 있습니다.” 혹 영화나 드라마를 통해 주주들이 경영자를 바꾸고 기업의 운영에 관여하는 장면을 본 적이 있는가. 주주 행동주의는 주주들이 배당금이나 시세 차익에만 신경 쓰던 것에서 벗어나 지배 구조와 경영에 개입하면서 적극적으로 이익을 추구하는 행위를 말한다. 어떤 주주는 주주 행동주의가 자신이 주식을 보유하고 있는 회사의 가치를 높이는 효과적인 방법이라고 생각해 주주 행동주의자가 되지만 또 어떤 주주는 기업의 장기적인 가치를 해치는 지배 구조 관행을 해결하기 위해 행동주의자가 되기도 한다. 그래서 주주 행동주의는 다양한 형태를 띤다. 단, 목표는 동일하다. 경영진과 이사회가 회사 운영 방식을 바꾸도록 동기를 부여하는 것이다.

“주주 관여 활동을 통한 감시와 견제를 바탕으로 바닥에 떨어진 시장의 신뢰도를 회복한다면 글로벌 수준의 기업 가치를 충분히 인정받을 수 있습니다.” 2023년 1월 18일 강성부 대표가 이끄는 사모투자펀드 운용사인 KCGI도 오스템임플란트 측에 거버넌스 선진화 방안을 담은 주주 서한을 보냈다. KCGI는 오스템임플란트의 3대 주주다.

52쪽 분량의 이 서한에는 ‘글로벌 기업 오스템임플란트의 신뢰 회복 프로그램’이란 제목으로 거버넌스 개선과 주주 이익 증대 방안이 담겼다. KCGI 측은 “오스템임플란트의 밸류에이션 멀티플은 주요 글로벌 기업보다 현저히 디스카운트돼 거래되고 있다”며 오스템임플란트 측에 독립적인 이사회 구성, 주주 권익 증진, 내부 통제 강화를 통한 경영 효율성 강화 등을 제안했다. ②주주 행동주의는 곧 주가의 반등일까KCGI가 오스템임플란트에 주주 서한을 보냈다는 사실이 알려지자 주가는 다음 날 7.16% 올랐다. 1월 18일 13만9700원에 거래되던 이 회사의 주가는 2월 15일 현재 34.7% 뛴 18만8200원을 기록하고 있다.

경영권 분쟁 중인 SM의 주가는 2월 15일 기준 12만2600원으로 연초(1월 2일)보다 63.0% 뛰었다. SM은 창업자 이수만 전 총괄 프로듀서(PD)의 개인 회사인 라이크기획에 ‘일감 몰아주기’ 등 형태로 부당한 이득을 줘 주주 가치를 훼손했다며 0.91%의 지분을 보유한 얼라인파트너스자산운용(이하 얼라인)으로부터 공격을 받아 왔다. SM이 지난해 9월 16일 라이크기획과 계약 종료를 검토하겠다고 밝히자 주가는 곧바로 18.60% 뛰었다. 이후 올해 들어 이수만 전 총괄PD의 프로듀싱 조기 종료 등 얼라인의 요구가 실현됐고 최근에는 카카오에 대한 유상 증자에 이어 하이브의 인수 추진까지 경영권 분쟁의 서막이 오르며 주가가 추가 상승했다.

이와 함께 얼라인이 주주 환원 정책 도입 등을 촉구하며 주주 행동을 벌인 은행 지주 7곳의 주가도 올해 들어 모두 올랐다. JB금융지주(10.9%), 신한지주(8.6%), 하나금융지주(5.9%), KB금융(11.9%), DGB금융지주(8.4%), 우리금융지주(7.6%), BNK금융지주(11.6%) 등이다. 최근 7개 지주사가 작년 4분기 실적을 발표하면서 주주 환원 정책을 발표하는 등 주주 행동으로 주주 환원 정책에 대한 기대감이 커진 데 따른 것으로 풀이된다.

반면 안다자산운용과 플래쉬라이트캐피탈파트너스(FCP)가 주주 행동을 벌인 KT&G의 주가는 연초부터 내리막세다. 1월 27일 KT&G가 KCG인삼공사 분리 상장, 사외이사 확충 요구 등 행동주의 펀드들의 요구에 선을 그었다는 소식이 전해지면서 주가는 2.49% 하락했다.

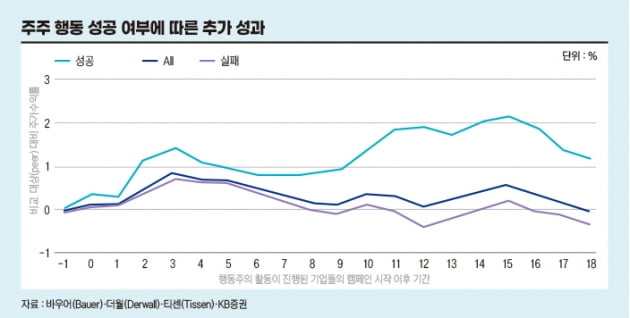

최근 행동주의 활동이 기업 실적에 주는 영향을 분석한 연구 결과를 보면 행동주의 활동이 추가 성과로 이어진다는 것이 입증됐다. 전 세계 사회과학 분야 학술 논문인 아카이브인 사회과학네트워크(SSRN)가 2007년부터 2020년까지 진행됐던 2465개의 행동주의 활동을 분석한 결과 약 74%의 행동주의 활동은 환경·사회·지배구조(ESG) 요소와 관련됐다. 그중 성공적인 행동주의 활동이 진행된 기업들의 주가는 캠페인 시작 이후 약 14개월간 평균적으로 피어(peer : 비교 대상) 대비 2.4% 높았다. 사회 관련 요소에 대한 성공적인 행동주의 활동이 진행된 기업들의 주가는 피어 대비 6.0% 높았다. SSRN은 “핵심 ESG 요소에 대한 행동주의 활동은 기업의 수익성·매출·비용 개선으로 이어지는 것이 확인됐다”고 밝혔다.

적당한 경영 참여는 경영진에 대한 견제 효과를 가져오지만 과도하면 기업의 경영을 일관되지 못하게 하는 효과를 낼 수도 있다. 행동주의에 나서는 주주들이 개인의 이익 또는 생각으로 과도하게 권한을 휘두르려고 하면 기업이 방향성을 잃게 돼 초기에 설정한 목표와 멀어지는 결과를 낳을 수도 있다는 것이다.⑤한국에서 행동주의 펀드는 왜 낯설까과거 한국에서 행동주의 펀드는 외국과 달리 뿌리를 내리지 못했다. 기업 지배 구조 개선을 뒷받침할 사회·제도적 분위기가 마련되지 않았기 때문이다. 한 애널리스트는 “불과 몇 년 전만 해도 한국에서 행동주의는 매우 ‘낯선’ 전략이었다”며 “행동주의의 표적이 될 수 있는 일감 몰아주기와 승계 논란 등 기업 지배 구조의 문제들이 존재하는 반면 선제적이고 의미 있는 토종 행동주의 투자 사례는 미미했다”고 지적했다.

2006년 11월 들어서야 의미 있는 토종 행동주의 투자 사례가 나왔다. 일명 ‘장하성 펀드’다. 당시 소액 주주 운동에 앞장섰던 장하성 전 청와대 대통령비서실 정책실장은 미국계 헤지펀드인 라자드에셋매니지먼트가 운용하는 한국기업지배구조펀드의 투자고문을 맡아 지배 구조가 불투명하거나 돈을 많이 쌓아 두고도 배당에 인색한 기업에 투자했다. 태광산업 계열사인 대한화섬과 크라운제과·화성산업·동원개발 등이 투자 대상에 올랐고 장하성 펀드가 지분 공시를 할 때마다 주가가 크게 뛰었다. 대한화섬은 소식이 전해진 지 불과 엿새 만에 주가가 75%, 태광산업도 65% 오를 만큼 자본 시장에 돌풍을 일으켰다.

하지만 흥행은 오래가지 못했다. 출시 후 2년 만인 2008년 금융 위기가 터졌다. 기업 지배 구조 개선에 목표를 두다 보니 단기 수익을 중시하는 소액 주주들의 동의를 구하기도 점점 어려워졌다. 결국 장하성 펀드는 출시 후 6년 만인 2012년 청산됐다.

닻을 내리지 못하던 한국의 행동주의 펀드는 2018년 KCGI의 한진칼 지분 매입을 계기로 다시금 불타 올랐다. 증권사 크레디트 애널리스트 출신인 강성부 대표가 펀드를 통해 당시 자사 규모 30조원이 넘는 한진그룹의 지주사 지분을 확보하고 ‘경영 참여’를 선언한 것이다. 그간 ‘엘리엇’을 비롯한 해외 사모펀드들이 한국의 대기업을 겨냥해 지배 구조 개선, 배당 확대 등을 압박한 사례는 많았지만 주주 행동주의를 내건 토종 펀드가 대기업의 지분을 대거 확보한 것은 이때가 처음이었다. 이후 한국형 주주 행동주의의 서막이 올랐다.

투자자들은 기업 가치에 영향을 미치는 이슈에 대해 직접 관여하기 시작했다. 관련 정보의 공개를 요구하고 나아가 의결권 행사를 하며 관련 이사들의 책임을 묻기도 한다. 블랙록은 주식을 보유하는 ‘모든’ 기업의 주주 총회에서 투표하는 것을 목표로 한다. 투자 기관은 주주 총회에서의 권리 행사 외에도 일상적으로 정보 공개를 요구하고 주요 사안에 대해서는 경영에 대한 적극적 의견을 표명하기도 한다. 예컨대 네덜란드 연기금은 한국전력에 베트남과 인도네시아에서 이뤄진 석탄 발전 투자를 계속 문제 삼다가 한국전력이 이를 철회하지 않는다는 이유로 7%에 달하는 보유 지분을 전량 처분했다.

전문가들은 ESG 투자와 만나 주주 행동주의가 더욱 급증할 것으로 보고 있다. 2007년부터 2020년까지 진행됐던 2465개의 행동주의 활동의 약 74%는 ESG 요소와 관련됐다. ESG는 일시적 유행이 아니라 자본 시장의 패러다임의 변화로 평가된다. 인적 자본, 노동 환경, 안전과 보건, 소비자 책임, 인권 경영, 지역 사회와의 관계 등 기업과 관련된 다양한 사회 이슈가 기업의 경쟁력과 연관되고 있다.

정채희 기자 poof34@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지