새 투자처로 말레이시아 관심 늘어

AT&S, 엔비디아, 인텔, 인피니언 등 말레이시아에 투자 확대

반도체 공급망 경쟁 격화

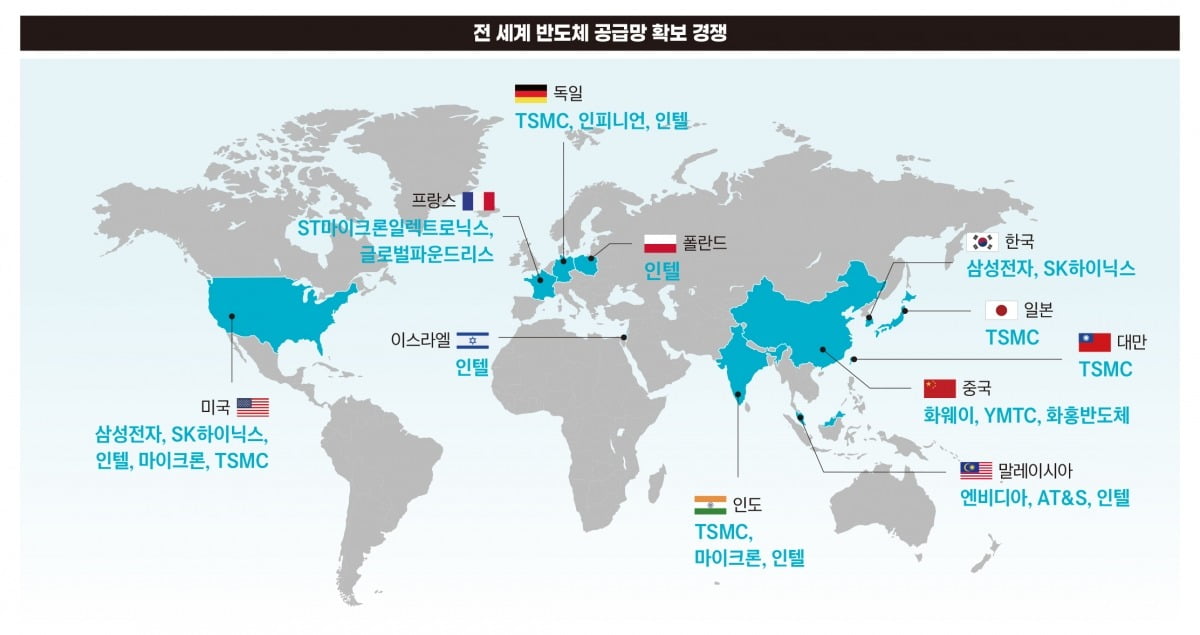

느닷없는 말레이시아의 부상은 반도체 생산기지가 전 세계로 확산되는 과정에서 벌어진 일이다. 10년 전만 해도 반도체 공급망 중심지는 한국, 대만, 중국이었다. 한국과 대만의 반도체 기업들은 생산원가를 낮추기 위해 중국에 반도체 공장을 지었다. 중국도 자체적으로 반도체 기업을 육성했다.

하지만 미국과 중국의 패권전쟁, 코로나19로 인한 글로벌 공급망 붕괴는 판도를 바꿔놓았다. 여기에 AI 시대로의 진입이라는 변수까지 등장하며 반도체 생산기지의 본격적인 재편이 시작되고 있는 셈이다.치열해진 경쟁…뜨는 말레이시아말레이시아가 새로운 반도체 거점으로 부상하고 있다. 지난 3월 13일(현지 시간) 뉴욕타임스(NYT)는 말레이시아가 새로운 반도체 생산거점으로 뜨고 있다고 전했다. “지정학적 마찰은 세계경제에 중요한 영향을 미치고 있다”며 “첨단기술을 둘러싼 미국과 중국 간의 경쟁이 심화하면서 반도체와 같은 중요한 분야의 기업은 공급망과 생산 능력을 강화하려고 한다”고 설명했다.

오스트리아 반도체 기판 업체 AT&S는 이미 2021년부터 말레이시아에 20억 달러 규모의 공장을 건설한다고 발표했다. 안드레아스 거스텐마이어 AT&S CEO는 “20년간 중국에 투자해왔지만 공급망을 다각화해야 한다는 게 분명해졌다”고 투자 이유를 밝혔다. AT&S는 2020년부터 탈중국을 위한 신규 투자처를 찾기 시작했고 말레이시아로 확정하기 전까지 30개 국가를 검토했다.

젠슨 황 엔비디아 창업자는 “말레이시아가 AI 데이터센터의 허브가 될 것”이라며 “말레이시아는 강력한 제조 역량이 있어 중앙 인프라 센터 허브로 부상할 수 있는 잠재력이 있는 국가”라고 언급하기도 했다. 엔비디아는 말레이시아를 자사 아시아 사업의 핵심 국가로 선정하고 투자를 강화하고 있다.

이외에도 텍사스인스트루먼트, 에릭슨, 보쉬, 램리서치 등 글로벌 반도체 기업들이 말레이시아에서 사업을 확장하고 있다.

미국과 중국의 대립이 심화하면서 탈중국 분위기가 이어지고 있는데 말레이시아는 ‘차이나 플러스 원(+1)’ 전략에 가장 부합한 지역으로 평가받는다. 말레이시아가 새로운 생산거점으로 관심을 받는 것은 미·중 대립 속에서 ‘중립국’이라는 이미지가 있기 때문이다.

말레이시아는 1950년대부터 미국과 수교를 시작했다. 미국이 1957년 쿠알라룸푸르 주재 총영사관을 대사관으로 승격하면서 공식적인 외교관계가 수립됐다. 2014년 들어서는 포괄적 동반자 협정을 맺고 경제, 안보, 교육, 과학기술 등 중요 분야에서 협력하고 있다. 동시에 말레이시아는 중국과도 우호관계다. 말레이시아는 1974년 중국과 수교한 뒤 정치, 경제 등의 분야에서 유대관계를 맺고 있다. 중국은 자국에 중요하다고 판단되는 국가에 판다를 보내고 있는데 말레이시아에는 수교 40주년을 맞는 2014년에 판다 2마리를 임대하기도 했다.

여기에 △첨단 설비 △저렴한 인건비도 말레이시아가 가진 매력이다. NYT는 “말레이시아는 중국, 미국과 오랜 경제적 관계를 유지하고 있어 공장을 설립하기에 매력적”이라며 “지정학적 변화를 고려할 때 말레이시아가 새로운 반도체 공급망의 연결고리로 떠오르고 있다”고 전했다.

또 TSMC가 있는 대만에 대한 우려로 말레이시아가 반사이익을 얻었다는 평가도 나온다. 대만은 중국의 군사적 위협이 있는 지역인 탓에 대만 반도체 공급망에 대한 의존을 줄여야 한다는 의견이 꾸준히 나오고 있다.

말레이시아는 글로벌 반도체 패키징·조립·테스트(후공정) 시장점유율을 2030년까지 15%로 확대하겠다는 계획이다. 현재 점유율은 13%다.

1990년대 들어 이 시장은 미국-일본-한국-대만 등으로 세분화된다. 컴퓨터 등 IT 기기의 발전으로 메모리 반도체 수요가 늘어나자 삼성전자가 이 시장에 뛰어들었다. 메모리는 산업 특성상 호황-불황의 편차가 심하고 세계경제의 영향을 받는 탓에 인텔, 엔비디아, AMD, 퀄컴 등이 비메모리(시스템반도체)에 눈을 돌렸고 이때 ‘위탁생산’이라는 신사업을 찾아낸 대만의 TSMC의 영향력도 커졌다.

2000년대 들어서는 중국이 관심을 가지기 시작했다. 2001년 세계무역기구(WTO) 가입 이후 다국적기업의 생산시설이 몰리게 됐고, 이 시기에 삼성전자, SK하이닉스 등도 저렴한 인건비, 지리적 근접성 등을 고려해 우시, 시안 등에 공장을 설립했다.

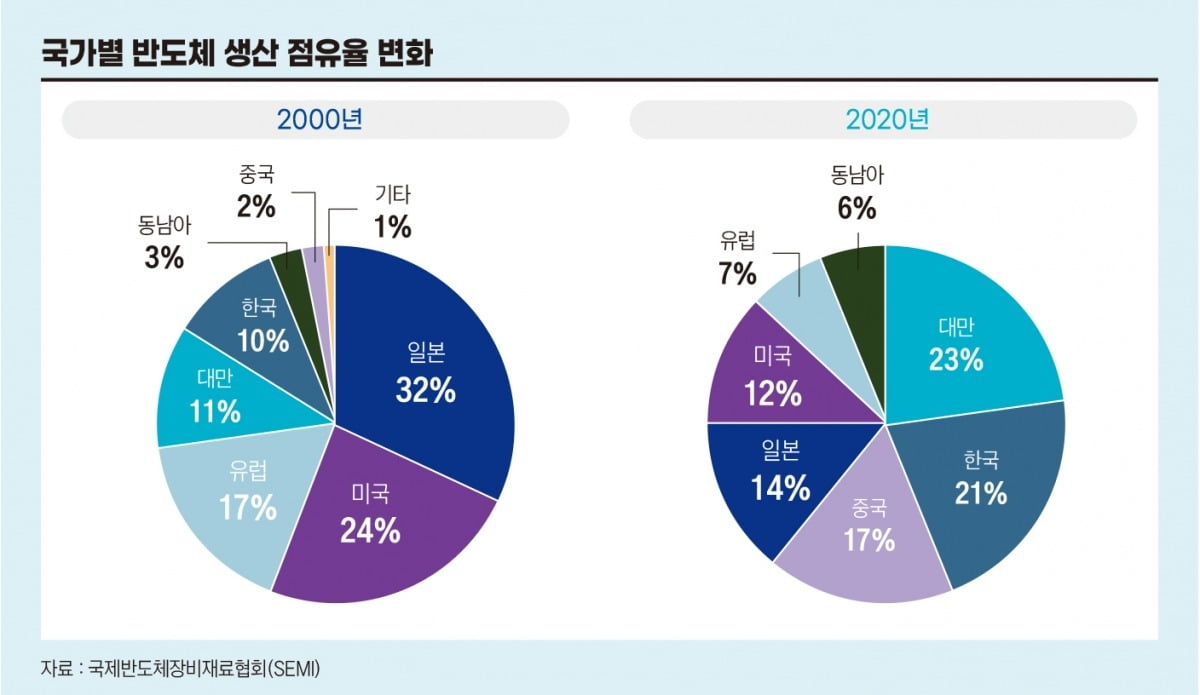

국제반도체장비재료협회(SEMI)에 따르면 2000년에는 일본(32%)과 미국(24%)이 반도체 생산 점유율 과반 이상을 차지했다. 그러나 2020년 들어서는 대만-한국-중국을 중심으로 재편됐다. 2020년 기준 대만이 점유율 23%로 1위를 기록했고, 한국(21%)과 중국(17%)이 뒤를 이었다. 반면 미국과 일본의 합산 점유율은 26% 수준까지 떨어지며 과거 영향력을 잃었다.

다양한 국가에서 반도체 공급망을 구축하면서 2000년대 이후 전 세계 반도체 생산거점은 한국, 미국, 유럽연합(EU), 일본, 대만, 중국 등으로 다양해졌다. 이들 6개국의 점유율이 전체 반도체 공급망의 90% 이상을 차지했다.첨단 반도체 공급망 싸움…불안한 한국최근 들어서는 공급망을 확보려하는 경쟁이 더 치열해지는 분위기다. 인도는 세계 반도체 허브가 되겠다고 선언했다. 인도의 아쉬위니 바이슈나우 전자정보통신부 장관은 인도를 세계 5대 반도체 국가 중 하나로 만들겠다는 포부를 밝혔다. CNBC는 “인도가 5년 안에 반도체 제조 강국이 되고 싶어 한다”며 “메이드 인 인디아 칩으로 글로벌 가치사슬에서 중요한 입지를 차지하려는 계획”이라고 전했다.

독일도 새로운 공급망으로 떠오르고 있다. 세계 곳곳에 생산라인을 구축하고 있는 TSMC는 독일 드레스덴에도 100억 유로(약 14조원) 규모의 반도체 공장을 건설한다. 여기에 독일 최대 반도체 기업인 인피니언도 50억 유로(약 7조원)를 투자해 공장을 신설하고, 인텔 역시 독일에 300억 유로(약 42조원)를 투자한다.

유럽은 독일뿐만 아니라 영국, 폴란드, 이탈리아, 프랑스 등도 반도체 공장을 유치하기 위해 지원금을 확대하는 등 적극적으로 나서고 있다. EU는 2022년 반도체 경쟁력을 강화하기 위해 반도체 생산시설에 430억 유로(약 60조원)를 지원하는 법안을 시행하고 있다. EU는 현행 10% 수준인 반도체 점유율을 2030년까지 20%까지 늘릴 계획이다.

‘첨단 공정’을 유치하기 위한 경쟁도 치열하다. 첨단 공정은 이론적으로 7nm(나노미터, 10억분의 1m) 이하 공정을 의미하며, 선진 공정은 7나노 이상의 공정을 포함한 한 자릿수 공정을 의미한다. 글로벌 시장조사업체 트렌드포스에 따르면 지난해 기준 반도체 첨단 제조 공정 점유율은 대만이 68%로 압도적이다. 이어 △미국 12.2% △한국 11.5% △중국 8% 등이다.

트렌드포스는 공급망 싸움이 치열해질 경우 대만의 입지는 줄어들 것이라고 내다봤다. 2027년 점유율은 △대만 60% △미국 17% △한국 13% △중국 6% △일본 4% 등으로 전망된다.

트렌드포스는 “첨단 공정에서는 미국이, 선진 공정에서는 중국이 영향력을 늘릴 것”이라고 관측했다. SEMI에 따르면 중국은 올해 말까지 총 31개의 반도체 공장을 신설할 계획이다. 같은 시기 대만(19개), 미국(12개)보다 많은 수치다.

공급망 확보 경쟁이 치열해지면서 한국 입지는 좁아질 가능성이 크다. 트렌드포스는 중국, 미국 등 정부 인센티브와 현지 생산 보조금 영향으로 대만과 한국의 파운드리 반도체 전체 생산능력이 현재 46%, 12% 등에서 각각 41%, 10% 등으로 줄어들 수 있다고 내다봤다.

최수진 기자 jinny0618@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지