이 같은 호실적은 각 금융그룹의 핵심 계열사인 은행 부문의 이자이익이 급증한 영향이 컸다. 실제 NH농협은행을 제외한 4대 금융그룹의 이자이익은 28조7734억 원으로 전년 대비 9%(2조3722억 원) 증가했다. 이는 지난해 대출금리와 예금금리 간 차이가 크게 벌어진 데 따른 영향으로, 한국은행에 따르면 지난해 국내 은행의 예대금리 차는 2.31%포인트로 지난 2013년(2.53%포인트) 이후 5년 만에 최대치를 나타냈다.

뒤바뀐 ‘리딩뱅크’…신한금융 1위 굳히기?

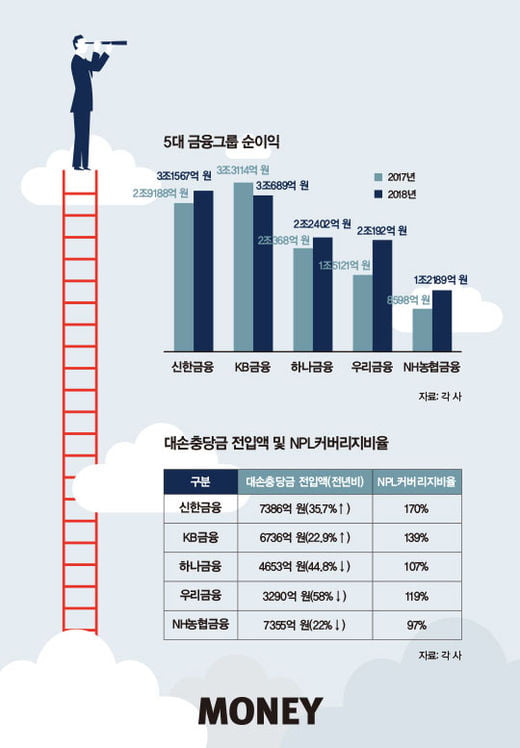

금융그룹별로는 신한금융이 전년 대비 8.2% 늘어난 3조1567억 원의 순이익을 기록하며 1년 만에 ‘리딩뱅크’ 자리를 되찾았다. 1위 자리를 빼앗긴 KB금융(3조689억원)의 경우 3년 연속 3조 원대 호실적을 이어갔지만 1000억 원에도 못 미치는 간발의 차이로 선두 자리를 내줬다.

다만 KB금융이 지난해 4분기 실적에 3700억 원대의 일회성 비용(희망퇴직금+특별보로금)을 대거 반영했다는 점을 감안하면 순위 변동에 큰 의미를 두기 어려운 것도 사실이다. KB금융과 신한금융 수장들이 ‘초(超)격차’를 외치며 인수·합병(M&A) 행보에 적극 나서고 있는 것도 같은 맥락으로 해석할 수 있다.

이에 따라 올해 역시 KB금융과 신한금융 간 엎치락뒤치락하는 1위 경쟁은 계속될 것으로 예상된다. 일단 신한금융의 경우 지난해 말 인수한 오렌지라이프(지분율 59.15%)의 실적이 본격적으로 반영되면 연간 1000억 원 안팎의 순이익 증가 효과를 누릴 수 있다.

더불어 추가 M&A 및 오렌지라이프 잔여 지분 인수를 위한 7500억 원 규모 유상증자도 계획 중이다. KB금융 역시 추가 M&A 등을 통해 리딩뱅크 재탈환을 시도할 가능성이 크다. 2017년 KB금융은 공격적인 M&A 전략을 통해 10년여 만에 업계 1위 자리를 되찾은 바 있다.

지난 2월 금융지주로 재출범한 우리금융과 하나금융 역시 지난해 각각 2조192억 원, 2조2402억 원의 역대 최대 순이익을 기록했다. 이들 금융그룹 역시 M&A 카드를 적극 활용해 리딩뱅크 경쟁에 합류하겠다는 뜻을 내비치고 있다. 4대 금융 외에 NH농협금융도 지난해 1조2200억 원대의 순이익을 기록하며 출범 6년여 만에 ‘1조 클럽’에 이름을 올렸다.

올해의 경우 금융업을 둘러싼 대내외 환경이 녹록지 않을 것으로 예상된다. 특히 은행의 핵심 수익 기반인 대출 잔액이 사실상 정체 상태인 데다 주택경기 침체 및 경기 악화로 인한 부실채권의 급증 가능성도 배제할 수 없다.

한국은행에 따르면 정부의 고강도 가계대출 규제 등의 영향으로 지난 1월 전체 금융권 가계대출은 관련 통계 작성 이후 4년 만에 첫 감소세로 돌아섰다. 은행 가계대출 잔액의 경우 828조7000억 원으로 1조1000억 원가량 늘었지만, 신용대출 등 기타 대출에서는 1조5000억 원가량 빠져나간 것으로 집계됐다. 이에 주요 시중은행들은 대손충당금 확대 등을 통해 실적 방어에 만전을 기하는 모습이다.

특히 경쟁사와 비교해 리스크 관리 능력이 탁월하다는 평가를 받는 신한금융의 고정이하여신(NPL)커버리지비율은 170%에 육박하고 있다. NPL커버리지비율은 부실자산에 대한 대처 능력을 나타내는 지표로, NPL커버리지비율이 100%라면 대출금 100억 원의 회수 불능에 대비해 100억 원의 예비자금을 쌓아 뒀다는 의미다.

부실채권이 급증하는 경기 하강기에는 실적 악화의 완충제로서의 역할을, 경기 회복기에는 충당금 환입을 통한 이익 개선 효과를 배가시킬 수 있다. 신한금융 관계자는 “지난해의 경우 충당금 전입액이 크게 늘었다기보다는 부실자산을 대거 상각·매각하면서 분모(고정이하여신 잔액)가 줄어든 측면이 있다”고 설명했다.

KB금융의 지난해 말 충당금 전입액도 6736억 원으로 전년 대비 23%가량 늘었다. KB금융의 경우 지난 2017년까지 NPL커버리지비율 100% 수준을 유지했지만, 지난해 부실자산 감소 효과로 130%대 수준으로 개선됐다.

그동안 낮은 NPL커버리지비율 탓에 금융당국으로부터 눈총을 받아 온 하나금융도 금호타이어 등 부실채권 감소의 영향으로 100%대(107%)에 진입했다. 이는 전년(87.4%) 대비 20%포인트 가까이 개선된 수치다. 다만 지난해 말 충당금 전입액은 4653억 원으로 전년 대비 44.8%가량 크게 줄어 경쟁사와의 NPL커버리지비율 격차를 좁히지는 못했다.

올 초 우리금융지주로 재출범한 우리은행도 금호타이어 및 STX엔진 등의 충당금 환입 영향으로 지난해 NPL커버리지비율이 119.4%로 전년(87.7%) 대비 30%포인트 이상 개선됐다. 다만 대손충당금 전입액이 3290억 원으로 같은 기간 절반 가까이 줄어들면서 경쟁사 대비 낮은 수준을 유지하고 있다.

한편, 하나금융과 함께 낮은 NPL커버리지비율로 지적을 받아 온 농협금융의 경우 부실채권 감소의 영향으로 10%포인트 가까이 개선됐지만, 은행계 금융그룹 가운데 유일하게 100%를 하회하는 97.27%를 나타냈다.

[본 기사는 한경머니 제 166호(2019년 03월) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지