초미의 관심 속에 진행됐던 6월 유럽중앙은행(ECB) 회의가 끝났다. 회의 결과를 토대로 예상해보면 2015년 3월부터 추진해 왔던 양적완화(QE) 정책이 올해 말로 종료된다. 이 때문에 한동안 잊혔던 출구전략(exit strategy)을 미국 중앙은행(Fed)에 이어 ECB도 본격적으로 추진하는 것이 아닌가 하는 시각이 고개를 들고 있다.

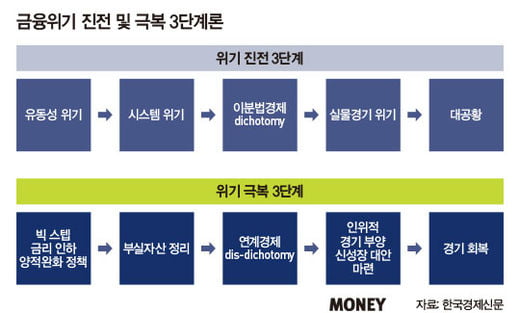

양적완화 종료 선언을 계기로 다시 관심이 집중되고 있는 출구전략을 ECB가 어떻게 진행할 것인가를 알아보기 위해서는 ‘위기 극복 3단계 이론’에 따라 햇수로 6년째(2012년 기준)에 접어든 유럽의 위기가 어느 단계에 와 있는가에 대한 이해가 전제돼야 한다. 이론적으로 모든 경제주체가 위기를 당할 때에는 세 가지 단계를 거치는 것이 정형적인 경로다.

위기 초기에는 돈이 부족한 ‘유동성 위기(liquidity crisis)’를 겪다가, 이 단계를 조속한 시일 안에 해결하지 못할 경우 ‘시스템 위기(system crisis)’로 악화된다. 시스템 위기로 실물경제에 돈을 제때 공급해주지 못할 경우 ‘경기 침체(real sector crisis)’로 이어진다는 것이 위기 진전 3단계 이론의 골자다. 유럽의 시스템 위기는 유럽통합 문제도 결부돼 있다.

위기 극복 3단계설로 볼 때 유럽 위기는 현재 ‘8부 능선’을 지나고 있는 것으로 평가된다. 첫 단계인 유동성 위기 극복 과제는 분야별로는 부족한 곳이 있으나 절대 규모로는 마무리된 상태다. 금융시스템 복원 과제도 효과가 나타나면서 대부분 금융기관의 수익지표가 위기 이전 수준으로 회복되고 있다.

2년 전 브렉시트(영국의 EU 탈퇴)까지 몰렸던 유럽 위기가 예상보다 빨리 극복의 가닥이 잡을 수 있었던 데에는 ‘브라운식 모델’에 따라 추진했던 통화정책이 주효했기 때문이다. 브라운식 모델이란 영국의 수상이었던 고든 브라운의 이름을 따 붙여진 용어다. 국가(중앙은행 포함)의 컨트롤타워 기능을 강화해 모든 정책은 적기에 결정하고 국민이 확실히 느낄 수 있도록 대규모로 신속하게 추진해 위기를 극복하는 방식을 말한다.

마리오 드라기 ECB 총재가 취임 이후 ‘브라운식 모델’을 채택한 것은 시장의 기능과 시스템이 무너졌기 때문이다. 브라운식 모델은 시장이 제 기능을 하지 못할 때 적용하는 위기 해결 방식이다. 다른 위기 대처법은 시장의 기능과 복원력을 전제로 한 것으로 유럽 위기처럼 시장의 기능과 시스템이 붕괴된 상황에서는 의도했던 효과를 발휘하지 못한다.

특히 드라기 총재는 100년 이상의 역사를 가진 역작인 유럽통합이 최대 위기를 맞자 이를 극복하기 위해 Fed보다 더 강도 높게 비전통적인 통화정책을 추진해 왔다. 비전통적 통화정책의 수단으로는 유동성 공급 대상 담보채권과 기관 확대, 회사채 직매입, 모기지증권(MBS) 시장 지원, 국채 직매입 등을 통한 양적완화와 마이너스 금리제도 등을 들 수 있다.

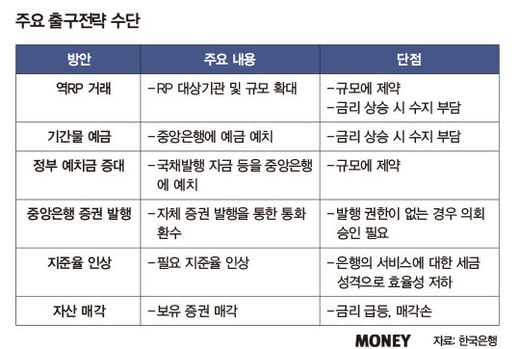

이 때문에 경기가 회복되고 금융시장이 안정될 때에는 비상시에 추진해 왔던 비전통적인 통화정책 수단들이 곧바로 출구전략의 대상이 된다. 즉, 출구전략의 대상이 될 수 있는 비전통적인 통화정책으로는 ① 초저금리 ② 금융기관에 대한 유동성 공급 ③ 신용시장 지원 ④ 국채 직매입 등으로 크게 구분된다.

출구전략은 기준에 따라 다양하게 분류되고 있으나 만기가 되면 더 이상 유동성을 지원하지 않는 ‘소극적 의미의 출구전략’과 금리 인상, 유동성 환수 등과 같은 적극적 의미의 출구전략으로 구분된다. 수순은 전자부터 추진해야 한다. ECB가 올해 말에 양적완화를 종료한 이후 내년 여름에 정책금리 인상을 예고한 것도 같은 맥락이다.

ECB가 출구전략을 추진하는 과정에서 가장 우려되는 것은 위기 재발 등과 같은 더 큰 화(禍)를 불러일으킬 부작용이다. 경기 회복의 ‘싹이 돋는 단계(green shoots)’에서 경제의 거름에 해당하는 돈을 거둬들일 경우 노랗게 질려 ‘시든 잡초(yellow weeds)’로 죽일 수 있기 때문이다. 1930년대 대공황을 초래했던 ‘에클스의 실수(Eccles’s failure)’가 대표적인 예다.

ECB가 양적완화 종료를 선언하자마자 비판이 나오는 것은 남유럽 국가를 중심으로 위기 재연 조짐이 일어나고 있기 때문이다. 한동안 잠잠했던 이탈리아가 다시 유로존의 문제아(問題兒)로 떠오름에 따라 ‘2011년 유럽 재정위기 데자뷰’를 우려하는 목소리가 커지고 있다. 이 때문에 길게는 100년 역사를 자랑하는 유럽통합의 앞날에 먹구름이 몰려오지 않을까 하는 우려가 확산될 것으로 예상된다.

EU집행위원회가 회원국을 대상으로 진행한 설문조사를 종합해보면 회원국은 글로벌 금융위기 당시보다 유럽통합의 앞날과 EU, 유로랜드 존속 여부에 대해 더 비관적으로 바라보고 있는 것으로 확인됐다. 회원국별로는 핵심국(good apples)보다 비핵심국(bad apples) 국민일수록 더 비관적으로 나타났다.

이탈리아 사태를 계기로 근본적인 결함이 다시 노출됨에 따라 유럽통합의 앞날은 ① 현 체제 유지(muddling through) ② 유럽통합 및 유로화 강화(bonds of solidarity) ③ 유럽통합과 유로화 동시 붕괴(bonds of solidarity) ④ 유럽통합 질서회복(the collapse) 등의 네 가지 시나리오를 상정할 수 있다.

가장 가능성이 높은 ‘현 체제 유지 시나리오’는 유럽통합에 대한 회의론 확산에도 불구하고 근본적인 변화 없이 지금의 상황이 지속되는 경우다. ‘유럽통합 및 유로화 강화’는 유럽 위기로 붕괴 조짐을 보이는 유럽통합을 강화하기 위해 내부 문제를 해결하고, 유로본드(E-bond) 도입, 유럽통화기금(EMF) 설립, 재정동맹 등 미완성 과제를 해결하는 시나리오다.

두 시나리오보다 가능성이 희박한 ‘유럽통합과 유로화 붕괴 시나리오’는 유럽 위기로 회원국이 독자통화 도입을 위해 혹은 국내외 정치적 압력에 의해 유로통합을 탈퇴해 유럽통합이 붕괴되는 경우다. ‘질서회복’은 특별한 조치 없이 주변국의 경쟁력 회복과 재정 개선 등으로 회원국 간 불균형이 해소되면서 유럽통합이 재정위기 이전 상황을 회복하는 시나리오다.

네 가지 시나리오 중 최근 재연될 조짐을 보이고 있는 ‘유로존 위기 2.0’을 해결하지 못하고 회원국 간 정치적 명분과 경제적 이익에 대한 유럽통합의 근본 문제가 더 악화될 경우 세계경제와 국제금융시장은 또 한 차례 홍역을 치를 가능성이 높다. 한국을 비롯한 세계 증시도 변동성이 크게 확대되는 가운데 ‘숙취(hangover) 현상’이 재현될 것으로 예상된다.

‘유로존 위기 1.0’에도 불구하고 유로화가 등가 수준을 상회할 수 있었던 배경 중 하나로는 EU가 전 세계 지역무역협정 중에서도 역내교역 비중이 높아 유로화에 대한 꾸준한 수요가 뒷받침됐기 때문이다. EU의 역내교역 비중은 70%에 육박했던 반면, 북미자유무역협정(NAFTA), 동남아자유무역협정(ASEAN)은 각각 40%대, 20%대에 머물고 있다.

하지만 회원국 탈퇴와 회원국 내 독립운동 등으로 역내교역 비중이 떨어지는 상황에서 유로 경기도 올해 2분기 이후 둔화세를 보이고 있다. 하반기를 앞두고 ECB가 내놓은 수정 전망치를 보면 올해 2.4%로 올려 잡았던 성장률은 2.1%로 하향 조정했다. 양적완화마저 종료된다면 유로 경기와 유로화 전망이 더 나빠질 가능성이 높다. ‘유로존 위기 2.0’의 실체다.

유로화 사용은 유럽 재정위기 이후 심화됐던 국가별 경제적 불균형 현상에 대응해 구제금융 지원과 금융 완화 정책을 펼치는 데 용이하게 했던 것으로 평가된다. 앞으로 유로랜드 회원국 간 결속력이 약화되는 과정에서 유로화 사용 수요와 필요성은 감소하는 대신 독자통화 도입 요구는 높아질 것으로 예상된다.

단일통화 유로화 도입은 1999년 노벨 경제학상 수상자인 로버트 먼델 교수가 제기한 최적통화지역이론(Optimal Currency Area Theory)에 근거를 두고 있다. 최적통화지역이란 단일(통합) 화폐를 도입하면서 얻는 이득이 자국 화폐 주권을 활용하는 비용보다 커서 단일화폐가 도입되기 이상적인 지역을 의미한다.

먼델 교수는 EU와 같이 △상품과 서비스 △금융 및 물리적 생산요소 △노동인력의 자유로운 이동이 보장되는 지역에서는 단일통화 도입이 적합한 것으로 판단했다. 하지만 2016년 6월 이후 브렉시트 결정, 정치적 포퓰리즘 확산 등 유럽통합에 대한 부정적 전망이 빠르게 확산되는 가운데 유럽통합과 유로화에 대한 필요성은 감소되고 있다.

ECB의 양적완화 종료 이후 남유럽 위기와 제2 브렉시트 움직임이 확산될 경우 ‘제3의 방안’이 차선책으로 급부상할 것으로 예상된다. 여러 방안이 논의될 수 있으나 테러, 난민 등과 같은 민감 사안(경우에 따라서는 경기 문제까지)에 대해서는 회원국에 맡기는 ‘G+유로(Greece+Euro)’, ‘I+유로(Italy+Euro)’가 현실적인 대안으로 채택될 가능성이 높다.

한상춘 한국경제 논설위원 겸 한국경제TV 해설위원

© 매거진한경, 무단전재 및 재배포 금지