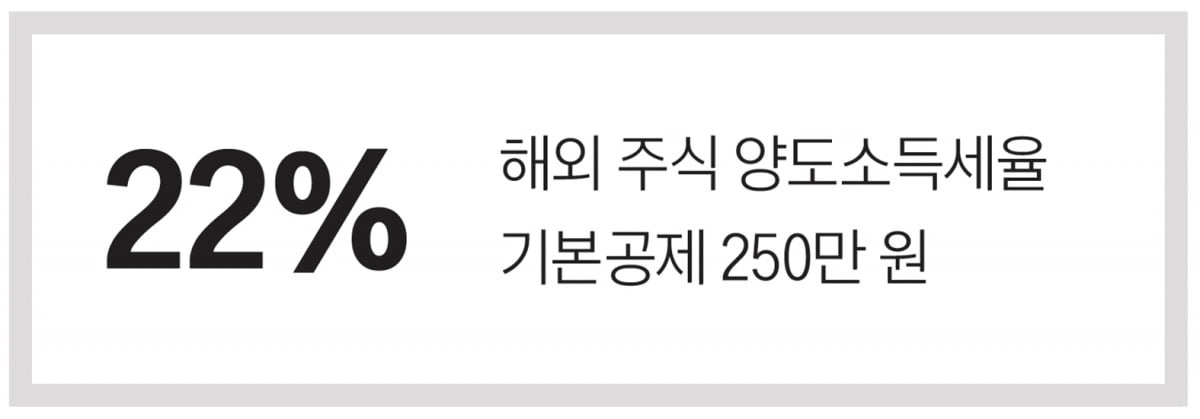

최근 금리 인하 기대감이 커지고 주가순자산비율(PBR)이 낮은 저평가 우량주에 대한 관심이 높아지며 주식 시장의 열기가 뜨겁다. 특히 해외주식에 대한 투자가 늘면서 양도소득세를 부담하는 투자자도 크게 증가하는 추세다. 모르면 손해보는 주식 관련 절세 팁을 소개한다.

[파이낸스] 이슈

실제로 주로 국내 증권 시장에 투자하던 개인투자자는 양도소득세를 낼 필요가 없었기 때문에 해외 주식을 양도할 때 주식 평가 손실을 활용해 절세할 수 있다는 사실을 모르는 경우가 많다.

평가 손실 종목 활용하기

가령 해외 주식 A와 B를 각각 1000만 원씩 매수한 투자자가 있다고 가정해보자. 이후 A주식은 1500만 원이 됐고 향후에도 계속 오를 것으로 기대된다. 반면 B주식은 500만 원으로 떨어지고 향후 전망도 안 좋다. 대부분의 개인투자자는 B주식을 팔아서 A주식을 500만 원 더 사려고 할 것이다. 그러면 이 투자자는 A주식을 2000만 원어치 보유하게 된다. B주식은 양도로 인해 손실이 발생해 양도소득세가 없다.

만약 A와 B주식을 모두 팔아서 2000만 원을 마련한 후, 이 자금으로 A주식을 다시 산다면 어땠을까. 전자나 후자 모두 A주식을 2000만 원 보유하고, 양도소득세도 내지 않았기 때문에 현재까지 두 가지 경우 모두 동일하다.

다만 현행 ‘소득세법’상 양도소득세는 과세 기간(1월 1일부터 12월 31일)별로 계산해 양도차익과 양도차손을 같은 연도에 실현하는 것이 중요하다. 참고로 2025년부터 금융투자소득의 과세표준을 계산할 때, 과세 기간 개시일 이전 5년 안에 발생한 양도차손을 공제할 수 있도록 법이 개정됐다.

또한 국내 주식과 해외 주식의 양도차익과 양도차손은 모두 통산한다. 해외 주식과 양도차손이 상계 처리 가능한 국내 주식은 과세되는 국내 주식에 한해 가능하며, 부동산 과다보유법인의 주식 또는 파생상품 등에서 발생하는 양도소득과는 통산하지 않아 유의해야 한다.

가족 간 증여 활용하기

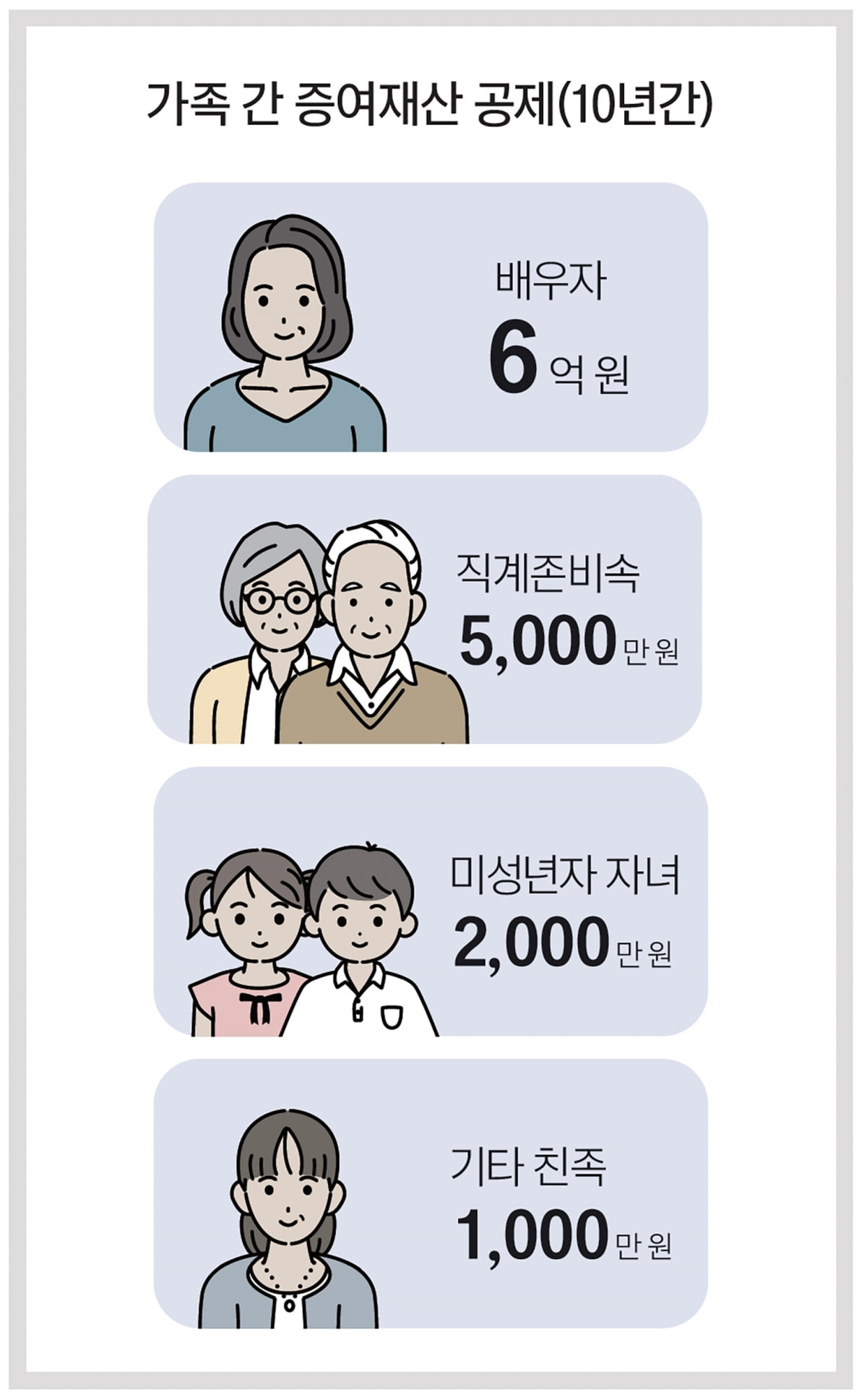

따라서 증여공제액만큼 주식을 증여한 뒤 수증자(배우자 등)가 해당 주식을 양도한다면 증여재산가액을 그 주식의 취득가액으로 보고 향후 주식을 양도할 때 양도차익을 줄일 수 있다.

A씨가 1억 원에 매수한 해외 주식을 6억 원에 매도하는 경우를 생각해보자. A씨가 주식을 양도할 때 발생하는 양도소득세는 약 1억2000만 원이 넘지만, 배우자에게 6억까지 증여세 없이 증여할 수 있는 증여재산 공제를 활용해 배우자에게 증여 후 배우자가 곧바로 주식을 양도한다면 양도가액과 취득가액은 6억 원으로 동일해 양도소득세는 0원이 될 수 있다.

다만, 가족 간 증여 공제를 활용해 주식을 양도했을 때 주식양도대금이 수증자에게 귀속되지 않으면 증여자가 직접 양도한 것으로 볼 위험이 있다. 이 방법은 실제로 수증자에게 증여 의사가 있을 때 좋은 절세법이 될 수 있다.

비상장주식 거래 시 유의사항

비상장주식의 경우 시가가 존재하지 않는다면 대부분 ‘상속세 및 증여세법’에서 규정하는 보충적 평가 방법을 통해 평가된다. 이때 평가 방법은 대상 회사의 자산 구성 등에 따라 순자산가치와 순손익가치 비중을 달리하도록 한다.

일반적으로 순자산가치와 순손익가치를 4대6으로 가중 평균하지만, 부동산 비율이 50% 이상 80% 미만인 ‘부동산 과다보유법인’의 경우에는 6대4로 가중 평균한다. 또한 주식 또는 부동산 비율이 80% 이상인 법인 등은 순자산가치로만 평가하도록 규정돼 있다.

모든 조건은 동일하되 부동산 비율만 79%인 A법인과 80%인 B법인이 있다고 가정해보자(순자산가치는 100억 원이고 순손익가치는 10억 원으로 가정한다).

이 경우 부동산 비율이 79%인 A법인은 부동산 비율이 50% 이상 80% 미만인 부동산 과다보유법인에 해당돼 순자산가액 및 순손익액을 6대4의 비율로 가중 평균해 평가 금액이 64억 원(100억×60%+10억×40%)이 된다. 부동산 비율이 80%인 B법인은 순자산가치로만 평가하므로 평가 금액이 100억 원이 된다.

주의해야 할 점은 자산 매각이나 취득 계획이 있는 경우, 거래 전후의 주식평가액이 크게 달라질 수 있다는 것이다. 따라서 자산 매각이나 취득 계획, 증여 시점까지 함께 고려해야 한다.

김운규 삼일PwC 고액자산가 세무자문그룹 파트너

© 매거진한경, 무단전재 및 재배포 금지