할인 요인 해소 조짐 보이는 종목들에 관심 높여야

[한경비즈니스= 최정욱 대신증권 기업리서치부장, 2016 하반기 은행·신용카드 부문 베스트 애널리스트] 은행주는 지난해 하반기 이후 주가가 큰 폭으로 상승했다. 2015년까지 한국은행의 기준금리 인하 추세로 매 분기 지속적으로 하락하던 은행 순이자마진(NIM)이 2016년 바닥을 다진 후 올해부터 상승 추세로 전환됐고 신규 부실 감소와 대기업 부문의 충당금 환입으로 부실 여신에 대한 충당금 적립 수준을 나타내는 대손 비용률도 추가 하락하면서 은행 이익이 크게 증가하고 있기 때문이다.

대신증권 유니버스 은행 기준 순익은 2015년 8조1000억원에서 2016년 9조7000억원으로 증가했고 올해는 11조5000억원을 웃돌 것으로 추정된다. 1분기에만 3조8000억원의 이익을 달성한데다 2분기에도 3조원을 웃도는 순익 시현이 예고되고 있기 때문이다.

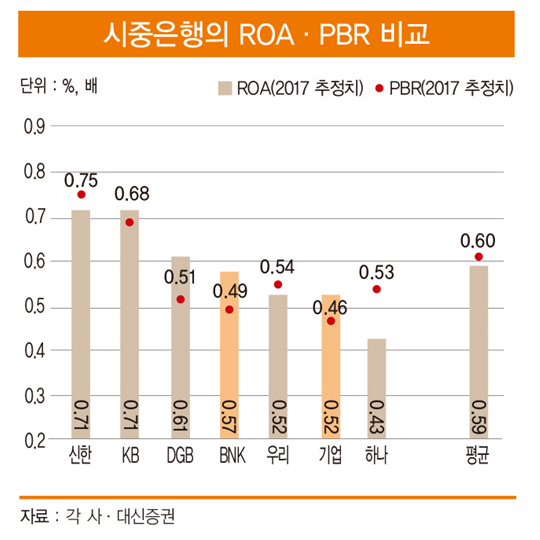

다만 은행별 주가수익률(PER)은 차별화되는 양상을 보였는데 KB금융·우리은행·하나금융 등 시중은행들은 지난 1년간 주가가 약 70~80% 상승한 데 비해 IBK기업은행과 지방은행들은 20~30%의 주가 상승률에 그쳤다.

IBK기업은행은 2016년 정부의 조선·해운 기업 구조조정 추진 계획 및 국책은행 자본 확충 방안 발표 등으로 각종 공익성 요구에 부응할 수밖에 없는 국책은행 디스카운트 요인이 부각됐다.

BNK금융은 조선·해운 기업 구조조정 이슈로 영남권 제조업 지역 기반 취약성에 대한 우려가 커졌고 여기에 엘시티 특혜 대출 의혹, 경영진의 주가 시세조종 의혹까지 제기되면서 주가가 좀처럼 상승하지 못한 것으로 판단된다.

양호한 실적 예상외에 외국인 순매수 지속에 따른 수급 여건 호조 등으로 국내 은행주에 대한 투자 심리는 여전히 개선 중에 있다. 하지만 새 정부 출범 이후 가계 대출 규제 및 부동산 안정화 조치 예정, 인터넷 전문 은행 활성화를 위한 은산분리 완화 이슈 등 정책 리스크 또한 상당하다.

이제는 △정책 리스크에서 다소 비켜나 있고 △할인 요인이 해소되는 조짐을 보이며 △저 주가순자산배율(PBR)에 거래돼 밸류에이션 부담이 없는 종목으로 관심을 높이는 것이 바람직해 보인다.

IBK기업은행은 타행과 달리 최근 몇 개 분기 동안 NIM이 개선되지 못하면서 금리 상승에 따른 수혜 기대감이 적었다. 하지만 2분기부터는 의미 있는 NIM 상승세가 예상되고 배당수익률이 4%를 크게 웃돌면서 배당주로서의 매력도 부각될 것으로 예상된다.

BNK금융도 역시 2분기 중 NIM이 크게 상승할 것으로 예상되며 후임 회장 인선 논의 시작 등으로 지배 구조 관련 불확실성이 완화되면서 할인 요인이 해소될 수 있을 것으로 판단된다.

게다가 IBK기업은행과 BNK금융의 가장 두드러진 투자 매력은 저PBR에 거래되고 있다는 점이다. 현재 은행 평균 PBR이 약 0.60배에 거래되고 있는 반면 IBK기업은행은 0.46배, BNK금융은 0.49배에 거래되고 있다. 두 은행의 2017년 추정 자기자본이익률(ROE)과 총자산순이익률(ROA)은 각각 0.52%와 0.57%, 7.3%와 7.8%로 양호한 수익성을 지니고 있는 점을 감안할 때 지나친 저평가 상태에 있다고 볼 수 있다.

© 매거진한경, 무단전재 및 재배포 금지