오랜만에 시장에 나온 대형 매물인 만큼 인수전에 대한 기대는 컸다. 이동걸 KDB산업은행장은 아시아나항공을 일컬어 ‘시장에 다시없을 매물’이라고 평했다. 기대와 달리 아시아나항공의 인수전에 대기업들이 참여하지 않았다. 그 대신 매각은 ‘2파전’으로 흘러갈 것으로 보인다.

◆자금력 앞서는 HDC현대산업개발 컨소시엄

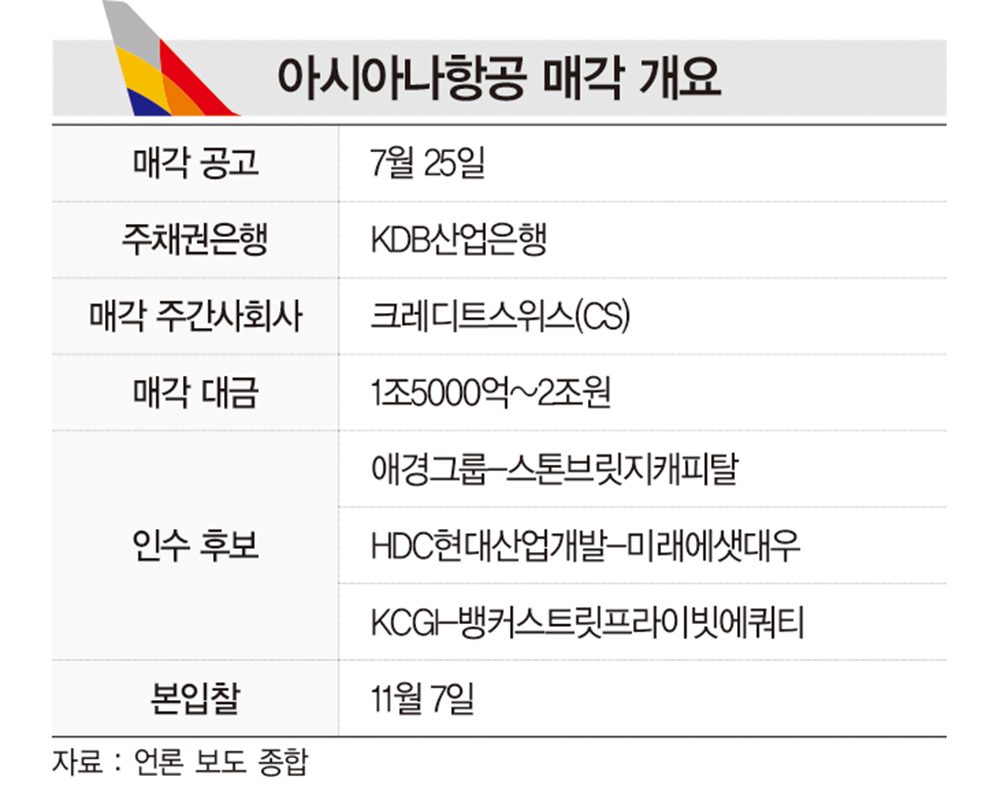

아시아나항공을 인수할 첫째 후보는 애경그룹-스톤브릿지캐피탈이다. 당초 경쟁자로 각각 인수전에 참여했던 애경그룹과 스톤브릿지캐피탈은 10월 21일 각각 전략적 투자자(SI)와 재무적 투자자(FI)로 함께하게 됐다고 밝혔다.

스톤브릿지캐피탈은 제주항공의 항공 경영 성공 노하우를 가진 애경그룹과의 컨소시엄이 아시아나항공 인수 후 국내 항공 산업 발전을 이끌 수 있는 조합이라고 판단했다. 양 사는 과거 협업 경험도 갖고 있다. 스톤브릿지캐피탈은 2017년 애경산업 지분 10%를 투자했다.

둘째 후보는 HDC현대산업개발-미래에셋대우 컨소시엄이다. 이들은 가장 유력한 인수 후보로 꼽히고 있다. 아시아나항공의 매각전은 ‘제2의 국적 항공사’라는 명성과 달리 주요 그룹들이 외면해 아쉬움을 남겼는데 그나마 미래에셋대우의 참여로 체면을 살렸다는 평가다. 금산분리에 따라 미래에셋대우는 FI로 참여하고 HDC현대산업개발이 SI를 맡았다.

건설을 주력 사업으로 삼고 있는 HDC현대산업개발은 면세점과 레저 사업을 통해 사업 포트폴리오 다각화에도 나서고 있다. 특히 박현주 미래에셋그룹 회장과 정몽규 HDC그룹 회장이 고려대 경영학과 선후배 사이라는 친분도 이번 컨소시엄 구성에 영향을 미친 것으로 알려졌다.

셋째 참여자는 행동주의 사모펀드 KCGI(강성부펀드)-뱅커스트릿프라이빗에쿼티(PE) 컨소시엄이다. 뱅커스트릿은 “동아시아 물류 운송 사업의 성장을 바탕으로 경쟁력이 필요한 시점이라고 판단해 입찰에 참여하게 됐다”고 밝혔다. 다만 핵심 SI가 참여하지 않았다는 점에서 이들이 입찰에 완주할 것인지도 주목된다.

각각 따로 인수전에 참여했던 애경그룹과 스톤브릿지캐피탈이 손잡으면서 아시아나항공의 매각전은 사실상 ‘2파전’으로 압축됐다. 덩치가 큰 만큼 인수자들의 재무 건전성은 매우 중요한 요소다. 애경그룹의 지주회사인 AK홀딩스의 6월 말 기준 현금과 현금성 자산(연결 기준)은 2013억원, 부채비율은 183%다. 같은 시기 HDC현대산업개발의 현금과 현금성 자산(연결 기준)은 1조1773억원에 달하며 부채비율은 115%다. 여기에 미래에셋대우가 버티고 있어 자금력에서는 HDC현대산업개발 컨소시엄이 단연 앞선다는 평을 듣고 있다.

반면 애경그룹은 국내 1위 저비용 항공사(LCC)인 제주항공을 보유함으로써 항공업 경험을 가졌다는 것이 큰 강점이다. 애경그룹 측은 “전 세계 항공사 인수·합병(M&A) 사례 중 항공사 운영 경험이 없는 회사가 항공사를 인수한 전례가 없다”며 “M&A 이후에도 각 항공사가 갖고 있는 현재의 정체성을 유지하면서 한국의 항공 산업을 재편하고 나아가 항공 산업의 국제 경쟁력을 높일 수 있는 유일한 대안”이라고 말했다.

이번 매각은 금호산업이 보유한 아시아나항공 주식 6868만8063주(31%)와 아시아나항공이 제삼자 배정 유상증자 방식으로 발행한 신주를 인수해 경영권을 확보하는 방식으로 이뤄진다. 여기에 자회사인 저비용 항공사 에어서울·에어부산 경영권까지 포함한 매각 가격은 1조5000억원에서 2조원으로 예상된다.

일각에서는 항공 업황이 좋지 않은 상황에서 인수에 성공하더라도 ‘승자의 저주’에 빠질 수 있다는 우려도 나온다. 아시아나항공의 부채가 지나치게 많다는 점도 걸림돌이다. 아시아나항공의 올 상반기 부채는 9조5989억원으로 지난해 말 7조979억원에서 무려 2조5000억원 정도 불어났다.

연이어 발생한 악재도 걸림돌이다. 지난해 아시아나항공은 이른바 ‘기내식 대란’으로 승객들에게 기내식을 제때 공급하지 못해 큰 물의를 일으키기도 했다. 공정거래위원회는 아시아나항공이 기내식 사업과 관련해 계열사를 부당 지원한 혐의를 확인하고 제재를 추진 중이다. 이 과정에서 박삼구 금호아시아나그룹 전 회장 등 전·현직 경영인의 고발도 검토 중이다.

10월 23일 항공업계에 따르면 공정위는 최근 아시아나항공의 계열사 부당 지원 혐의에 대한 조사를 마무리하고 보고서를 회사 측에 전달했다. 이번 조사는 2017년 아시아나항공의 기내식 공급사인 ‘LSG스카이셰프코리아’의 공정위 신고로 시작됐다. 2003년부터 지난해까지 15년간 아시아나항공에 기내식을 공급한 LSG스카이셰프코리아는 “아시아나항공이 기내식 공급 계약 협상 과정에서 금호홀딩스가 발행한 1600억원 규모의 신주인수권부사채(BW)를 사 달라고 요구했고 이를 거절하자 사업권을 ‘게이트고메코리아’에 넘겼다”고 주장했다.

아시아나항공의 매각은 자회사 에어부산과 에어서울을 함께 매각하는 ‘통매각’으로 진행된다. 그러나 분리 매각에 대한 관심은 여전히 뜨겁다.

지난 10월 14일 열린 국정감사에서 이동걸 회장은 “통매각을 원칙으로 진행하지만 매각 과정에서 어떤 방식으로 협의될지 알 수 없다”며 분리 매각 가능성을 언급했다. 그러나 10월 21일에는 “쇼트 리스트를 완성해 우선협상대상자를 선정하는 과정 중이라 (분리 매각이) 늦었다”고 분리 매각설을 일축했다. 이 회장은 또 “혹시 우선협상대상자와 매각 주체가 검토할 수 있을지 모르겠지만 매각 과정 중 방침을 변경하는 것은 힘든 측면이 있다”고 말했다.

매각 당사자들에게도 분리 매각은 관심사다. 한태근 에어부산 사장은 10월 30일 열린 에어부산 인천 취항 기념 기자 간담회에서 “만약 분리돼도 에어부산 운영에는 문제가 없다”고 답변했다. 한 사장은 “항공기 정비가 이슈인데 그동안 개별 정비를 준비해 왔다”며 “1년 새 정비사를 200명 정도 뽑았고 새 주력 기종인 에어버스 A321 네오(neo) LR은 정비 능력 향상을 위해 1000만 달러(약 116억원) 정도의 신규 파트를 구매했다”고 밝혔다.

mjlee@hankyung.com

[본 기사는 한경비즈니스 제 1249호(2019.11.04 ~ 2019.11.10) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지