기초지수와 비교지수

ETF는 특정 지수의 수익률을 추종하도록 설계돼 있는데, ETF 상품이 추종하는 해당 지수를 기초지수라고 한다. 기초지수와 동일한 성과를 목표로 운용되는 경우 패시브 ETF라고 하며, 기초지수 대비 초과 수익을 목표로 하는 경우 액티브 ETF라고 부른다. 액티브 ETF의 경우 차별화된 운용을 통해 지수 대비 초과 성과를 달성하는 게 목적이기 때문에 기초지수가 아니라 비교지수라고 표현하고 있다. 다만, 액티브 ETF 또한 비교지수의 움직임과 너무 멀어지면 ETF 본래의 의미가 사라질 수 있기 때문에 비교지수와 0.7 이상의 상관계수를 유지해야 한다. 상관계수가 0.7 이하로 3개월 이상 유지되면 상장폐지 될 수 있다.

PDF

앞서 ETF의 장점으로 투명성을 설명하며 납입자산구성내역(Portfolio Deposit File·PDF)에 대해 언급했다. PDF는 ETF 자산 구성 내역으로 PDF를 통해 특정 ETF가 어떤 종목을 얼마나 보유하고 있는지 확인할 수 있다. 최근 주식 시장에서 가장 뜨거웠던 종목 중 하나인 반도체 기업 엔비디아를 예시로 살펴보자. ‘Kodex 미국반도체MV’ ETF의 PDF를 보면, 엔비디아의 비중이 22.52%로 가장 높다. 반면, 또 다른 운용사의 미국 반도체에 투자하는 ETF를 보면 엔비디아 투자 비중이 14.29%로 나온다. 엔비디아의 비중이 높은 상품에 투자하고 싶은 투자자는 2개의 상품 중 Kodex 미국반도체MV를 선택할 것이다. 미국 반도체에 투자하는 비슷한 상품으로 보이더라도 구성 종목과 종목별 투자 비중에 따라 ETF의 성과도 다르게 나타나기 때문에 PDF를 확인하는 작업은 매우 중요하다.

ETF 자산총액에서 부채를 제외한 순자산총액을 ETF 총 발행 증권 수로 나눈 값을 순자산가치, 즉 NAV(Net Asset Value)라고 부르며, 이는 일반 펀드의 기준가격에 대응하는 개념이다. 그리고 앞서 언급했듯이 ETF는 거래소에서 실시간으로 매매되는 상품인데, 이때 투자자 간 ETF가 거래되는 가격을 시장가격이라고 한다. 한편, NAV는 매일 장 마감 이후 계산되므로 장중에 제대로 된 시장가격에 거래하기 위해서는 ETF의 실시간 가치를 보여주는 별도 지표가 필요하다. 이를 실시간 추정 순자산가치, 즉 iNAV(Indicative NAV)라고 하며, iNAV를 기준으로 ETF의 매수·매도 호가가 제출되고 거래가 체결된다.

괴리율과 추적오차

ETF의 시장가격과 NAV의 차이를 괴리율이라고 하며, NAV의 수익률과 추적하고자 하는 기초지수 수익률과의 차이를 추적오차(Tracking Error·TE)라고 한다. ETF 특성상 일시적으로 시장가격과 NAV 사이에 괴리가 발행할 수는 있지만, 그 상태가 오래 지속되는 종목은 투자에 주의해야 한다. 이러한 괴리율은 유동성이 많은 종목보다는 유동성이 적은 종목에서 발생할 가능성이 더 높다. 유동성이 적은 경우 투자자 간 호가 경쟁이 치열하지 않기 때문에 그만큼 호가 간 간격이 넓거나 호가당 수량이 적어 한두 번의 거래 체결로도 가격이 정상 범위에서 벗어날 가능성이 높다. 괴리율이 기준을 벗어난 상태로 상당 기간 지속되는 종목에 대해서는 한국거래소가 유동성공급자(LP)의 교체를 발행사에 요구하고 1개월 이내에 교체하지 않으면 투자자 보호를 위해 해당 종목을 상장폐지 할 수도 있다. ETF의 추적오차는 ETF의 NAV가 기초지수의 움직임을 얼마나 잘 쫓아 가고 있는지 보여주는 지표로 ETF 운용사의 능력과도 연관되며, 괴리율과 마찬가지로 투자자의 수익률에 영향을 미치는 주요 지표라 할 수 있다.

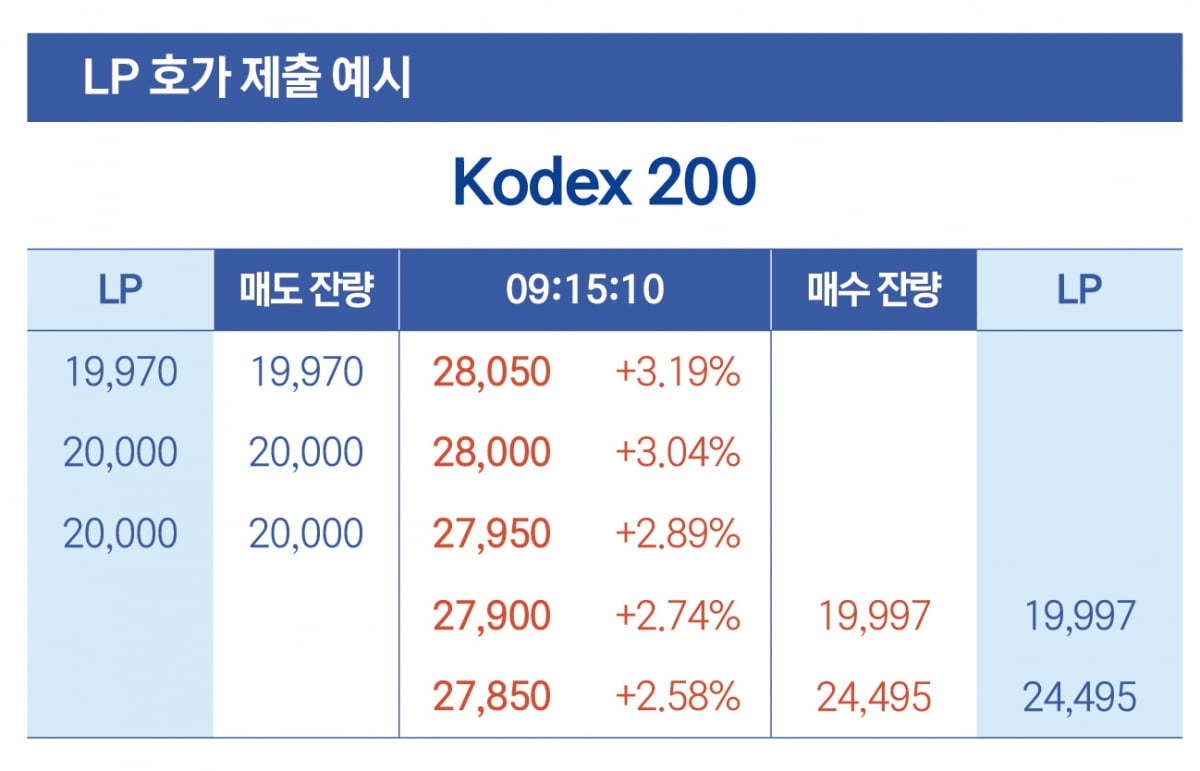

LP와 AP

ETF는 기초지수를 추종하도록 설계돼 있지만, 시장에서 거래되기 때문에 가격에 왜곡이 발생할 가능성이 있다. 이런 문제를 해결하기 위해 ETF 시장에는 유동성공급자, 즉 LP(Liquidity Provider) 제도가 운영되고 있다. LP는 증권사들이 담당하고 있으며, 핵심적인 역할은 호가 제공을 통해 ETF가 적정 가격에 거래되도록 유지하는 것이다. LP의 존재로 인해 거래량이 낮은 상품의 경우에도 투자자들은 괴리율에 대한 걱정 없이 거래를 할 수 있다. 다만, LP가 호가를 제출하지 않는 시간대가 있는 점은 유의해야 한다.

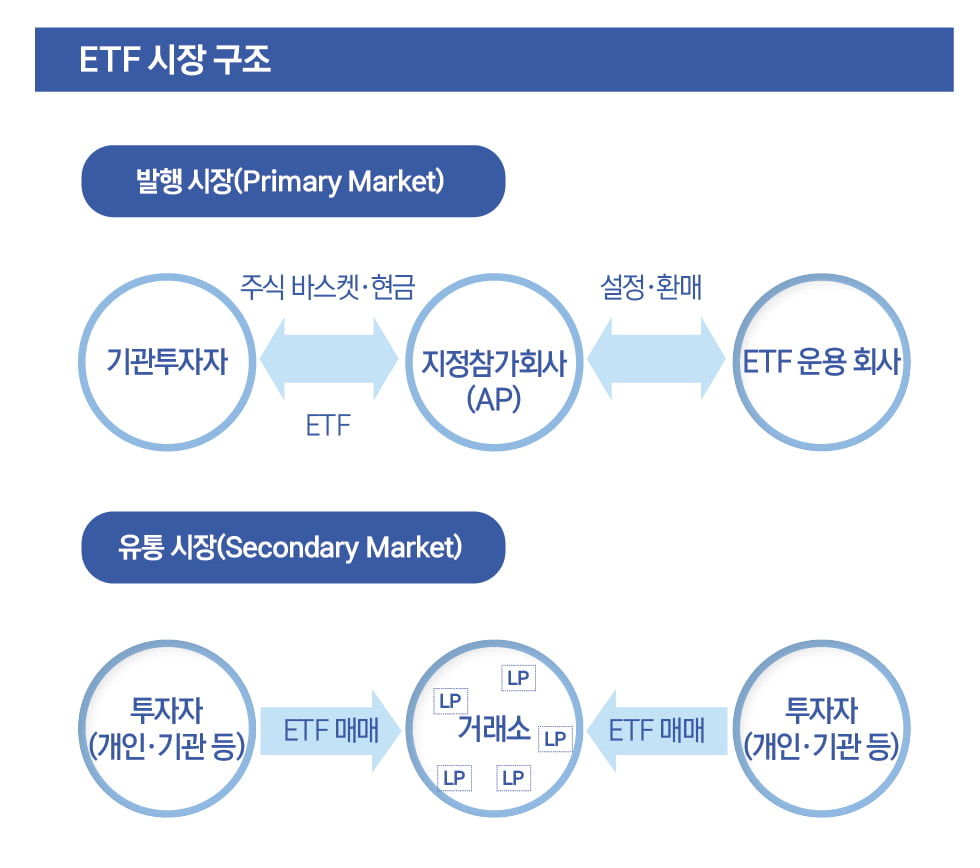

AP(Authorized Participants)는 지정참가회사로 ‘유통 시장’에 LP가 있다면 ‘발행 시장’에는 AP가 있다고 보면 된다. ETF는 설정·환매가 일어나는 발행 시장과 상장된 ETF 증권을 거래소에서 매매하는 유통 시장으로 나뉘는데, 발행 시장에서 투자자와 자산운용사 간 설정·환매 창구 역할을 담당하는 것이 바로 AP다. AP도 증권사들이 담당하고 있으며, 보통 AP 증권사가 LP 업무를 겸하고 있다. 현재 국내 ETF 시장에서는 AP를 통한 설정·환매는 기관투자가만 접근이 가능하고, 일반 개인투자자는 유통 시장에서 거래하게 된다.

© 매거진한경, 무단전재 및 재배포 금지