국내 폐기물 처리 1·2위 업체 건설사들이 인수… 올해 폐기물 처리 시장 20조원 규모 전망

[비즈니스 포커스]

이들이 폐기물 처리 사업에 뛰어드는 이유는 명확하다. 폐기물 처리 사업은 경기 변동의 영향이 작고 한 번 설비를 갖추면 꾸준한 현금 흐름이 나오기 때문이다. 분양 시장과 해외 수주 여부에 따라 실적이 들쭉날쭉한 건설사엔 안정적인 수익 구조를 지닌 비즈니스인 셈이다.

공격적인 M&A 통해 환경 사업 진출

가장 대표적인 곳이 SK건설이다. SK건설은 지난해 한국 최대 환경 플랫폼 기업 EMC홀딩스를 1조5000억원에 인수하며 폐기물 처리 사업을 본격화했다.

EMC홀딩스는 하·폐수 처리부터 폐기물 소각·매립까지 환경 산업 전반을 아우르는 종합 환경 플랫폼 기업이다. 전국 970개의 수처리 시설과 폐기물 소각장 4곳, 매립장 1곳을 운영하고 있다. 수처리 부문에서 한국 1위 시장점유율 사업자로, 폐기물 소각·매립 부문에서도 높은 성장세를 보이고 있다.

SK건설은 EMC홀딩스의 사업을 기반으로 리유스(reuse)·리사이클링(recycling) 등의 기술을 적극 개발, 도입해 기술력 중심의 친환경 기업으로 성장해 나갈 방침이다. 또한 정부의 그린 뉴딜 정책에 맞춰 스마트그린 산단 조성 분야에서 새로운 수익 창출도 기대해 볼 수 있다.

이 밖에 폐열·폐촉매를 활용한 신에너지 발전, 터널·지하 공간 기술력과 융합한 신개념 복합 환경 처리 시설 개발 등 기존 플랜트 및 인프라 현장과 접목한 신사업들도 함께 추진한다. SK건설 측은 폐기물 처리 수요가 높은 그룹 관계사와의 시너지 효과도 낼 것으로 기대하고 있다.

SK건설의 폐기물 처리 관련 사업 영역 확대는 올해도 이어지고 있다. SK건설은 지난 1월 경주 폐기물 회사 와이에스텍의 잔여 지분 30%를 1600억원에 인수하면서 100% 지분을 보유하게 됐다.

롯데건설도 폐기물 처리 사업에 적극적이다. 롯데건설은 하수 처리 과정에서 발생하는 찌꺼기나 음식물 폐수, 축산 폐기물과 폐수 등을 처리해 바이오 가스를 생산하는 수자원 관련 기술 개선에 박차를 가하고 있다.

생산된 바이오 가스는 발전기를 가동하는 연료로 사용해 전기를 생산하는 데 활용된다. 롯데건설은 공공 하수 처리 시설 민간 투자 사업에 적극 진출하고 차별화된 기술 개발을 통해 물 시장 개척에 앞장설 계획이다.

중견 건설사 중에선 아이에스동서가 눈에 띈다. 아이에스동서는 잇단 공격적인 인수·합병(M&A)을 통해 환경 사업 역량을 강화하고 있다. 2017년 건설 폐기물 중간 처리 1위 업체인 ‘인선이엔티’ 지분 투자를 시작한 이후 지분을 차례로 확보하면서 2019년 인선이엔티의 대주주로 올라섰다.

지난해 6월에는 환경 관련 전문 사모펀드인 이앤에프PE와 컨소시엄을 결성해 몸값만 5000억원에 달하는 영남 지역 최대 폐기물 소각·매립 업체 ‘코엔텍’과 ‘새한환경’을 품에 안았다.

이어 9월에는 자회사 인선이엔티를 통해 건설 폐기물 처리 업체인 ‘영흥산업환경’과 ‘파주비앤알’을 인수하며 환경 사업 확장을 이어 갔다. 여기에 더해 아이에스동서는 코오롱그룹의 환경 관리 계열사였던 코오롱환경에너지를 약 500억원에 인수하기도 했다.

동부건설도 환경 사업을 미래 성장 동력으로 삼고 건설 폐기물 처리 시장에 진출했다. 동부건설은 2019년 건설 폐기물 중간 처리 업체인 WIK-용신환경개발 4개사(WIK중부·WIK환경·WIK경기·용신환경개발)를 820억원에 인수했다.

WIK-용신환경개발은 한국 최대 규모의 건설 폐기물 처리 업체로, 업계 실적 1위로 알려졌다. 지난해 4월엔 플랜트 사업 부문에 속해있던 소각운영사업부를 물적 분할해 ‘동부엔텍’을 신설하고 폐기물 처리 사업으로 사업 영역을 확대했다. 동부엔텍은 공공 소각 부문에서 업계 2위 수준으로, 수익성이 높은 회사로 알려져 있다.

태영건설 역시 자회사인 폐기물 처리 업체 TSK코퍼레이션의 몸집을 키우고 있다. 태영건설은 2004년 자회사 TSK코퍼레이션을 설립해 환경 사업을 시작했다. TSK코퍼레이션은 2019년 폐기물 처리 업체 ‘디에스프리텍’을 인수하고 베트남 최대 환경 기업인 ‘비와세(BIWASE)’와 파트너십을 체결하며 동남아 진출을 모색 중이다.

산업 성장성 크지만 진입 장벽 높아

과거부터 환경 정책을 강하게 펼쳤던 유럽을 비롯한 세계 각국은 대체로 2030년 탄소 배출량의 의미 있는 절감을 목표로 설정하고 각종 환경 규제는 물론 친환경 산업에 대한 인센티브를 부여하고 있다.

올해 새롭게 취임한 조 바이든 미국 대통령은 파리기후변화협약에서 탈퇴했던 트럼프 행정부와 달리 주요 공약에 오바마 행정부보다 더 강화된 환경 정책을 제시하고 있다. 여기에는 2050년까지 ‘탄소 중립(zero carbon)’을 실현하고 모든 자동차를 전기차로 바꾸는 등 훨씬 파격적인 환경 대책을 포함한다. 이는 모두 글로벌 친환경 산업의 성장 가능성을 높이는 사회적 변화다.

한국 정부 역시 환경 규제의 일환으로 생산자에게 폐기물 발생을 줄이도록 요구하면서 폐기물 처리 수요가 더욱 급증할 것으로 전망된다. 당장만 하더라도 정부는 30만㎡ 이상 택지를 개발할 때 폐기물 처리 시설을 의무적으로 설치하는 방안을 마련하면서 건설 폐기물 처리 시장도 크게 성장할 것으로 예상된다.

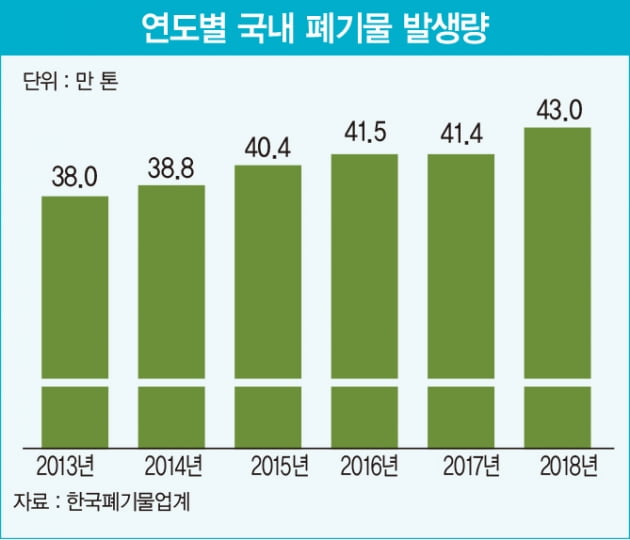

환경부에 따르면 한국에서 처리되는 폐기물의 대부분은 건설 폐기물과 소비자들이 배출하는 폐기물인데 2019년 한국 폐기물 일평균 처리량은 26만 톤으로, 2001년부터 연평균 3.2%씩 증가하고 있다.

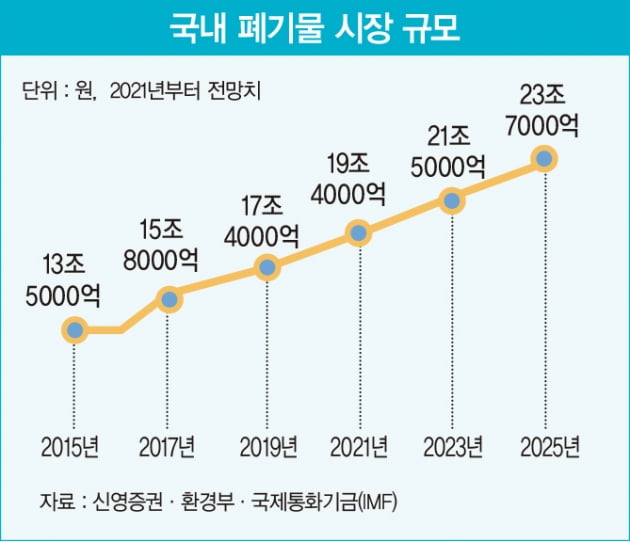

한국의 폐기물 처리 시장 규모도 커지고 있는 상황이다. 2015년 13조5000억원, 2017년 15조8000억원, 2019년 17조4000억원으로 늘었다. 올해는 19조4000억원으로 증가할 것으로 예측되는 한편 2023년 21조5000억원, 2025년 23조7000억원까지 규모가 커질 것으로 전망된다. 시장이 커지는 속도가 점점 빨라지면서 10년 만에 15조원이 넘게 늘어나는 것이다.

폐기물 처리 단가도 매년 상승하고 있다. 톤당 폐기물 처리 단가는 지난 5년간 매년 매립 단가가 15%, 소각 단가가 9% 각각 상승해 왔다.

이처럼 한국의 폐기물 처리 산업 시장이 20조원에 육박할 정도로 성장세를 보이면서 M&A도 활기를 띠고 있다. 2017년부터 본격화한 폐기물 처리 산업 M&A 시장은 2019년 2조4000억원에 달했다.

그럼에도 불구하고 폐기물 처리 산업의 사업자는 여전히 부족한 상황이다. 늘어나는 수요를 공급이 따라가지 못한다. 실제로 환경부에 따르면 한국에 있는 소각 시설은 2013년 503개소에서 지난해 400개소로 20.4% 감소했다. 같은 기간 매립 시설도 292개소에서 270개소로 7.5% 줄어들었다.

폐기물 처리 산업은 시장 성장 가능성이 높은 상황이지만 기업들이 진입하기가 쉽지 않다. 제한된 국토 면적 때문에 늘어나는 폐기물을 매립할 수 있는 부지를 확보하기가 어려운 상황인 데다 폐기물 처리장 설치 자체가 정부 인허가와 주민 반대로 진입 장벽이 높다.

이렇다 보니 부지 확보, 개발 인허가 등의 노하우를 갖춘 건설사들이 사업에 진입하기가 용이하다. 이 때문에 앞으로 건설사들을 중심으로 한 폐기물 산업이 한층 더 힘을 받을 것으로 보인다.

차완용 기자 cwy@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지