# 자산가 A씨는 최근 부동산을 처분하면서 30억 원의 목돈이 생겼다. 이 자금을 보험설계사 권유로 즉시연금보험에 넣기로 결정했다. 증여세를 대폭 아낄 수 있다는 설득에 솔깃했기 때문이다. 계약자는 본인으로 하고 수익자는 아들인 B씨로 가입했다. 즉, A씨 본인의 돈으로 가입하고, 연금은 아들이 받는 거다.

저금리로 인해 즉시연금 수익률이 급감하고 있다. 하지만 여전히 많은 자산가들이 이 상품에 뭉칫돈을 맡기고 있다. 수익률은 낮지만 절세로 아낄 수 있는 금액까지 따져봤을 때 이만한 상품이 없기 때문. 연금을 증여할 경우 미래에 받을 수 있는 연금액을 현재가치로 재산정한다. 이 과정에서 연금액의 현재가치가 줄어든다. 연금액이 크면 클수록 절세액도 커지는 거다.

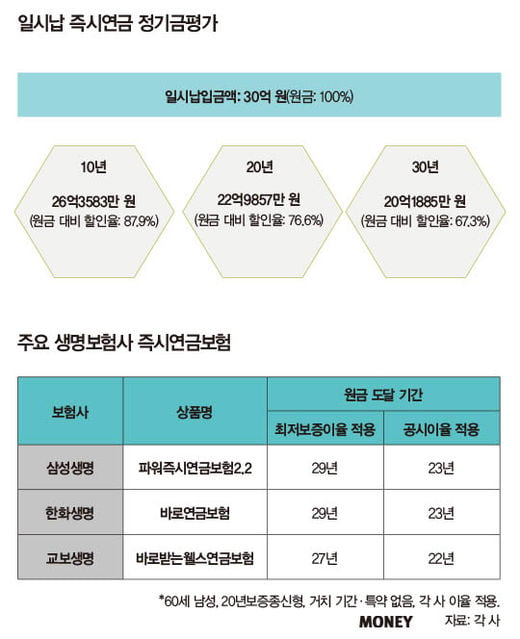

◆원금 이상 받으려면 20여 년 기간 걸려

은퇴 시점에 이른 60세 남성이 즉시연금에 가입하고 매월 연금을 수령한다고 가정하자. 연금 수령 조건은 20년 보증종신형이다. 이는 연금 개시 후 20년(80세) 이내에 사망하면, 남아 있는 적립금을 유가족에게 전부 지급한다. 만약 20년 이후에도 장수하면 종신형으로 사망할 때까지 연금을 지급하는 조건이다. 즉 20년 이내에 빨리 사망하면 남은 연금을 유가족에게 지급하고, 오래 살아도 연금을 보장하는 거다.

생명보험사 중 가장 대표적인 3개 회사인 삼성·한화·교보생명 상품으로 비교해보면, 최저보증이율(아무리 금리가 낮아져도 무조건 보증하는 이율)을 적용하면 원금 이상을 받으려면 88세(연금 수령 후 28년 후) 이후까지 생존해야 한다. 공시이율(현시점에서 적용 금리, 은행 정기적금 금리와 비슷)을 적용하면 연금 개시 후 22년의 기간이 걸린다. 즉, 이 상품의 수익성은 매우 낮은 것. 저축이나 투자 상품으로서의 매력은 없다고 해도 과언이 아니다.

이처럼 투자 매력도가 떨어진 이유는 저금리로 인해 적용하는 이율이 낮아진 탓이다. 최저보증이율은 5년 이내 1.25%, 10년 이내 1.0%, 10년 초과 0.5%에 그친다. 공시이율도 2.5% 내외에 불과하다. 또 사업비를 먼저 떼고 남은 금액을 굴리는 보험 상품의 특성 때문이기도 하다. 통상 보험 상품은 가입 초기에 사업비를 뗀다. 즉시연금에 가입한 30억 원 전체가 투자되는 게 아닌 이 중 일부를 사업비로 떼고 나머지 금액인 약 28억 원 정도가 투자되는 것이다. 적용 이율이 낮아진 데다 초기에 투입하는 돈이 줄어들어 원금까지 도달하는 데도 오랜 기간이 걸린다.

즉시연금의 수익성이 이처럼 낮아졌는 데도 여전히 자산가들은 이 상품에 뭉칫돈을 맡기고 있다. 이유는 이 상품에 가입해 자녀에게 사전증여를 하면 세금을 대폭 아낄 수 있기 때문이다.

연금을 증여할 경우 미래에 받을 수 있는 돈을 현재가치로 환산한다. 이 과정에서 물가상승률보다 높은 3%의 할인율을 적용한다. 할인율 적용으로 세금이 대폭 줄어들게 된다. 이 과정을 ‘정기금평가’라고 한다. 현재 정기금평가 시 적용되는 할인율은 3%다. 반면 지난 10년 물가상승률은 2.2%다. 향후 물가상승률은 더 낮아질 가능성이 있다.

자산가가 연금보험에 30억 원을 맡겼다. 10년 동안 연금을 수령할 경우 연금액은 3억 원(월 2500만 원)이며, 30년간 받는다면 1억 원(월 약 833만 원)이다. 부모가 계약자, 자녀를 수익자로 하면 부모가 목돈의 보험료를 납입하고, 자녀가 연금을 수령하는 조건이 된다. 자연스럽게 증여를 하는 셈이다.

3%의 할인율을 적용해 10년 동안 받을 연금의 현재가치는 26억3583만 원이 된다. 납입한 원금 30억 원의 87.9% 수준. 연금을 20년과 30년 동안 받는다면 각각의 현재가치는 22억9857억 원(76.6%), 20억1885만 원(67.3%)이다. 이 금액을 기준으로 계산하면 30년간 수령한다는 조건일 때 증여세 4억 원을 아낄 수 있다. 즉, 30억 원을 현금으로 바로 증여할 경우 세금은 10억2000만 원이지만 연금으로 하면 6억2754만 원이다.

저금리 등으로 일시납 즉시연금의 장기 투자 수익률은 매우 낮아졌다. 하지만 여전히 자산가들이 즉시연금에 가입하는 이유는 사전증여를 통해 절세가 가능하기 때문이다. 현재 금융시장에서 가입할 수 있는 절세 상품 중 즉시연금을 대체할 만한 상품을 찾을 수가 없다는 게 전문가들의 조언이다.

다만 즉시연금도 작은 문제가 있다. 할인율이 갈수록 낮아지고 있는 것. 정기금평가 할인율은 지난 2010년 11월만 해도 6.5%였다. 하지만 시중금리 대비 지나치게 높다고 감사원이 지적하자 2016년 3월에 3.5%로 낮아졌다. 이는 당시 보험업계 평균공시이율 수준이다. 이후 1년 만인 지난해 3월 다시 3.0%로 낮아졌다. 이 또한 당시 평균공시이율 수준. 공시이율은 각 보험사가 적용하는 이율로 은행의 적금 금리와 비슷하다. 모든 보험사의 공시이율 평균이 평균공시이율이다. 따라서 자산가라면 최대한 빨리 가입해야 한다. 지금도 할인율을 더 낮춰야 한다는 주장이 나오고 있기 때문이다.

즉시연금에 가입 후 연금을 받기 시작하면 중도해지가 불가능하다. 즉, 유동성에 문제가 생길 수 있다. 중도인출이나 약관대출(보험계약대출)을 받을 수 있지만 보험료로 낸 원금의 80% 정도까지만 가능하다. 즉 30억 원 중 24억 원 정도까지만 활용할 수 있다. 또 연금 상품이기 때문에 45세 이후에만 수령할 수 있다. 만약 45세 이전에 가입하면 45세까지 무조건 거치한 후 기다려야 한다.

김도균 피닉스ENC 대표는 “저금리 등으로 즉시연금 장기 투자 수익률의 매력은 매우 낮아졌지만 여전히 자산가들은 이 상품에 목돈을 맡기고 있다”며 “이 상품 이외에 매력적인 절세 상품이 없으며 사전증여 전략을 수립하면 절세액을 대폭 늘릴 수 있다”고 설명했다. 이어 “최근 정기금평가 할인율이 낮아지고 있는 추세”라며 “절세 상품을 축소하고 있는 추세에 따라 내년에도 정기금평가할인율이 낮아질 수 있어 사전증여를 계획하고 있다면 가급적 빨리 전략을 세워야 할 것이다”라고 덧붙였다.

김승동 뉴스핌 기자

[본 기사는 한경머니 제 161호(2018년 10월) 기사입니다.]

© 매거진한경, 무단전재 및 재배포 금지