![[MARKET ISSUE FUND] 펀드 투자자 기대 수익률 하향세 ‘은행금리 + α’면 만족](https://img.hankyung.com/photo/202101/AD.25102499.1.jpg)

과거 펀드 투자자들은 연 20% 이상의 과도한 수익률을 올리기를 원하는 경우가 많았다. 하지만 지난해 8월 이후 급락장을 거치면서 투자자들의 목표 수익률이 연 10% 안팎 수준으로 낮아졌다. 이 같은 분위기는 최근 금융투자협회 등의 설문조사 결과 등에서도 확인된다.

낮아진 목표 수익률, 높아진 안정성 선호도

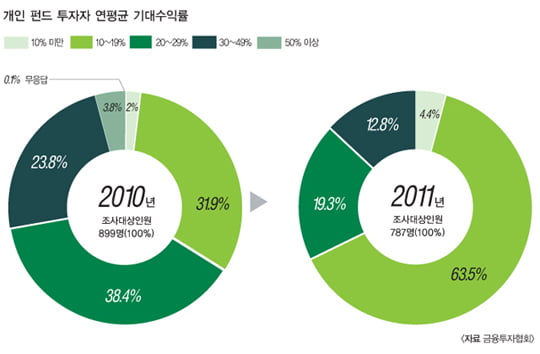

금융투자협회가 개인 펀드 투자자 787명을 대상으로 조사해 3월 초 발표한 ‘2011 투자실태 조사보고서’에 따르면 펀드 투자에 따른 적정 기대수익률이 연 10∼19%라고 답한 비중은 63.5%인 것으로 나타났다. 이는 전년(31.9%)에 비해 2배 가까이 증가한 것이다. 10% 미만이라고 대답한 응답자도 2.0%에서 4.3%로 늘어났다.

반면 20∼29%라고 답한 투자자는 38.4%에서 19.3%로 감소했다. 30∼49%라는 응답자도 23.8%에서 12.8%로 줄었다. 개인들의 펀드 투자 시 적정 기대수익률 평균치는 16.4%로 전년(21.8%)에 비해 하락했다.

같은 시기에 발표된 펀드평가사 제로인 조사에서도 비슷한 결과가 나왔다. 개인투자가 516명을 대상으로 실시한 설문조사에서 적정 기대수익률이 연 10∼15%라고 답한 응답자 비중은 33%에서 38%로 증가했다. 15∼20%라는 답변은 28%에서 23%로 감소했다.

적정 기대수익률이 낮아지면서 국내외 주식형 펀드의 투자 비중은 줄어든 반면 개인연금, 채권형 펀드, 혼합형 펀드 등 안정적인 상품의 가입 비중이 늘어났다. 제로인에 따르면 현재 투자하고 있는 펀드 유형이 무엇인지에 대한 질문에 국내 주식형 펀드라고 답한 비중은 지난해 94%에서 90%로, 해외 주식형은 59%에서 49%로 각각 감소했다. 국내외 주식형 펀드보다 안정적인 국내 혼합형은 24%에서 31%로 증가했다. 개인연금(25→32%), 국내 채권형(7→12%) 등 다른 안정지향형 펀드의 투자 비중도 늘었다.

자산관리 중요성 인식 확산되며 안정성 추구 성향도 커져

지난해 급락장을 거친 이후 나타나고 있는 이 같은 추세는 일회성에 그치는 것이 아니라 앞으로 지속적으로 확산될 것이라는 게 상당수 전문가들의 설명이다. 부자들 사이에서만 인식되고 있던 자산관리의 중요성이 몇 차례 금융위기를 거치면서 개미투자자들에게도 스며들고 있어서다.

이에 따라 ‘은행금리+알파’의 수익률을 안정적으로 내는 금융 투자 상품의 인기는 올해 내내 지속될 전망이다. 김진형 삼성자산운용 마케팅본부장은 “운용 실적이 없는 한국형 헤지펀드에 리테일 고객들이 유입되는 것은 부자들 사이에 안정적인 수익률을 추구하려는 성향이 강해진 데 따른 것”이라며 “장 상황에 상관없이 절대수익을 추구하는 헤지펀드의 안정성이 부자들에게 어필한 것 같다”고 설명했다.

상장지수펀드(ETF)는 증시 변동성이 클 것으로 예상되는 시기에 안정적으로 수익률을 올릴 수 있는 가장 유망한 금융 투자 상품 가운데 하나로 꼽힌다. 코스피200을 추종하는 ETF는 지수 변동에 빠르게 매매하는 게 가능하고, 수수료도 싸 일반 투자자 입장에서는 변동성 장세에 손쉽게 대응할 수 있다.

이런 ETF를 증권사들이 알아서 거래해주는 금융 투자 상품들이 최근 속속 선보이고 있다. 지난해 하반기까지만 하더라도 코스피 지수가 하락하면 ETF 매수량을 알아서 늘려주는 구조의 상품이 대부분을 차지했다. 최근에는 장 상황에 따라 투자 대상 ETF의 종류를 자유롭게 전환하는 형태로 운용되는 상품이 선보이는 등 상품 구조도 다양해지고 있다.

하나대투증권은 투자 금액의 최고 70%까지 ETF에 투자하고, 나머지를 개별 종목에 투자해 지수보다 높은 수익률을 올리는 걸 목표로 하는 ‘하나ETF알파랩’을 최근 선보였다. 증시가 상승세를 탈 때는 레버리지 ETF와 증시 주도주에 집중 투자하며, 하락기에는 인버스 ETF와 안정성 높은 주식 비율을 높이는 식으로 운용된다.

우리투자증권이 지난해 9월 선보인 ‘우리스마트인베스터’는 코스피 지수가 하루에 일정 폭 이상으로 오르거나 내리면, 자동으로 ETF를 매수해주는 상품이다. 투자자들이 가입 시 정해놓은 금액만큼 ETF에 투자하되, 지수가 내릴 때는 오를 때보다 1.5∼2배 많은 수량을 매수해 평균 매입단가를 낮추는 효과를 노린다.

신한금융투자도 코스피200 지수가 전날보다 하락할 경우 초기 투자금액의 10%씩을 ETF에 분할 매수하는 ‘신한ETF분할매수형 랩’을 지난해 하반기 두 차례에 걸쳐 판매했다. 신한금융투자는 올해에도 이 상품을 비정기적으로 계속 선보일 예정이다.

자산배분형 펀드에 대해서도 관심을 둬봄 직하다. 지난해 11월 첫선을 보인 한국투자신탁운용의 ‘글로벌타겟리턴 펀드’는 변동성 수준과 목표수익률을 미리 정해놓고 운용된다. 또 전 세계 주식과 채권 외에 통화(FX), 원자재, 리츠 등 상관관계가 낮은 투자자산을 담는 게 특징이다. 이 펀드는 일반적으로 채권 비중을 늘리고 경기가 상승 국면에 접어들면 주식과 원자재 비중을 확대하는 방식으로 운용된다. 만약 글로벌 금융 시장에 변수가 발생하면 신흥국 채권이 아닌 국내 채권 시장에 주목한다. 목표수익률은 대략 연 10~15% 수준이다.

기초자산이 정해진 요건을 충족시키면 연 10% 안팎의 수익률을 제공하는 ELS는 여전히 부자들 사이에서 최고의 인기 상품 가운데 하나다.

송종현 한국경제 증권부 기자 scream@hankyung.com

© 매거진한경, 무단전재 및 재배포 금지